| МРСК Центра и Приволжья | |

| Рекомендация | Держать |

| Целевая цена: | 0,33 руб. |

| Текущая цена: | 0,29 руб. |

| Потенциал: | +11% |

Инвестиционная идея

МРСК Центра и Приволжья – сетевая компания, охватывающая 9 областей общей площадью 408 тыс. кв. км с населением 12,8 млн чел. Основной бизнес – передача электроэнергии. Контрольный пакет акций находится у Россетей (50,4%).

Мы начинаем покрытие акций МРСК Центра и Приволжья и рекомендуем инвесторам «держать» бумаги MRKP с расчетом на дивиденды с достаточно привлекательной доходностью, которая, по нашим оценкам, может составить 9,1% и 7,9% по выплатам за 2018-2019 гг. Целевая цена на 12 месяцев 0,33 руб. предполагает потенциал роста 11%.

- Показатели прибыли в 2018-2019 гг. по нашим оценкам будут ниже экстраприбыльного 2017 года, но достаточно хорошие. Чистая прибыль в 2018-2019 гг. составит 8,1 и 7,6 млрд руб. в сравнении с 11,4 млрд. руб. в 2017, когда на результат благоприятно повлиял ряд единовременных факторов. Маржа чистой прибыли ожидается на довольно высоком уровне, выше 8%.

- Текущий план капзатрат предполагает прогресс по капвложениям. Это останется приоритетным направлением использования средств, но денежный поток, тем не менее, ожидается положительный и в достаточном объеме, хотя и снизится к 2019 г. до 4,3 млрд руб. с 5,5 млрд руб. в 2017 г.

- Наш консервативный прогноз по дивидендам MRKP за 2018 г. и 2019 г. – 2,7 и 2,3 коп. на акцию соответственно. Это ниже рекордных выплат за 2017 г. (4,0 коп), но предполагает достаточно интересную доходность к текущей цене 9,1% и 7,9% соответственно. Вместе с тем, мы отмечаем возможность выплаты более высоких дивидендов.

| Основные показатели акций | |

| Тикер | MRKP |

| ISIN | RU000A0JPN96 |

| Рыночная капитализация | 33,5 млрд руб. |

| Кол-во обыкн. акций | 112,7 млрд |

| Free float | 27% |

| Мультипликаторы | |

| P/E, LTM | 2,9 |

| P/E, 2018Е | 4,2 |

| P/B, LFI | 0,7 |

| P/S, LTM | 0,4 |

| EV/EBITDA, LTM | 2,2 |

Краткое описание эмитента «МРСК Центра и Приволжья»

МРСК Центра и Приволжья – сетевая компания, охватывающая 9 областей общей площадью 408 тыс. кв. км с населением 12,8 млн чел. Протяженность линий электропередач превышает 271 тыс. км, общая мощность энергообъектов превышает 42,2 тыс. МВА.

МРСК Центра и Приволжья – сетевая компания, охватывающая 9 областей общей площадью 408 тыс. кв. км с населением 12,8 млн чел. Протяженность линий электропередач превышает 271 тыс. км, общая мощность энергообъектов превышает 42,2 тыс. МВА.

Основной бизнес – передача электроэнергии.

Структура капитала. Контрольным пакетом акций владеет ПАО «Россети» (50,4%). Free-float 27%.

| Финансовые показатели, млрд руб. | ||||

| 2016 | 2017 | |||

| Выручка | 78,4 | 91,0 | ||

| EBITDA | 13,4 | 23,6 | ||

| Чистая прибыль акц. | 3,6 | 11,4 | ||

| Дивиденд, коп. | 1,2 | 4,0 | ||

| Финансовые коэффициенты | ||||

| 2016 | 2017 | |||

| Маржа EBITDA | 17,1% | 26,0% | ||

| Чистая маржа | 4,6% | 12,5% | ||

| ROE | 10,0% | 26,9% | ||

| Долг/ собств. капитал | 0,65 | 0,51 | ||

Финансовые показатели «МРСК Центра и Приволжья»

Чистая прибыль МРСК Центра и Приволжья по МСФО выросла в 1К 2018 на 3% до 4,3 млрд руб. за счет роста тарифов на передачу электроэнергии и включения доходов от перепродажи э/э и мощности. Ниже приводим основные моменты отчетности:

- Выручка от передачи электроэнергии повысилась в I квартале на 1,5% до 23,3 млрд руб. за счет повышения тарифов. Рост был ограничен снижением производственных показателей после отмены договоров «последней мили» в прошлом году.

- Полезный отпуск электроэнергии снизился на 2% до 13,66 млрд кВт*ч, но вышел лучше плана благодаря снижению потерь.

- Компания отразила выручку от продажи э/э и мощности в объеме 3,3 млрд руб. в связи с выполнением во Владимирской области функций гарантирующего поставщика.

- Операционные расходы показали опережающий рост. В составе OPEX существенно увеличились расходы на покупку э/э на компенсацию потерь (+18%) на фоне роста цен на э/э и изменения отражения стоимости нагрузочных потерь в отчетности, а также услуги по передаче э/э на 10%. Всего OPEX выросли в 1К 2018 на 23%.

- EBITDA повысилась на 3% до 7,7 млрд руб., но маржа снизилась до 28,8% (32,6%).

- Чистый долг сократился с начала года на 20% до 16,2 млрд руб. или 0,68х EBITDA.

- Операционный денежный поток вырос на 81%, до 5 млрд руб., свободный денежный поток более чем удвоился, достигнув 4,3 млрд руб.

| млн руб., если не указано иное | 1К 2018 | 1К 2017 | Изм., % |

| Выручка | 26 871 | 23 088 | 16,4% |

| EBITDA | 7 737 | 7 520 | 2,9% |

| Маржа EBITDA | 28,8% | 32,6% | -3,8% |

| Операционная прибыль | 6 001 | 5 916 | 1,4% |

| Маржа опер. прибыли | 22,3% | 25,6% | -3,3% |

| Чистая прибыль акционеров | 4 308 | 4 191 | 2,8% |

| Чистая маржа | 16,0% | 18,2% | -2,1% |

| EPS, базов. и разводн., руб. | 0,038 | 0,037 | 2,7% |

| CFO | 5 025 | 2 764 | 81,8% |

| FCFF | 4 354 | 2 091 | 108,2% |

| 1К 2018 | 4К 2017 | ||

| Долг | 18 123 | 24 082 | -24,7% |

| Чистый долг | 16 227 | 20 266 | -19,9% |

| Чистый долг/EBITDA | 0,68 | 0,86 | -0,18 |

| Долг/ собств. капитал | 0,35 | 0,51 | -0,16 |

| ROE | 24,7% | 26,9% | -2,1% |

Перспективы компании в ближайшие годы скромнее экстраприбыльного 2017 г., но достаточно хорошие:

- Несмотря на рост доходов в I квартале, по итогам года мы ожидаем сокращение прибыли от пиковых объемов 2017 г. в результате снижения производственных показателей на фоне отмены «последней мили» (полезный отпуск -2%), роста операционных расходов быстрее выручки). Мы также закладываем отчисления в резерв под невозвратные долги по дебиторской задолженности в размере ~0,9 млрд руб. (в 1К 2018 отражено снижение резерва на 5,3 млн руб.).

В итоге прибыль, по нашим оценкам, составит 8,1 млрд руб. (-29%). Вместе с тем, отметим, что сокращение произойдет от высокой базы 2017 года 11 млрд руб., когда на результат положительно повлияли несколько единовременных факторов (восстановление резерва под сомнительные долги, рост чистых прочих доходов и продажа э/э и мощности). Несмотря на ослабление динамики доходов, маржа прибыли и рентабельность собственного капитала останутся в 2018-2019 гг. на довольно привлекательных уровнях – чистая маржа по прогнозам составит в среднем 8,4% (12,5% в 2017), ROE 15,6% (27%).

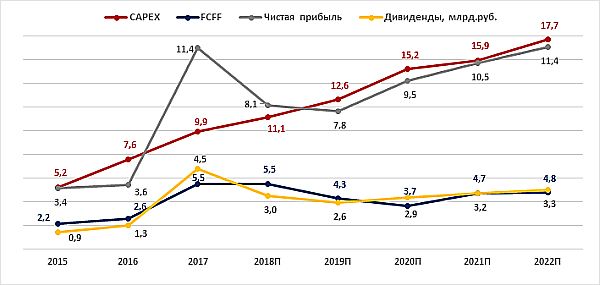

- Инвестиционная программа остается в приоритете, и в 2018-2022 гг. МРСК Центра и Приволжья продолжит наращивать капвложения. По прогнозам, капвложения будут постепенно прогрессировать в следующие 5 лет – с 9,9 млрд руб. в 2017 г. до 17,7 млрд руб. в 2022 г., и абсорбируют около 80% операционного денежного потока. К концу года Россети могут раскрыть больше деталей по планам цифровизации в электросетевом комплексе.

- Денежный поток ожидается положительный, но его динамика будет ограничена. По нашим оценкам, FCFF в 2018 г. останется практически без изменений, но в 2019 г. снизится на 22% до 4,3 млрд руб. и далее будет стагнировать вследствие растущей инвестпрограммы.

- Чистый долг/EBITDA умеренно повысится в 2018-2019 гг. до 1,04-1,08х на фоне снижения прибыли и роста инвестиций, но останется на вполне приемлемых уровнях.

Прогноз финансовых показателей

| млрд руб., если не указано иное | 2 017 | 2018П | 2019П |

| Выручка (всего) | 91,0 | 95,1 | 93,6 |

| Выручка от передачи э/э | 83,7 | 88,2 | 92,3 |

| Продажа э/э и мощности | 6,0 | 5,8 | 0,0 |

| EBITDA | 23,6 | 20,2 | 19,8 |

| Рост, % | 76,7% | -14,5% | -1,9% |

| Маржа EBITDA | 26,0% | 21,3% | 21,2% |

| Чистая прибыль акц. | 11,4 | 8,1 | 7,8 |

| Рост, % | 214,4% | -28,9% | -3,9% |

| Чистая маржа | 12,5% | 8,5% | 8,3% |

| CFO | 13,5 | 15,0 | 15,2 |

| CAPEX | 9,9 | 11,1 | 12,6 |

| FCFF | 5,5 | 5,5 | 4,3 |

| Чистый долг | 20,3 | 21,0 | 21,4 |

| Ч.долг/EBITDA | 0,86 | 1,04 | 1,08 |

| Дивиденды | 4,5 | 3,0 | 2,6 |

| DPS, руб. | 0,040 | 0,027 | 0,023 |

| Рост, % | 241,3% | -33,9% | -12,8% |

| DY | 11,5% | 9,1% | 7,9% |

Источник: данные компании, прогнозы «ГК ФИНАМ»

Дивиденды по акциям «МРСК Центра и Приволжья»

В этом году компания приняла новую дивидендную политику, типовую для «дочек» Россетей. Дивидендная база определяется как 50% от скорректированной прибыли по РСБУ или МСФО, которая окажется больше. Чистая прибыль корректируется на ряд показателей – инвестиционную программу, потоки от техприсоединения, переоценку ценных бумаг и др.

Инвесторы получали высокие дивиденды по MRKP в последние несколько лет:

- Доля распределения прибыли на дивиденды составила 37% и 40% прибыли по МСФО по итогам 2016 г. и 2017 г. соответственно.

- Средняя доходность выплаченных дивидендов за 2016-2017 гг. составила в среднем 9,0% на дату закрытия реестра.

- По итогам 2017 года были выплачены рекордные дивиденды 4,5 млрд руб.

Консервативный прогноз предполагает снижение выплат в 2018-2019 гг. Мы ожидаем, что MRKP продолжит следовать дивидендной директиве правительства и направлять существенную долю прибыли выплаты акционерам, но выплаты и норма распределения, скорее всего, будут ниже по итогам 2018-2019 гг. на фоне сокращения прибыли и роста инвестиционной программы. Норма выплат по прогнозам составит 37% и 34% прибыли по МСФО соответственно.

По прогнозам DPS 2018E и 2019E составят 0,266 и 0,232 руб. на акцию соответственно. Дивиденд предполагает снижение на 34% и 13% год к году, но тем не менее несет в себе довольно привлекательную доходность – DY 2018E 9,1% и DY 2019E 7,9%, и мы считаем, что бумаги MRKP сохранят свой дивидендный статус.

Есть хороший шанс для «положительного сюрприза», и выплаты могут оказаться выше. Согласно финансовому плану компании, дивиденд за 2017 год в несколько раз превысил ранее утвержденный вариант 1,2 млрд руб. Мы считаем возможным повторение подобного сценария, так как, во-первых, Россетям по-прежнему необходимы дивиденды для финансирования убыточных «дочек», а во-вторых, потребность бюджета в дивидендных поступлениях со временем будет нарастать для выполнения «майских указов» президента, и в перспективе доля распределения будет доведена до 50% прибыли МСФО. Это может потребовать умеренного увеличения долгового финансирования, чистый долг/EBITDA поднимется до ~1,10х, что мы считаем приемлемым уровнем.

Источник: данные компании, прогнозы «ГК ФИНАМ»

Оценка «МРСК Центра и Приволжья»

При оценке мы ориентировались на российские сетевые компании-аналоги из-за общих регулятивных и экономических факторов, а также среднюю собственную дивидендную доходность MRKP 9% за последние 2 года, когда правительство стало ориентировать госкомпании на повышение выплат.

По форвардным мультипликаторам акции МСРК Центра и Приволжья торгуются с дисконтом порядка 26% по отношению к аналогам, что предполагает таргет 0,37 руб. Вместе с тем, оценка по собственной дивидендной доходности и прогнозным дивидендам за 2018-2019 годы дает равновесную цену акций ниже, ~0,28 руб., в связи с ожиданиями снижения выплат.

Агрегированная оценка транслирует целевую цену 0,33 руб. с потенциалом роста 11% в перспективе 12 месяцев. Мы рекомендуем «держать» акции МРСК Центра и Приволжья с расчетом на дивиденды с достаточно привлекательной доходностью, которая по нашим оценкам может составить в среднем 8,5% в следующие 2 года.

| Название компании | EV / EBITDA, 2018Е | EV / EBITDA, 2019E | P/D, 2018E |

| МРСК Центра и Приволжья | 2,6 | 2,6 | 11,0 |

| Медиана по аналогам | 2,8 | 2,6 | 18,0 |

Техническая картина

Акции MRKP консолидируются в районе нижней границы торгового диапазона 0,28-0,35. Растущий тренд пока в силе. Уровни поддержки – 0,28 и 0,25. Сопротивление 0,35.

Источник: charts.whotrades.com

Источник: ФИНАМ.

Добавить комментарий