Мы делаем ставку на то, что НЛМК входит в число наиболее эффективных производителей с хорошей географией активов и рынков, широким портфелем стальной продукции и высокой степенью обеспеченности ресурсами. НЛМК успешно реализует «Стратегию-2022», нацеленную на повышение операционной эффективности и сохранение компанией отраслевого лидерства. Дивидендная политика компании обеспечивает двузначную дивидендную доходность акциям НЛМК, что делает их надежными и доходными ценными бумагами.

| NLMK | Покупать |

| 12М целевая цена | 300,76 ₽ |

| Текущая цена | 250,86 ₽ |

| Потенциал роста | 19,9% |

| ISIN | RU0009046452 |

| Капитализация, млн $ | 20 539 |

| EV, млн $ | 22 501 |

| Количество акций, млн | 5 993 |

| Free float | 20,7% |

Группа НЛМК — крупнейшая в России металлургическая компания, с активами в Российской Федерации, Европейском союзе и США. Мощности компании по производству стали превышают 17 млн тонн в год.

Главный фактор роста на среднесрочный период — высокая дивидендная доходность акций. НЛМК генерирует большой свободный денежный поток, который при поддерживаемом низком уровне долговой нагрузки полностью распределяется на выплату дивидендов. Прогнозная годовая дивидендная доходность акций НЛМК в 2021 г., с учетом выплаченных и ожидаемых дивидендов, составляет 18,5%.

Группа НЛМК представила сильную операционную и финансовую отчетность за 2-й кв. 2021 г. На фоне роста объемов продаж на 10,8% кв/кв и роста средних цен реализации консолидированная выручка группы выросла по сравнению с предыдущим кварталом на 44,4%, до $ 4,14 млрд, показатель EBITDA увеличился на 76,0%, до $ 2,05 млрд, чистая прибыль возросла на 75,4% до $ 1,34 млрд.

Группа НЛМК вошла в топ-10 в рейтинге Value Creators 2021 по показателю совокупного акционерного дохода (TSR) за пятилетний период 2016–2020 гг. среди международных металлургических компаний.

НЛМК в высокой степени обеспечен собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, а в металлоломе — 65%, в электроэнергии — 65% (с 2024 г. — на 95%).

| Показатели рентабельности | |||

| Показатель | 2019 | 2020 | 2021П |

| Маржа EBITDA | 24,3% | 28,6% | 42,1% |

| Чистая маржа | 18,8% | 13,4% | 29,6% |

| ROE | 33,5% | 26,1% | 66,0% |

НЛМК реализует «Стратегию-2022», которая близка к выполнению поставленных целей. Ориентиром для стратегии было установлено достижение структурного роста EBITDA на 35% по сравнению с 2018 г., или в среднем на $ 1,25 млрд в год. Продажи стальной продукции должны выйти к 2023 г. на уровень 18 млн тонн в год.

Введение временных экспортных пошлин окажет ограниченное негативное влияние на результаты компании во 2-м полугодии, которое будет компенсировано более высокими, чем ожидалось, ценами на металлопродукцию.

Ключевыми рисками для НЛМК мы видим высокую конкуренцию производителей, растущую вероятность ценовой коррекции на сырьевых рынках, рост налоговой нагрузки на отрасль в РФ, повышение экологических требований на ключевых рынках, перспективу введения «углеродных» сборов и роста затрат для снижения «углеродного следа».

По нашей оценке, акции НЛМК недооценены почти на 20% по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2021 и 2022 гг.

Описание эмитента

Группа НЛМК — один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса.  Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Мощности по производству стали компании превышают 17 млн тонн в год. На предприятиях группы НЛМК работают около 53 тыс. человек. Производственные активы группы расположены в России, США и странах ЕС, а именно Бельгии, Дании, Италии и Франции.

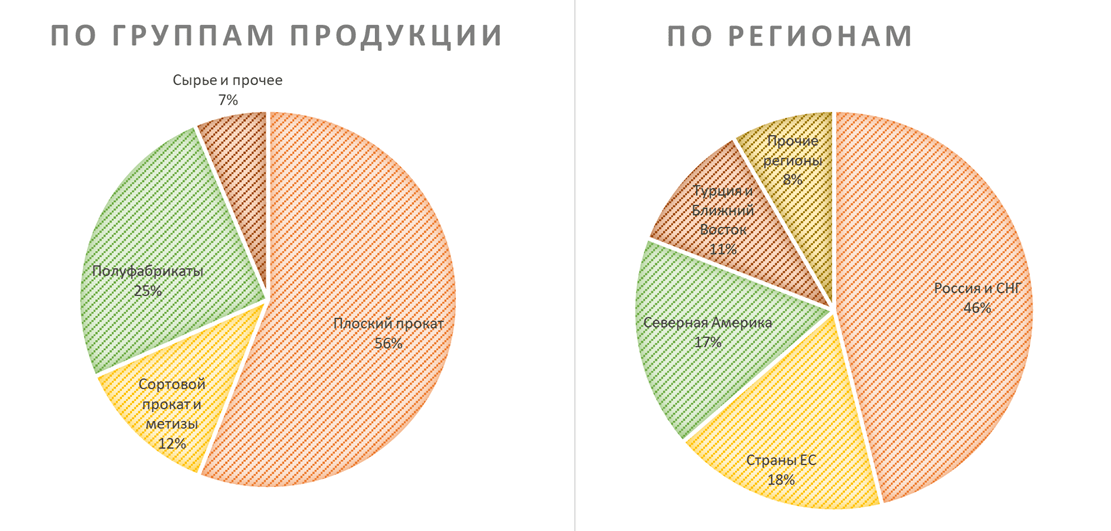

На долю российских предприятий НЛМК приходится около 20% выпуска стальной продукции в стране. Ключевым для НЛМК является российский рынок, продажи на котором составили около 44% выручки компании по итогам 6 мес. 2021 г. Доля продаж НЛМК в ЕС и США составляет 18% и 17% от общего объема продаж группы. Металлопродукция НЛМК используется в различных отраслях, от строительства и машиностроения до энергетического оборудования и офшорных ветровых установок.

Разбивка выручки от продаж по бизнес-сегментам (1П 2021)

Источник: данные компании

ПАО «НЛМК» имеет высокие кредитные рейтинги: ВВВ от Fitch, BBB- от Standard and Poor’s и Baa2 от Moody’s.

Основной владелец ПАО «НЛМК» — Владимир Лисин, через Fletcher Group Holdings Limited ему принадлежит 79,3% акций. Оставшиеся 20,7% находятся в свободном обращении. Акции НЛМК обращаются на Московской бирже, глобальные депозитарные расписки — на LSE.

к содержанию ↑Стратегия компании

Сбалансированная структура бизнеса. Группе НЛМК свойственна широкая диверсификация производственной модели, портфеля продукции и рынков сбыта. Поддержанию оптимальной структуры бизнеса уделяется особое внимание. Ее ключевое отличие — максимальное использование стратегических преимуществ географического расположения активов.

Горная добыча и производство стали, которые являются самыми ресурсоемкими частями горно-металлургического производства, сконцентрированы в регионах с низкими производственными затратами. А изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании. Это позволяет НЛМК минимизировать производственные и логистические затраты, а также своевременно и гибко адаптироваться под меняющиеся потребности конечных потребителей и ситуации на локальных рынках сбыта.

В России расположены 100% активов НЛМК по добыче и переработке сырья для металлургического производства и 94% сталеплавильных мощностей. Сталь, произведенная группой в России, — одна из самых низкозатратных в мире. Этому способствует близость к источникам железорудного сырья, относительно низкие затраты на энергию и труд, а также высокая эффективность относительно современного оборудования.

В России расположено и 59% прокатных мощностей компании, где НЛМК производит широкую линейку плоского проката — горячекатаный, холоднокатаный прокат, прокат с цинковым и полимерным покрытием, электротехническую сталь, различные виды сортового проката и метизов. На российский рынок в 2020 г. приходился 41% продаж компании. Основной потребитель продукции НЛМК в России — сектор строительства и инфраструктуры.

В ЕС и США расположено, соответственно, 23% и 19% прокатных активов компании. Эффективность прокатного производства на зарубежных активах НЛМК обеспечивается использованием стальной заготовки, поставляемой с основной производственной площадки группы в России, и близостью к обширной клиентской базе, что позволяет гибко реагировать на потребности покупателей.

Производимые в Европе и США горячекатаный, холоднокатаный, оцинкованный прокат и толстый лист в основном поставляются в адрес таких отраслей промышленности, как автомобилестроение, производство труб, ветроэнергетика, тяжелое машиностроение и производство офшорных буровых конструкций. Доля поставок НЛМК в ЕС в 2020 г. составила 17%, в США — 15%. Всего продукцию группы импортируют около 70 стран.

Технологии производства стали также оптимально сбалансированы: конвертерным способом производится более 80% всей стали (на низкозатратной платформе в Липецке), около 20% стали производится электродуговым способом на предприятиях дивизионов «НЛМК Россия Сортовой прокат», NLMK Europe, NLMK USA.

«Стратегия-2022». В 2019 г. группа НЛМК приняла стратегию развития до 2022 г., которая предполагает рост эффективности, расширение списка продукции и существенный рост показателей. Реализуя стратегию, НЛМК рассчитывает сохранить лидерство в отрасли по эффективности за счет роста низкозатратного производства стали, обеспечения портфеля продаж продукции мирового класса и достижения лидерства в области устойчивого развития и безопасности.

Ориентиром для стратегии установлено достижение структурного роста EBITDA на 35%, по сравнению с 2018 г., или в среднем на $ 1,25 млрд в год. Продажи стальной продукции должны выйти на уровень 18 млн тонн в год. Продажи на ключевых «домашних» рынках должны вырасти на 2,7 млн тонн. При этом рост производства и продаж премиальных продуктов должен составить 1,7 млн тонн.

За счет операционных мероприятий и инвестиционных проектов, а также расшивки узких мест сталеплавильного производства выпуск стали на Липецкой площадке должен увеличиться на 1 млн тонн в год, до 14,2 млн тонн в год. Рост производства стали будет на 100% обеспечен собственным железорудным сырьем Стойленского ГОКа за счет роста производства концентрата на 2,6 млн тонн, до 20 млн тонн в год, окатышей — на 1,3 млн тонн, до 8 млн тонн в год.

Стратегия предполагает и снижение потребления угля, в том числе дефицитных марок, и рост самообеспеченности электроэнергией Липецкой площадки с 60% до 95%.

Инновационная продукция. Группа НЛМК стратегически нацелена на рост доли продукции с добавленной стоимостью, разрабатывая инновационную продукцию для нишевых потребителей.

К инновационной продукции НЛМК относятся: уникальные виды высокопрочного и износостойкого проката марок Quard и Quend, холоднокатаный прокат из двухфазных марок стали, особо низкоуглеродистая сталь, легированная титаном (IF-сталь) для сверхглубокой вытяжки, трансформатный прокат с лазерной обработкой, высокопрочный оцинкованный прокат на основе низколегированной стали, прокат с толстослойным и текстурированным полимерным покрытием повышенной стойкости на основе специальных эмалей, высококачественные товарные слябы шириной до 2200 мм и толщиной до 355 мм и другие виды продукции.

На долю НЛМК приходится 23% российского производства оцинкованного проката и 22% выпуска проката с полимерным покрытием. Кроме того, НЛМК имеет исключительные позиции в РФ в области электротехнического проката, на нее приходится 99% российского динамного проката, а также 100% российского и 11% мирового трансформаторного проката.

ESG. Группа НЛМК уделяет большое внимание вопросам устойчивого развития, являясь одним из лидеров по внедрению современных природоохранных технологий в мировой металлургии. Цель компании — последовательно минимизировать воздействие производства на окружающую среду и стремиться к достижению наилучших стандартов в сфере экологии.

В 2020 г. группа НЛМК присоединилась к программе World Steel по декарбонизации Step Up, цель которой — снижение воздействия на окружающую среду и климат, а также подготовила набор данных по жизненному циклу используемых ресурсов.

По итогам 2020 г. Всемирная ассоциация производителей стали World Steel признала группу НЛМК отраслевым лидером в области устойчивого развития (Sustainability Champion).

к содержанию ↑Факторы привлекательности

- НЛМК является одним из бенефициаров циклического роста металлургического рынка, усиливаемого динамикой жилищного строительства, программами инфраструктурной модернизации и поддержки промышленности для вывода экономики из пандемического кризиса.

- Группа НЛМК имеет прочные позиции в сталелитейной отрасли. По данным за 2020 г., на нее приходится около 19% в мировом производстве слябов и 11% европейского рынка толстого листа. В России на НЛМК приходится около 20% производства стали, около 13% горячекатаного и около 20% холоднокатаного проката, 18% сортового проката и 19% метизов.

- Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, в металлоломе — 65%, а в электроэнергии — 65%. С завершением строительства новой электростанции мощностью 300 МВт, работающей на попутных газах от производства чугуна и стали, запуск которой запланирован на 2023 г., самообеспеченность электроэнергией вырастет до 95%. Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

- Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

- Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов.

- Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

- Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

- В 2020 г. группа НЛМК вошла в топ-5 рейтинга конкурентоспособности международных металлургических компаний, подготовленного аналитическим агентством World Steel Dynamics.

- В рейтинге Value Creators 2021, подготовленном консалтинговой компанией BCG, группа НЛМК вошла в топ-10 международных металлургических компаний по показателю совокупного акционерного дохода (TSR) за пятилетний период 2016‒2020 гг.

Факторы риска

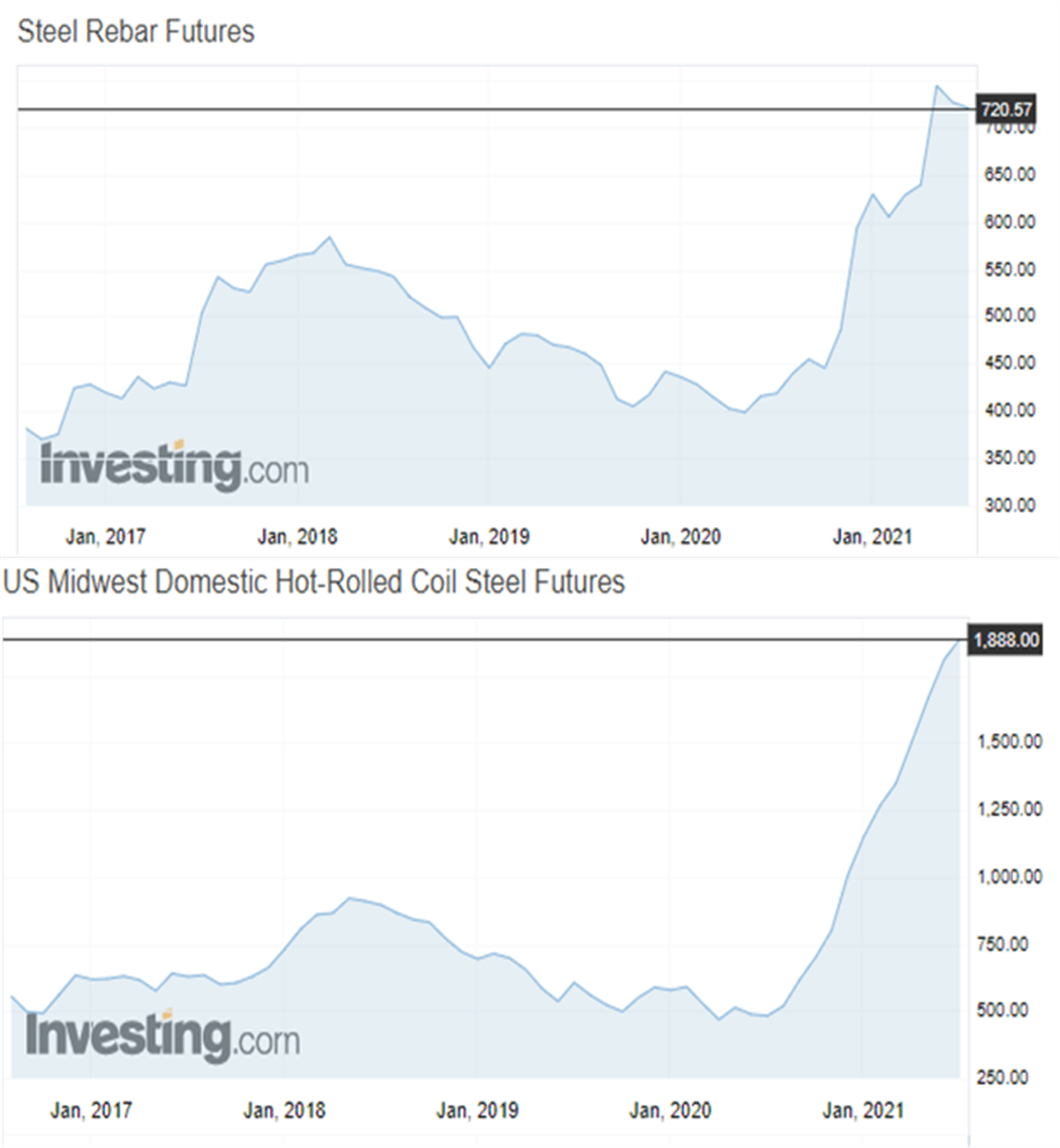

- Основным для НЛМК краткосрочным риском сегодня является реакция властей на рост цен на металлургическую продукцию на внутреннем рынке. С 1 августа введены временные пошлины на экспорт металлургической продукции в размере 15%, в том числе неснижаемая часть пошлины. Эта специфическая часть пошлины составит для окатышей и железорудного концентрата $ 54 за тонну, для плоского горячекатаного проката и арматуры — $ 115, для холоднокатаного проката и проволоки — $ 133, для нержавеющей стали и ферросплавов — $ 150.

- Несмотря на значительную долю зарубежных продаж, эта пошлина будет иметь ограниченное негативное влияние на результаты НЛМК. Поскольку более 40% прокатных мощностей компании находится за рубежом, по нашей оценке, под пошлины попадает порядка 35% продаж. Пошлины за 2021 г. могут составить около 5% годовой выручки, что с избытком компенсируется более высокими, чем представлялось ранее, ценами на сталь.

- В то же время неснижаемая часть пошлин уже составляет около 10% от экспортных цен. В случае падения цен на стальной прокат величина пошлины может превысить 15%, и это создает дополнительные риски ухудшения результатов компании.

- Среднесрочный риск связан с введением так называемого «углеродного» налога в ЕС — одном из основных экспортных рынков для российских металлургов. Металлургия пока не может технологически отказаться от использования угля и остается одним из крупнейших источников эмиссии СО2.

- В более долгосрочной перспективе перед металлургами маячит новая модернизация. Глобальный курс на декарбонизацию остро поставит задачу смены технологий производства стали, связанную с отказом от использования угля. Расширение электроплавильных мощностей, привязанных к возобновляемым источникам энергии, переход на использование водорода, на другие технологии, которые могут появиться со временем. Как минимум — технологии улавливания углерода, его хранения и утилизации. Все это через несколько лет потребует от отрасли больших инвестиций. Компании снова начнут увеличивать капитальные затраты, наращивать долговую нагрузку и снижать дивидендные выплаты.

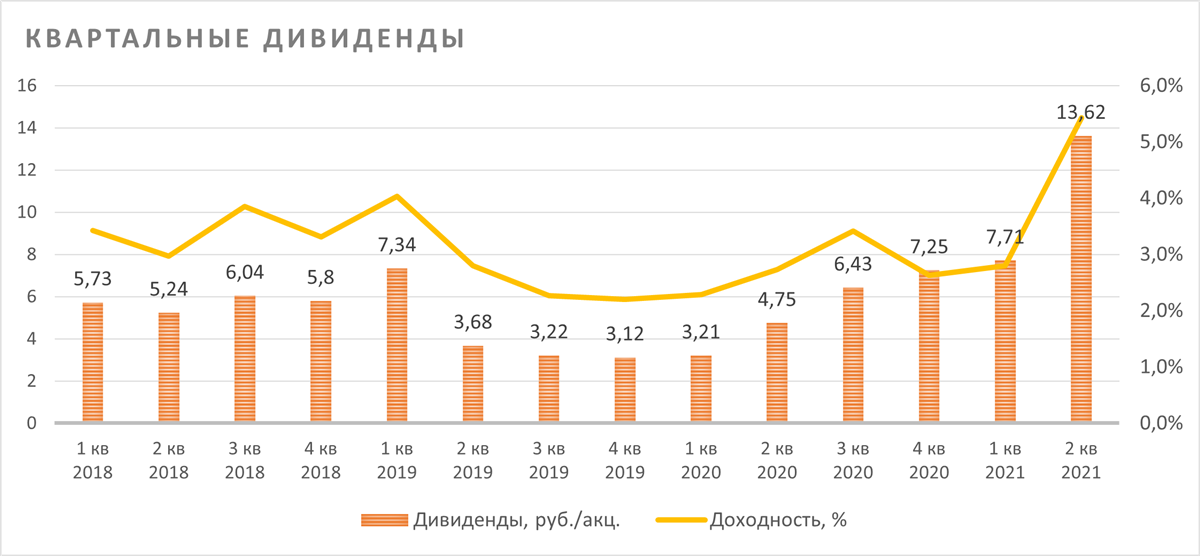

Дивиденды

Действуя в интересах основного акционера и распределяя выплаты на ежеквартальной основе, НЛМК обеспечивает хорошую дивидендную доходность по своим акциям. Обновленная дивидендная политика НЛМК предполагает ежеквартальную выплату на дивиденды 100% свободного денежного потока, если соотношение «Чистый долг / EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг / EBITDA» выше 1,0x. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания использует нормализированный показатель инвестиций в сумме $ 700 млн в год, даже если фактические инвестиции будут выше этого уровня.

Источник: данные компании

По результатам четырех кварталов 2020 г. акционеры НЛМК получили в совокупности 21,64 руб. на акцию. По результатам 1-го квартала 2021 г. компания выплатила по 7,71 руб. на одну акцию. По результатам 2-го квартала совет директоров рекомендовал дивиденды в размере 13,62 руб. на акцию. Закрытие реестра назначено на 7 сентября. Текущая доходность составляет 5,4%.

к содержанию ↑Отраслевые тенденции

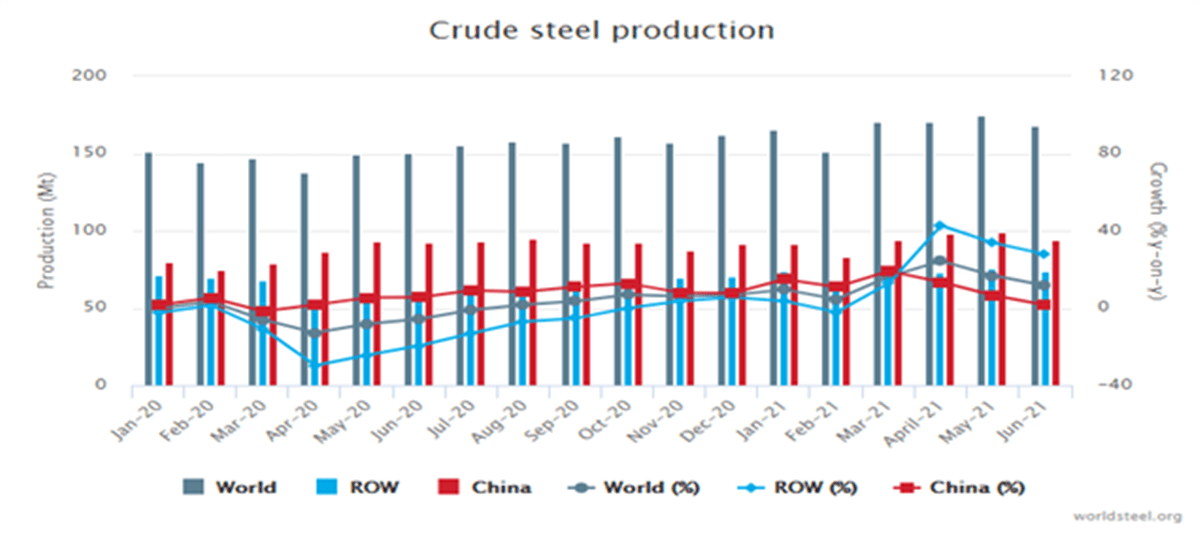

Согласно прогнозу WorldSteel на начало года, в 2021 г. мировой спрос на сталь вырастет на 5,8% и достигнет 1874 млн тонн, а в 2022 г. потребление вырастет еще на 2,7%, до 1924,6 млн тонн.

Между тем на глобальном рынке сохраняется избыточный объем сталелитейных мощностей, который до кризиса представлял собой большую проблему. К началу текущего года Европейская металлургическая ассоциация Eurofer оценивала мировой объем избыточных мощностей черной металлургии в 650 млн тонн в год. Это примерно на треть больше среднегодового потребления стали. Но это не останавливает запуск новых производств, который остается выгодным при текущем уровне цен.

В частности, в Китае возобновилось утверждение новых металлургических проектов. 30 июня получили разрешение девять новых строек, правда, обязательным условием является вывод из строя сопоставимого или даже большего объема устаревшего производства. Также предпочтение отдается электрометаллургическим заводам, модулям по производству восстановленного железа и предприятиям водородной металлургии. В результате, хотя потребление стали в Китае, как планируется, будет расти до 2025 г., мощности по выплавке чугуна сократятся на 4,6 млн тонн.

Металлургические компании Индии в 2021–2025 гг. рассчитывают ввести в строй новые мощности по выплавке 25 млн тонн стали в год. Планы по росту производства реализуются также в Турции и Индонезии.

По данным WorldSteel, в первой половине 2021 г. мировое производство стали выросло на 14,4% по сравнению с тем же периодом прошлого года и составило 1003,9 млн тонн. Наибольший прирост показала Индия — на 31,3%, до 57,9 млн тонн. А наибольший объем остался за Китаем — 563,3 млн тонн, рост на 11,8%. Также динамично увеличилась выплавка в Бразилии (+24,0%), Турции (+20,6%), Германии (+18,1%), США (+15,5%) и Японии (+13,8%).

Это закладывает предпосылки к скорому окончанию ценового ралли. Мы ожидаем стабилизации цен в сегменте стальной продукции на уровне ниже пиковых значений к концу текущего – началу следующего года.

Тем не менее пока цены на металлопродукцию на ключевых рынках сохраняются на высоком уровне. Отчасти это обусловлено перебоями поставок из-за перегрузки транспортных систем. Стоимость морских перевозок подскочила до многолетних рекордов. Из-за проблем логистики предприятия возвращаются к практике формирования складских запасов, что краткосрочно расширяет емкость рынка и формирует дополнительный спрос.

| Финансовые показатели, млрд $ | |||

| Показатель | 2019 | 2020 | 2021П |

| Выручка | 10,6 | 9,2 | 15,3 |

| EBITDA | 2,6 | 2,6 | 6,4 |

| Чистая прибыль | 2,0 | 1,2 | 4,5 |

| Дивиденды, $/акц. | 0,26 | 0,24 | 0,63 |

Операционные и финансовые показатели

Группа НЛМК опубликовала сильную операционную и финансовую отчетность за 2-й кв. и 6 мес. 2021 г. На фоне роста объемов продаж на 10,8% по отношению к 1-му кв. 2021 г. (до 4,33 млн тонн) и высоких цен на сталь консолидированная квартальная выручка группы выросла на 44,4%, до $ 4,14 млрд. Показатель EBITDA увеличился на 76,0%, до $ 2,05 млрд, чистая прибыль возросла на 75,4%, до $ 1,34 млрд.

Свободный денежный поток во 2-м кв., который является базой для расчета квартальных дивидендов по акциям НЛМК, вырос на 91,2% и составил $ 864 млн. При этом отношение чистого долга к EBITDA составило 0,4х, что позволяет компании распределить на дивиденды не менее 100% свободного денежного потока.

НЛМК: операционные и финансовые результаты за 2-й кв. и 6 мес. 2021 г.

| Показатель (тыс. тонн) | 2К 2021 | 1К 2021 | Изм., % | 6м 2021 | 6м 2020 | Изм., % |

| Производство стали (без NBH) | 4 523 | 4 307 | 5,0% | 8 829 | 7 980 | 10,6% |

| Продажи стальной продукции | 4 329 | 3 908 | 10,8% | 8 237 | 8 857 | -7,0% |

| Загрузка мощностей, % | 96% | 95% | 95% | 93% | ||

| Показатель (млн $) | 2К 2021 | 1К 2021 | Изм., % | 6м 2021 | 6м 2020 | Изм., % |

| Выручка | 4 139 | 2 867 | 44,4% | 7 006 | 4 631 | 51,3% |

| EBITDA | 2 052 | 1 166 | 76,0% | 3 218 | 1 176 | 173,6% |

| Маржа EBITDA | 49,6% | 40,7% | 45,9% | 25,4% | ||

| Чистая прибыль | 1 359 | 775 | 75,4% | 2 134 | 366 | 483,1% |

| Чистая маржа | 32,8% | 27,0% | 30,5% | 7,9% | ||

| Свободный денежный поток | 864 | 452 | 91,2% | 1 316 | 635 | 107,2% |

Источник: данные компании, расчеты ФГ «ФИНАМ»

По результатам полугодия выручка увеличилась на 51,3% г/г, до $ 7,0 млрд, благодаря росту средних цен реализации и повышению доли готовой продукции в портфеле продаж. Показатель EBITDA вырос в 2,7 раза, до $ 3,2 млрд. Рентабельность EBITDA составила 45,9%. Чистая прибыль увеличилась в 5,8 раза, до $ 2,1 млрд, что отразило в том числе эффект низкой базы прошлого года, связанный с обесценением стоимости инвестиций в NBH.

НЛМК: историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

| Показатель | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E |

| Отчет о прибылях и убытках, млн $ | ||||||

| Выручка | 12 046 | 10 554 | 9 245 | 15 274 | 13 901 | 12 365 |

| EBITDA | 3 589 | 2 564 | 2 645 | 6 437 | 4 713 | 3 794 |

| Чистая прибыль | 2 238 | 1 985 | 1 236 | 4 526 | 3 231 | 2 426 |

| Рентабельность | ||||||

| Рентабельность EBITDA | 29,8% | 24,3% | 28,6% | 42,1% | 33,9% | 30,7% |

| Рентабельность чистой прибыли | 18,6% | 18,8% | 13,4% | 29,6% | 23,2% | 19,6% |

| ROE | 38,5% | 33,5% | 26,1% | 66,0% | 48,7% | 38,5% |

| Показатели денежного потока, долга и дивидендов | ||||||

| FCF | 2 061 | 1 543 | 1 157 | 4 031 | 4 114 | 2 603 |

| Чистый долг | 896 | 1 943 | 2 494 | 1 960 | 2 657 | 3 180 |

| Чистый долг / EBITDA | 0,25 | 0,76 | 0,94 | 0,30 | 0,56 | 0,84 |

| Дивиденды, $ на акцию | 0,353 | 0,263 | 0,243 | 0,635 | 0,577 | 0,424 |

Источник: Reuters, расчеты ФГ «ФИНАМ

Сохранение высоких цен реализации и увеличение объемов производства обеспечат компании сильные результаты во второй половине этого года и в целом за 2021 г. Введение временных экспортных пошлин на экспорт металлопродукции с 1 августа до конца 2021 г. окажет ограниченное негативное влияние на результаты, которое будет компенсировано высокими ценами.

к содержанию ↑Оценка

Мы оценили ПАО «НЛМК» сравнительным методом, основываясь на прогнозных финансовых показателях на 2021 и 2022 гг. Используемые компании-аналоги представлены в таблице ниже:

| Компания | Кап-ция (млн $) | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E |

| НЛМК | 20 539 | 4,5 | 6,4 | 3,5 | 4,9 |

| ArcelorMittal | 37 401 | 3,5 | 6,5 | 3,1 | 4,1 |

| Nucor | 37 055 | 6,7 | 13,0 | 4,5 | 7,4 |

| Baoshan Iron & Steel | 28 359 | 8,5 | 8,1 | 5,2 | 4,9 |

| Posco | 25 600 | 6,0 | 6,9 | 3,6 | 3,8 |

| JSW Steel | 24 266 | 8,6 | 10,0 | 6,0 | 6,6 |

| Tata Steel | 23 666 | 6,3 | 10,0 | 4,9 | 6,7 |

| China Steel | 21 452 | 11,5 | 11,2 | 7,5 | 7,6 |

| Северсталь | 20 052 | 4,8 | 6,0 | 3,8 | 4,7 |

| CITIC Pacific Special Steel Group | 19 657 | 16,6 | 14,8 | 10,2 | 9,3 |

| Nippon Steel | 19 324 | 6,2 | 8,8 | 6,1 | 6,9 |

| Steel Dynamics | 14 925 | 5,4 | 9,3 | 4,3 | 6,3 |

| Cleveland-Cliffs | 12 913 | 4,4 | 8,0 | 3,6 | 5,5 |

| EVRAZ | 11 899 | 4,7 | 6,3 | 3,4 | 4,7 |

| Companhia Siderurgica Nacional | 11 269 | 3,1 | 4,6 | 2,6 | 3,3 |

| Ternium | 11 025 | 3,5 | 5,8 | 2,5 | 3,7 |

| ММК | 10 461 | 3,5 | 4,1 | 2,3 | 3,1 |

| Gerdau | 9 689 | 5,3 | 8,1 | 3,5 | 4,9 |

| Hoa Phat Group | 9 542 | 7,6 | 7,8 | 6,3 | 6,3 |

| BlueScope Steel | 9 418 | 11,4 | 7,6 | 6,0 | 4,4 |

| Hunan Valin Steel | 8 297 | 5,2 | 5,3 | 4,5 | 4,3 |

| Eregli Demir ve Celik Fabrikalari | 8 081 | 4,9 | 6,8 | 3,3 | 4,4 |

| Beijing Shougang | 8 008 | 11,4 | 12,3 | 8,3 | 9,4 |

| voestalpine | 7 167 | 8,2 | 10,6 | 5,4 | 5,8 |

| Медиана | 5,7 | 7,9 | 4,4 | 4,9 | |

| Показатели для оценки, млн $ | Чистая прибыль 2021E | Чистая прибыль 2022Е | EBITDA 2021Е | EBITDA 2022Е | |

| 4 526 | 3 231 | 6 437 | 4 713 | ||

| Целевая капитализация, млн $

| 25 709 | 25 396 | 26 115 | 21 277 | |

| Средняя целевая кап-я, млн $ | 24 624 | ||||

| Целевая цена | 4,11 $ | 300,76 ₽ | |||

| Для справки: | |||||

| Количество акций, млн шт. | 5 993 | ||||

| Чистый долг, млн $ | 1 962 | ||||

| Доля меньшинства, млн $ | 19 | ||||

Источник: Reuters, оценки и расчеты ФГ «ФИНАМ»

| Мультипликаторы | ||

| Показатель | LTM | 2021П |

| EV/EBITDA | 4,9 | 3,5 |

| P/E | 7,0 | 4,5 |

| DY | 13,5% | 18,5% |

Наша оценка определяется как среднее взвешенное оценок по мультипликаторам EV/EBITDA и P/E. Наша оценка справедливой стоимости ПАО «НЛМК» составляет $ 24 624 млн, $ 4,11 за акцию, или 300,76 руб. за акцию по курсу на дату оценки. Эта оценка предполагает потенциал роста на 19,9% от текущего ценового уровня и соответствует рекомендации «Покупать».

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции от среднего и выше составляет, по нашим расчетам, 294,45 руб. (апсайд — 17,4%), рейтинг акции — 3,86, что соответствует рекомендации Buy (значение рейтинга 5,0 — Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций НЛМК аналитиками BCS составляет 281,62 руб. (рекомендация — «Держать»), VELES CAPITAL — 239,64 руб. («Покупать»), VTB CAPITAL — 354,00 руб. («Покупать»).

к содержанию ↑Акции на фондовом рынке

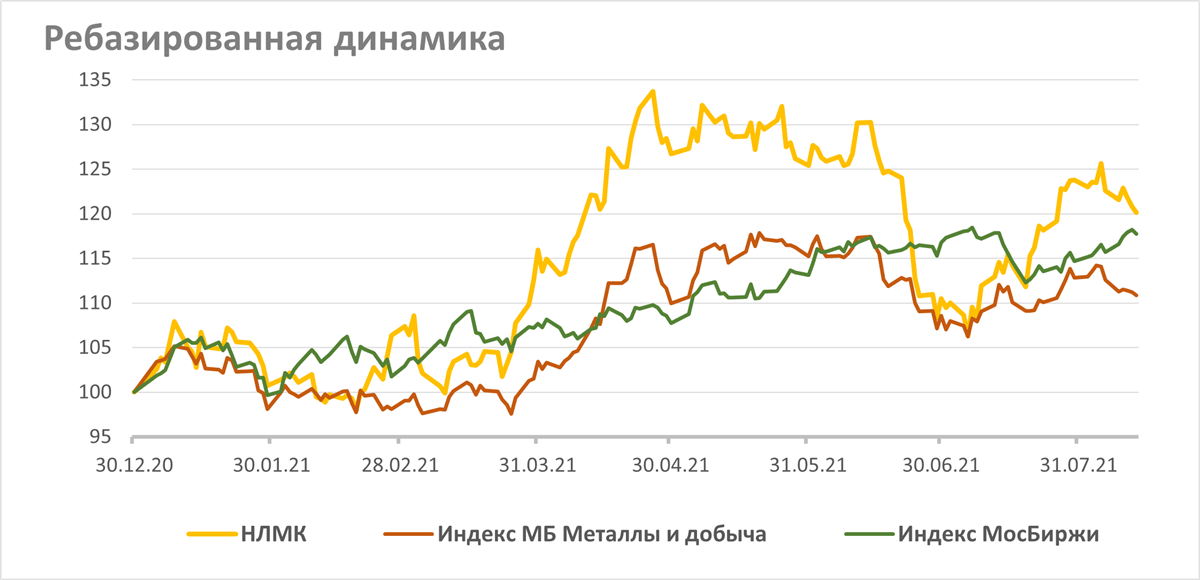

Акции НЛМК быстро преодолели падение котировок, вызванное введением экспортных пошлин, восстановив преимущество относительно индексов. Всего с начала года стоимость акций НЛМК выросла на 20,1%. За это время отраслевой индекс «Металлы и добыча» прибавил 10,9%, а индекс МосБиржи поднялся на 17,8%.

Источник: Bloomberg

к содержанию ↑Технический анализ

На недельном графике котировок акций НЛМК мы видим подъем от сильного уровня поддержки, который расположен в районе 225 руб. Выше этого уровня может начаться консолидация. Сопротивление сформировано вблизи исторического максимума в районе 282 руб.

Источник: finam.ru

Добавить комментарий