| Valero Energy | |

| Рекомендация | Покупать |

| Целевая цена: | $110 |

| Текущая цена: | $85,8 |

| Потенциал роста: | 28,2% |

Executive Summary

- Valero Energy является крупнейшим нефтеперерабатывающим предприятием в Северной Америке, обладающим большими производственными мощностями, которые позволяют перекрыть все потребности различных типов клиентов.

- Valero Energy ведет деятельность в трех сегментах: переработка нефти, производство и реализация этанола. Сегмент VLP занимается эксплуатацией, разработкой и приобретением трубопроводов и терминалов.

- Ключевым преимуществом Valero Energy является ее менеджмент, который проводит дружественную по отношению к инвесторам политику. Компания ежегодно увеличивает дивидендные выплаты и проводит программы обратного выкупа акций.

- Valero Energy опубликовала отличные финансовые результаты за третий квартал, превзошедшие ожидания аналитиков. Доходы выросли во всех трех сегментах деятельности компании. Пропускная способность нефтеперерабатывающих заводов в третьем квартале составила 99% или 3,1 млн баррелей в день.

- В то же время, негативно на динамику акций Valero Energy повлияла новость о поглощении Valero Energy Partner за $950 млн, спровоцировавшая резкую просадку бумаг за один день на 10%. Однако, мы считаем, что инвесторам не стоит беспокоится, так как эффект будет временным и бумаги попытаются отыграть потери.

- Valero Energy недооценены по всем мультипликаторам по отношению к конкурентам.

Основные сведения | |||

| ISIN | US91913Y1001 | ||

| Рыночная капитализация | $36,66 млрд | ||

| Enterprise Value (EV) | $42,31 млрд | ||

| Финансовые показатели, млн $ | |||

| 2016 | 2017 | 2018est | |

| Выручка | 75,659 | 93,980 | 109,065 |

| EBITDA | 5,522 | 5,37 | 6,185 |

| Чистая прибыль | 1,724 | 2,203 | 2,838 |

| Прибыль на акцию, $ | 3,72 | 4,96 | 6,70 |

| Дивиденды, $ | 2,40 | 2,80 | 3,20 |

| Финансовые коэффициенты, % | |||

| 2016 | 2017 | 2018est | |

| Маржа EBITDA | 7,29% | 5,7% | 5,7% |

| Маржа чистой прибыли | 2,27% | 2,3% | 2,6% |

Краткое описание эмитента

Valero Energy – крупнейший независимый игрок на американском рынке нефтепереработки и розничной торговли топливом с рыночной капитализацией $36,66 млрд. Занимается производством и продажей нефтепродуктов. Отметим, что у Valero Energy есть 15 НПЗ совокупной мощностью 3,1 млн баррелей нефти в сутки, 11 заводов по производству этанола, ветропарк мощностью 50 мегаватт, а также более 5000 АЗС, находящихся практически во всех штатах в США.

к содержанию ↑Динамика акций Valero Energy и индекса S&P 500

Компания осуществляет свою деятельность в трех сегментах: Refining, Ethanol и VLP. Сегмент Refining включает в себя переработку нефти, оптовый сбыт, поставку продукции, а также транспортные операции. Сегмент Ethanol занимается производством и продажей этанола и зерновых дистиллятов.

Сегмент VLP отражает деятельность платного партнерства с ограниченной ответственностью Valero Energy Partners LP, которое было создано в 2013 году для владения, эксплуатации, разработки и приобретения трубопроводов, терминалов и других транспортных и логистических активов.

Основным рынком сбыта продукции Valero Energy является США, приносящий ей 70% от общего объема выручки, далее идет Великобритания, которая приносит 11% от выручки, затем Канада и прочие рынки (8% и 11% соответственно). Что касается сегментации, то 96% от общего объема выручки приносит нефтепереработка.

к содержанию ↑Факторы роста

Компания Valero Energy является крупнейшим нефтеперерабатывающим предприятием в Северной Америке. Она обладает большими производственными мощностями, которые позволяют перекрыть все потребности различных типов клиентов, как корпоративных, так и частных, в связи с чем имеет стабильный денежный поток.

Помимо этого, стоит отметить, что менеджмент Valero Energy ведет дружественную политику по отношению к инвесторам, ежегодно увеличивая дивидендные выплаты и проводя программы обратного выкупа акций. Кроме того, Valero Energy постоянно увеличивает капитальные расходы, которые в 2018 году составят $2,7 млрд по сравнению с $2,4 млрд в 2016 году, что в дальнейшем позволит улучшить финансовые показатели компании.

Плюсом для компании является географическая локация мощностей. Так, 2 основных нефтеперерабатывающих завода находятся на западном побережье между Лос-Анджелесом и Сан-Диего, где проживает более 25 млн жителей, причем регион является одним из крупнейших по потреблению топлива.

Также стоит отметить, что в США продолжает расти добыча нефти, причем в середине октябре она находилась вблизи исторических максимумов. Мы считаем, что рано или поздно избыточное предложение на рынке нефти негативно повлияет на динамику котировок нефти, в частности, после того, как страны ОПЕК+ решат нарастить добычу «черного золота», что, в свою очередь, может стимулировать потребителей расходовать больше топлива, в частности, в сезон отпусков. В связи с этим спрос на нефтепродукты продолжит расти, что благоприятно отразится на финансовых показателях Valero Energy.

Не менее важным является то, что исполнительный директор Valero Energy Джо Гордер подтвердил, что менеджмент компании благоприятно оценивает перспективы отрасли в 2018 году и считает, что спрос на сырую нефть и нефтехимию будет поддерживаться на высоком уровне благодаря глобальному экономическому росту в США. Напомним, что темпы роста ВВП США во втором квартале 2018 года составили 4,2%, что является максимальным ростом с третьего квартала 2014 года.

Также стоит отметить, что Valero Energy продолжает успешно развивать и расширять свой бизнес. Так, в первом квартале компания сообщила об увеличении пропускной способности трубопровода Diamond Pipeline и приобретении топливного хранилища SemLogistics Milford Haven в Уэльсе, что уже позитивно повлияло на финансовые результаты компании. Также Valero Energy заключила соглашение с Sunrise Pipeline (дочернее предприятие Plains All American Pipeline) на постройку трубопровода, что позволит ей увеличить пропускную способность еще на 100 тыс. баррелей в день. Трубопровод будет открыт в первом квартале 2019 года.

Тем не менее, в середине октября негативно на динамику акций Valero Energy повлияли новости о поглощении Valero Energy Partner за $950 млн, что спровоцировало резкую просадку бумаг за один день на 10%. Однако мы считаем, что инвесторам не стоит беспокоиться, так как размер данной сделки составляет чуть более 22% от годовой прибыли Valero Energy, поэтому эффект будет временным и бумаги попытаются отыграть потери.

к содержанию ↑Финансовые результаты Valero Energy

Крупнейший независимый нефтепереработчик в США Valero Energy отчитался о финансовых результатах за третий квартал 2018 года.

Выручка компании в отчетном периоде выросла на 39,3%, до $30,849 млрд по сравнению с $23,562 млрд за аналогичный период прошлого года, тогда как аналитики прогнозировали выручку на уровне $28,22 млрд.

Доходы сегмента, занимающегося переработкой нефти (Refining) составили $29,989 млрд по сравнению с $22,728 млрд годом ранее, а операционная прибыль достигла $1,329 млрд по сравнению с $1,419 млн годом ранее. Отметим, что снижение операционных доходов сегмента было обусловлен уменьшением рентабельности производства бензина и дистиллятов. В то же время, затраты на производство биотоплива составили $94 млн, что на $131 млн ниже по сравнению с аналогичным периодом прошлого года ввиду более низких расходов на приобретение лицензий (Renewable Identification Number (RIN)).

В то же время, выручка сегмента, занимающегося производством и продажей этанола (Ethanol), в отчетном периоде выросла и составила $932 млн по сравнению с $882 млн годом ранее. Тем менее, операционная прибыль подразделения достигла $21 млн по сравнению с $82 млн годом ранее. Падение прибыли было связано со снижением цен на этанол, тогда как объем производства в третьем квартале остался неизмененным на уровне 4 млн галлонов в день.

Выручка сегмента VLP, который занимается эксплуатацией, разработкой и приобретением трубопроводов, терминалов и других транспортных и логистических активов увеличилась на 27,2% и составила $140 млн по сравнению со $110 млн годом ранее. Операционная прибыль подразделения достигла $90 млн по сравнению с $69 млн за аналогичный период прошлого года.

Также стоит отметить, что пропускная способность нефтеперерабатывающих заводов в третьем квартале составила 99% или 3,1 млн баррелей в день по сравнению с 2,90 млн баррелей в день годом ранее.

Себестоимость в отчетном периоде подскочили на 33,9% и достигли $29,398 млрд. Административные расходы составили $209 млн по сравнению с $225 млн годом ранее. Эффективная налоговая ставка составила 24%.

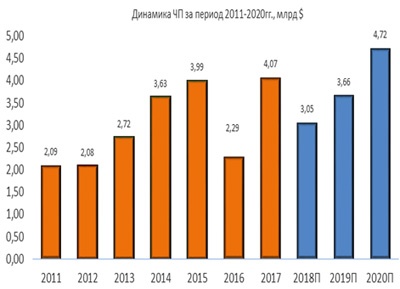

Чистая прибыль в отчетном периоде составила $874 млн или $2,01 на акцию по сравнению с $841 млн или $1,91 на бумагу за аналогичный период прошлого года. Скорректированная чистая прибыль составила $928 млн или $2,15 на акцию, тогда как аналитики ждали прибыль на акцию на уровне $1,95.

Помимо этого, третьем квартале капитальные затраты составили $604 млн. Кроме того, в отчетном периоде компания вернула акционерам $775 млн в виде выплат дивидендов ($341 млн) и программы обратного выкупа акций ($434 млн). Долг компании составил $9,1 млрд, а денежные средства и их эквиваленты составили $3,6 млрд. Также менеджмент компании подтвердил, что капитальные затраты в 2018 году составят $2,7 млрд.

| Показатель, млрд $ | 3Q2018 | 3Q2017 | Изменение | 9m2018 | 9m2017 | Изменение |

| Выручка | 30,849 | 23,562 | 30,93% | 88,303 | 67,588 | 30,65% |

| Суммарные затраты | -29,398 | -21,948 | 33,94% | -84,255 | -64,193 | 31,25% |

| Операционная прибыль | 1,219 | 1,332 | -8,48% | 3,273 | 2,720 | 20,33% |

| Процентные расходы | -0,110 | -0,114 | -3,51% | -0,356 | -0,354 | 0,56% |

| Прибыль до уплаты налогов | 1,150 | 1,241 | -7,33% | 3,005 | 2,442 | 23,05% |

| Налоги | -0,276 | -0,378 | -0,674 | -0,686 | ||

| Чистая прибыль | 0,856 | 0,841 | 1,78% | 2,170 | 1,694 | 28,10% |

| Прибыль на акцию, $ | 2,010 | 1,910 | 5,050 | 3,800 |

Источник – www.valero.com

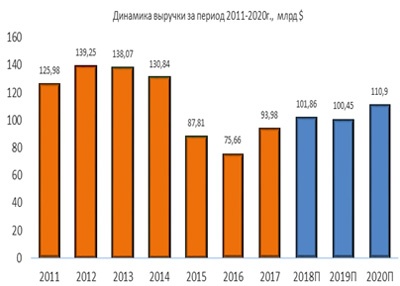

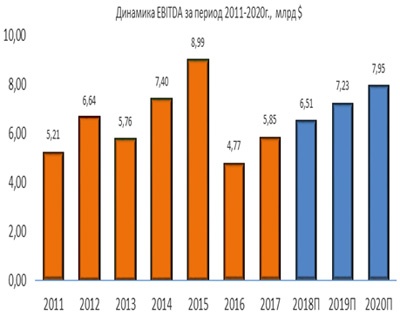

Отметим, что 2017 год оказался успешным для Valero Energy. Так, компания смогла увеличить выручку на 24,2% до $93,98 млрд благодаря росту объема переработки на заводах. При этом в 2018 году доходы ожидаются уже выше $100 млрд. Кроме того, добыча нефти в США в 2018 году продолжает расти и ставит очередные исторические рекорды. Помимо этого, стоит отметить стабильный рост показателя EBITDA.

Источник – Thomson Reuters

Оценка компании Valero Energy по метрикам и сравнение с конкурентами

Что касается сравнительных коэффициентов, то акции компании Valero Energy из-за значительного снижения в октябре снова стали недооценены по всем основным мультипликаторам по отношению к своим конкурентам. Так, по коэффициентам P/E ntm и EV/EBITDA у бумаг Valero Energy есть потенциал роста в размере 14% и 22% соответственно.

При этом стоит сравнить Valero Energy с основным конкурентом, а именно Phillips 66. Так, по мультипликаторам P/E ntm и P/E ltm у бумаг Valero Energy есть потенциал роста в размере 12,5% и 12,7% соответственно.

| Компания | EV/S | EV/EBITDA | P/E ltm | P/E ntm | P/CF | P/B | P/S | Div yield |

| Valero Energy | 0,40 | 6,63 | 14,31 | 9,29 | 7,63 | 1,72 | 0,35 | 3,7% |

| Reliance Industries | 1,87 | 12,06 | 16,13 | 14,37 | 9,13 | 2,01 | 1,30 | 0,6% |

| Phillips 66 | 0,53 | 11,68 | 15,43 | 10,45 | 8,82 | 2,03 | 0,42 | 3,2% |

| Marathon Petroleum | 0,59 | 6,96 | 13,54 | 9,48 | 4,58 | 2,13 | 0,38 | 2,6% |

| JXTG Holdings | 0,46 | 5,05 | 5,22 | 6,51 | 5,56 | 0,96 | 0,24 | 2,5% |

| HollyFrontier | 0,80 | 6,08 | 10,27 | 8,80 | 9,22 | 1,91 | 0,68 | 2,1% |

| Chevron | 1,67 | 8,48 | 21,13 | 11,78 | 9,03 | 1,40 | 1,45 | 4,0% |

| Exxon Mobil | 1,49 | 10,73 | 22,28 | 14,58 | 10,61 | 1,77 | 1,31 | 4,2% |

| PBF Energy | 0,29 | 3,77 | 5,65 | 8,46 | 4,80 | 1,80 | 0,20 | 2,9% |

| Peer Median | 0,70 | 8,10 | 14,48 | 10,55 | 8,93 | 1,85 | 0,55 | 2,6% |

| Потенциал роста/падения | 74% | 22% | 1% | 14% | 17% | 8% | 59% | — |

Источник данных – Thomson Reuters

На текущий момент дивидендная доходность Valero Energy составляет 3,7%, тогда как среднерыночное значение составляет 2,6%.

к содержанию ↑Технический анализ

С технической точки зрения на недельном графике котировки акций Valero Energy вернулись в основной восходящий тренд от 2011 года после того, как ранее отработали высоту пройденного ранее восходящего канала с целью $120. На текущий момент стохастические линии направлены на юг, но уже достигли зоны перепроданности, поэтому ожидается приостановка снижения и возобновление восходящего движения.

Источник данных – whotrades.com

Источник анализа: ФИНАМ.

Добавить комментарий