Мы позитивно оцениваем перспективы бизнеса NVIDIA. Мы ожидаем сохранения высокого спроса на игровые GPU компании и рассчитываем на дальнейшее усиление ее позиций в таких областях, как искусственный интеллект, глубокое обучение, супервычисления и центры обработки данных. В то же время акции NVIDIA после сильного роста в этом году, по нашим оценкам, уже адекватно оценены рынком, и потенциал их роста выглядит ограниченным.

Мы рекомендуем «Держать» акции NVIDIA с целевой ценой на горизонте 12 мес. на уровне $ 321,7, что предполагает потенциал роста на 10,6%.

| NVDA | Держать | |||||

| 12М целевая цена, $ | 321,7 | |||||

| Текущая цена*, $ | 290,8 | |||||

| Потенциал роста | 10,6% | |||||

| ISIN | US67066G1040 | |||||

| Капитализация, млрд $ | 726,9 | |||||

| EV, млрд $ | 718,5 | |||||

| Количество акций, млн | 2 500,0 | |||||

| DY NTM | 0,1% | |||||

| Финансовые показатели, ф. г., млн $ | ||||||

| Показатель | 2020 | 2021 | 2022П | |||

| Выручка | 10918 | 16675 | 26680 | |||

| Скорр. EBITDA | 4116 | 7901 | 13640 | |||

| Скорр. EBIT | 3735 | 6803 | 12566 | |||

| Скорр. чистая прибыль | 3588 | 6278 | 11018 | |||

| Показатели рентабельности, ф. г. | ||||||

| Показатель | 2020 | 2021 | 2022П | |||

| Маржа EBITDA, % | 37,7 | 47,4 | 51,1 | |||

| Чистая маржа, % | 32,9 | 37,6 | 41,3 | |||

| ROE, % | 43,3 | 50,1 | 49,1 | |||

| Мультипликаторы | ||||||

| Показатель | 2021П | 2022П | ||||

| EV/EBITDA | 54,6 | 43,9 | ||||

| P/E | 69,5 | 56,2 | ||||

NVIDIA вполне успешно прошла кризисный 2020 г., став одним из главных бенефициаров тех глубоких изменений, которые пандемия коронавируса и меры по борьбе с ней внесли в жизнь потребителей и бизнеса. После введения жестких локдаунов в большинстве стран резко увеличилась потребность в домашних развлечениях вроде компьютерных игр, что повлекло рост продаж графических ускорителей. Кроме того, в связи с массовым переходом компаний на удаленную работу существенно повысился спрос на компоненты для дата-центров. Причем указанные тенденции продолжают действовать и в нынешнем году, что позволяет NVIDIA демонстрировать внушительный рост основных финпоказателей. Так, в III квартале 2022 фингода выручка подскочила на 50,3% г/г, до рекордных $ 7,10 млрд, скорр. чистая прибыль — на 60,2%, до $ 2,97 млрд.

Повышение реалистичности компьютерных игр и требований к производительности графических систем будут способствовать сохранению высокого спроса на игровые GPU NVIDIA в будущем. Данную тенденцию должно поддержать и распространение дисплеев с высоким разрешением.

Мы ждем дальнейшего усиления позиций NVIDIA и в таких областях, как искусственный интеллект, глубокое обучение, супервычисления и центры обработки данных. Неплохие возможности в долгосрочном плане связаны с расширением применения чипов NVIDIA в автомобильной отрасли, а также развитием концепции метавселенной. В 2021 г. компания представила Grace, свой первый процессор для дата-центров, который в перспективе должен позволить ей выйти в серверный сегмент.

По оценочным коэффициентам EV/EBITDA и P/E на 2021 и 2022 гг. акции NVIDIA выглядят существенно, примерно в три раза, дороже аналогов. Однако, на наш взгляд, столь высокая премия по финансовым мультипликаторам в целом оправданна, с учетом лидирующего положения компании на рынке GPU, ее высоких показателей прибыльности и рентабельности капитала, а также хороших перспектив роста.

Главные риски связаны с предстоящим ужесточением монетарной политики Федрезерва, от которого, как правило, больше всех страдают акции технологических компаний. Кроме того, NVIDIA работает по фаблесс-модели, и сохраняющийся в мире дефицит мощностей для производства полупроводниковых чипов может в перспективе отрицательно сказаться на операционных и финансовых показателях компании.

Описание эмитента

NVIDIA — крупнейшая полупроводниковая компания США по капитализации. Основные продукты — графические процессоры (GPU), представленные массовой линейкой GeForce, профессиональными видеокартами Quadro и ускорителями вычислений Tesla, и System-on-a-Chip семейства Tegra. Целевые рынки компании включают индустрию компьютерных игр, сферу профессиональной визуализации, автомобильную промышленность и область высокопроизводительных вычислений. Важным фокусом для компании является рынок искусственного интеллекта. NVIDIA работает по так называемой фаблесс-модели, то есть занимается разработкой и маркетингом продуктов, но не обладает собственным производством полупроводниковых пластин и микросхем. Выпуск чипов и сборку готовых изделий и систем компания заказывает у сторонних производителей, таких как Taiwan Semiconductor Manufacturing Company (TSMC), Samsung Electronics, Amkor Technology, Hon Hai Precision Industry и др.

Капитализация NVDA — $ 726,9 млрд. Крупнейшие держатели акций — фонды Vanguard (7,79%), Fidelity Management & Research (6,82%), BlackRock Institutional Trust (4,45%) и State Street Global Advisors (3,91%).

к содержанию ↑Сильные стороны

Игровой сегмент. NVIDIA является безусловным лидером на рынке игровых видеоадаптеров для ПК, где на ее процессоры серии GeForce приходится свыше 70% рынка. При этом, кроме ПК, графические чипы NVIDIA устанавливаются в игровые приставки Microsoft Xbox и Nintendo Switch.

Помимо непрерывного повышения производительности своих графических чипов, NVIDIA уделяет большое внимание их качественному совершенствованию, внедряя новые технологии, в том числе базирующиеся на искусственном интеллекте (ИИ), призванные способствовать дальнейшему улучшению компьютерной графики. В 2018 г. компания реализовала в своих GPU аппаратную поддержку трассировки лучей в реальном времени (NVIDIA RTX), что стало одним из важнейших шагов в компьютерной графике за последние годы. Возможности данной технологии открывают множество алгоритмов, позволяющих добиться фотореалистичных изображений. На сегодняшний день технологию RTX поддерживают уже более 130 игр, включая такие популярные, как Cyberpunk 2077, Fortnite, Minecraft. Более того, технология RTX находит применение не только в компьютерных играх, но и во многих сферах профессиональной графики.

В последние годы NVIDIA активно развивает облачный игровой потоковый сервис GeForce Now, который позволяет на относительно слабых компьютерах играть практически во все современные видеоигры посредством обычного интернет-браузера. Сервис поддерживает свыше 1 тыс. игр от 300+ разных издателей, а число подписчиков превысило 6 млн.

Сегмент дата-центров. Все большее значение для бизнеса NVIDIA приобретают такие быстроразвивающиеся направления, как искусственный интеллект, глубокое обучение, супервычисления, центры обработки данных, где использование графических процессоров становится все более распространенным. Это связано с тем, что основанные на GPU решения в данных областях часто оказываются во много раз эффективнее, чем решения на базе центральных процессоров с архитектурой x86.

Вычислительные системы ИИ на базе GPU NVIDIA находят применение практически во всех отраслях экономики — от розничной торговли и энергетики до здравоохранения и финансов. Кроме того, в настоящее время чипы NVIDIA используются в 342 из топ-500 суперкомпьютеров мира. Между тем в арсенале NVIDIA есть и самые маленькие «суперкомпьютеры» ИИ в мире — одноплатные системы линейки Jetson размером с банковскую карту, построенные на базе SoC Tegra. Эти микрокомпьютеры обладают высокой для своего размера производительностью и идеально подходят для роботов и встраиваемых систем ИИ, включая медицинские устройства, умные камеры, датчики высокого разрешения, системы автоматизированного оптического контроля, небольшие производства и др.

В апреле 2021 г. NVIDIA представила Grace, свой первый серверный процессор для дата-центров. Он разработан на архитектуре ARM для быстрой обработки больших объемов данных и нацелен на использование в процессе обучения моделей искусственного интеллекта. По заявлению самой компании, в задачах сверхсложных вычислений ее чип будет в 10 раз производительнее самых передовых чипов конкурентов сегодня на рынке. Если технические характеристики нового микропроцессора подтвердятся, то NVIDIA сможет навязать прямую конкуренцию другой американской компании, Intel, на рынке серверных процессоров.

Grace, как ожидается, появится на рынке в 2023 г. О намерении построить на его базе суперкомпьютеры уже объявили Лос-Аламосская национальная лаборатория Министерства энергетики США и Швейцарский национальный суперкомпьютерный центр.

Автомобильная отрасль. Решения NVIDIA в области информационно-развлекательных и навигационных систем, цифровых приборных панелей и современных систем содействия водителю, построенные на базе процессора Tegra, уже применяются ведущими мировыми автомобильными концернами, включая Audi, Mercedes-Benz, Tesla, BMW, Honda и др. При этом автопроизводители все чаще выбирают платформу DRIVE в качестве вычислительной системы для автономных автомобилей.

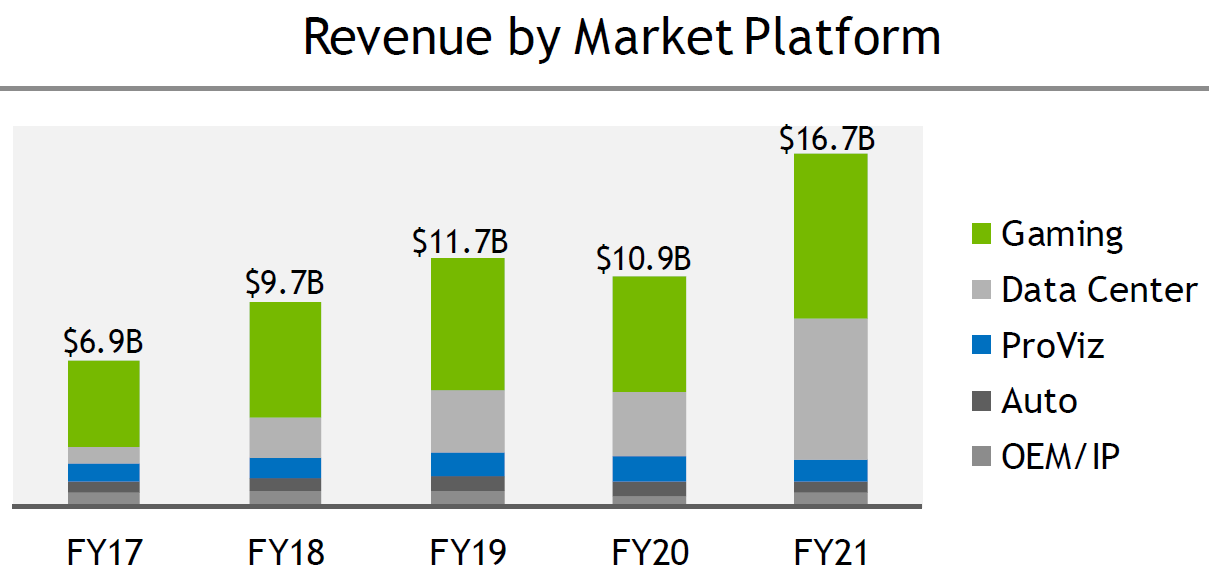

На игровой сегмент приходится почти половина (47%) годовой выручки NVIDIA. В то же время доходы сегмента дата-центров демонстрируют опережающий рост, увеличиваясь в среднем на 82% в год за последние пять лет. В результате их доля в общей выручке взлетела до 40% с лишь 7% пять лет назад.

Источник: данные компании

Сделка по покупке Arm Holdings. В сентябре 2020 г. NVIDIA договорилась о покупке британского разработчика микросхем Arm Holdings у японской корпорации SoftBank Group за $ 40 млрд. Закрыть сделку планируется в сентябре 2022 г.

Arm является разработчиком микропроцессоров, при этом ее технология ARM лежит в основе чипов, которые используются в большинстве смартфонов, выпускаемых по всему миру, а также в огромном количестве других гаджетов и в бытовой электронике. Более того, технология ARM начинает постепенно проникать на рынок центров обработки данных и сетевого оборудования. Учитывая, какое большое внимание NVIDIA в последнее время уделяет рынку дата-центров, ее интерес к покупке Arm вполне логичен — сделка позволит компании существенно укрепить позиции в качестве ведущего мирового чипмейкера.

Между тем для осуществления сделки сторонам еще надо будет получить одобрение регулирующих органов Великобритании, Китая, Евросоюза и США, что, судя по всему, станет очень непростым делом. В частности, в Британии и ЕС ранее в этом году уже заявили о намерении провести тщательное расследование в отношении сделки, усмотрев в ней угрозу конкуренции. А недавно против сделки выступила Федеральная торговая комиссия США. И хотя руководство NVIDIA по-прежнему рассчитывает, что покупку Arm удастся завершить в установленный срок, вероятность успеха, на наш взгляд, невелика.

к содержанию ↑Финансовые результаты

NVIDIA вполне успешно прошла кризисный 2020 г., став одним из главных бенефициаров тех глубоких изменений, которые пандемия коронавируса и меры по борьбе с ней внесли в жизнь потребителей и бизнеса. После введения жестких локдаунов в большинстве стран резко увеличилась потребность в домашних развлечениях вроде компьютерных игр, что повлекло рост продаж графических ускорителей. Кроме того, в связи с массовым переходом компаний на удаленную работу существенно повысился спрос на компоненты для дата-центров.

Причем указанные тенденции продолжают действовать и в нынешнем году, что позволяет NVIDIA демонстрировать внушительный рост финпоказателей. Так, выручка компании в III квартале 2022 финансового года, завершившемся 31 октября, увеличилась на 50,1% г/г, до рекордных $ 7,10 млрд, благодаря улучшению результатов во всех сегментах и превзошла консенсус-прогноз на уровне $ 6,8 млрд. Скорректированный показатель EBITDA вырос на 60,7%, до $ 3,68 млрд, а скорректированная прибыль на акцию повысилась на 60,3%, до $ 1,17, и на 6 центов опередила среднюю оценку аналитиков Уолл-стрит. Результаты за первые 9 мес. текущего фингода выглядят еще более внушительно.

NVIDIA: основные финансовые результаты за III квартал и 9 мес. 2022 фингода (млн $)

| Показатель | 3К22 | 3К21 | Изменение | 9М22 | 9М21 | Изменение |

| Выручка, в т. ч. | 7 103 | 4 726 | 50,3% | 19 271 | 11 672 | 65,1% |

| игровой сегмент | 3 221 | 2 271 | 41,8% | 9 042 | 5 264 | 71,8% |

| сегмент дата-центров | 2 936 | 1 900 | 54,5% | 7 350 | 4 793 | 53,3% |

| проф. визуализация | 577 | 236 | 144,5% | 1 468 | 746 | 96,8% |

| автомобильный сегмент | 135 | 125 | 8,0% | 441 | 391 | 12,8% |

| Скорр. EBITDA | 3 684 | 2 292 | 60,7% | 9 879 | 5 524 | 78,8% |

| Скорр. чистая прибыль | 2 973 | 1 834 | 62,1% | 7 909 | 4 319 | 83,1% |

| Скорр. EPS, $ | 1,17 | 0,73 | 60,3% | 3,12 | 1,72 | 81,4% |

| Операционный денежный поток | 1 519 | 1 279 | 18,8% | 6 075 | 3 755 | 61,8% |

| Рентабельность по EBITDA | 51,9% | 48,5% | 3,4 п. п. | 51,3% | 47,3% | 4,0 п. п. |

| Чистая рентабельность | 41,9% | 38,8% | 3,1 п. п. | 41,0% | 37,0% | 4,0 п. п. |

Источник: данные компании

Баланс NVIDIA остается прочным. Компания завершила III финквартал, имея на счетах $ 19,30 млрд денежных средств и инвестиций при долге $ 10,94 млрд. В отчетном периоде компания сгенерировала операционный денежный поток в объеме $ 1,52 млрд (рост на 18,8% г/г), направила $ 221 млн на инвестиции и вернула $ 100 млн акционерам в виде дивидендов. Хотя дивидендная доходность акций NVIDIA составляет лишь символические 0,1%, что в целом характерно для технологических компаний.

У NVIDIA есть одобренная программа выкупа акций размером $ 7,24 млрд со сроком действия до декабря 2022 г. Однако, учитывая, что компания все еще не оставила надежды на реализацию крупной сделки по поглощению Arm Holdings, какого-то существенного увеличения выплат акционерам ожидать пока, по-видимому, не приходится.

NVIDIA также обнародовала весьма сильный прогноз на IV квартал 2022 фингода с окончанием в январе и ожидает выручку на уровне $ 7,40 млрд ±2%, что означает рост на 48% г/г по центральной точке диапазона.

к содержанию ↑Перспективы роста

Мы сохраняем позитивный взгляд на дальнейшие перспективы NVIDIA, причем основным источником выручки в предстоящие кварталы, вероятно, останется сегмент игровых GPU. Число геймеров в мире непрерывно растет и в настоящее время составляет более 3 млрд. При этом компьютерные игры с каждым годом становятся все сложнее и требовательнее к производительности графических ускорителей, и на этом фоне спрос на решения компании в данной области, мы считаем, продолжит увеличиваться. Тенденцию должно поддержать и дальнейшее распространение дисплеев с разрешениями 4К и выше, которые становятся все доступнее для обычных пользователей.

Между тем основным драйвером роста финпоказателей NVIDIA в среднесрочной перспективе должен стать рынок дата-центров, который, как ожидается, продолжит развиваться высокими темпами благодаря все большей потребности в облачных вычислениях и обработке больших объемов данных на фоне быстрого внедрения стандарта связи 5G и интернета вещей. Согласно прогнозу аналитического портала Technavio, общий рынок решений для дата-центров, включая «железо», программное обеспечение и различные услуги, вырастет на 18,3% в нынешнем году. При этом его среднегодовой темп роста в период 2020–2025 гг. оценивается в 21%, а в абсолютном выражении прирост за пять лет составит $ 519,3 млрд, из которых 35% придется на Северную Америку. В свою очередь исследовательская фирма IDC ожидает, что спрос на вычислительные системы ИИ, на который делает упор NVIDIA, увеличится до $ 110 млрд в 2024 г. с $ 50,1 млрд в 2020 г., что соответствует среднегодовому темпу роста в ближайшие четыре года на уровне 20,1%.

Помимо этого, NVIDIA очень рассчитывает на быстрое развитие в мире концепции метавселенной — глобального виртуального пространства, в котором люди смогут взаимодействовать друг с другом и с цифровыми объектами через свои аватары, с помощью технологий виртуальной реальности. Предполагается, что метавселенная уже в ближайшие годы может начать сильно стимулировать продажи программного и аппаратного обеспечения. В этой связи недавно компания анонсировала платформу Omniverse Avatar для создания продвинутых интерактивных AI-аватаров и платформу Omniverse Replicator, которая позволит создавать точные копии физических объектов в виртуальном мире. В NVIDIA надеются, что ее решения окажутся очень востребованными при построении метавселенной.

Еще одной потенциальной точной роста в среднесрочной перспективе должен стать сегмент автономных автомобилей. Пока рынок беспилотных технологий фактически находится на стадии зарождения, однако сомнений в том, что у него большое будущее, нет. Практически все международные IT-корпорации и автогиганты уже представили миру прототипы самоуправляемых машин, а законодательство некоторых стран уже адаптировалось к появлению беспилотников на общественных дорогах.

Прогнозы относительно развития рынка автономных автомобилей довольно сильно колеблются, однако предполагают его рост на десятки процентов в год в ближайшее десятилетие. Сама NVIDIA оценивает общий объем целевого для себя рынка (TAM) решений для беспилотных автомобилей в $ 25 млрд к 2025 г. Учитывая накопленный компанией уже достаточно большой опыт в этой области и партнерские отношения со всеми ведущими игроками автомобильной отрасли, мы ожидаем, что NVIDIA сможет занять прочную позицию на этом очень перспективном рынке.

Ниже представлен наш прогноз основных финансовых показателей NVIDIA на ближайшие годы.

NVIDIA: исторические и прогнозные финпоказатели, ф. г. (млн $)

| Показатель | 2019 | 2020 | 2021 | 2022П | 2023П | 2024П |

| Выручка | 11 716 | 10 918 | 16 675 | 26 680 | 31 749 | 36 829 |

| Скорр. EBITDA | 4 669 | 4 116 | 7 901 | 13 640 | 16 187 | 19 020 |

| Скорр. чистая прибыль | 4 143 | 3 588 | 6 278 | 11 018 | 13 070 | 15 691 |

| Дивиденд на акцию, $ | 0.15 | 0.16 | 0.16 | 0.17 | 0.18 | 0.20 |

| Чистый долг | -5 434 | -8 906 | -4 598 | -5 903 | -16 891 | -30 357 |

| Операционный денежный поток | 3 743 | 4 761 | 5 822 | 10 208 | 13 521 | 15 904 |

| Капвложения | 600 | 489 | 1 128 | 1 157 | 1 295 | 1 178 |

Источник: данные компании, Thomson Reuters, оценки ФГ «ФИНАМ»

к содержанию ↑Риски

ФРС США уже начала сворачивание программы выкупа активов, а в следующем году может приступить к повышению ключевой ставки. При этом от ужесточения монетарной политики американского ЦБ, как правило, больше всех страдают акции технологических компаний, к которым относится NVIDIA.

Мировая полупроводниковая отрасль в настоящее время сталкивается с проблемой недостатка мощностей для производства чипов, что уже привело к глобальному дефициту полупроводниковых компонентов. Данный фактор пока не оказывает влияния на деятельность NVIDIA. Однако, учитывая, что компания работает по фаблесс-модели, ее бизнес выглядит уязвимым к этому риску.

к содержанию ↑Оценка

Мы оценили NVIDIA методом дисконтированных денежных потоков (ДДП). Мы прогнозируем свободные денежные потоки компании до 2030 финансового года, а ее стоимость в постпрогнозный период рассчитываем методом мультипликаторов, с использованием исторического коэффициента EV/EBITDA. В качестве целевого уровня EV/EBITDA мы берем медианное значение форвардного показателя за последние пять лет, равное, по данным Thomson Reuters, 30,2х.

Наша оценка справедливой стоимости NVIDIA на горизонте 12 мес. составляет $ 804,1 млрд, или $ 321,7 на обыкновенную акцию. Потенциал роста равен 10,6%, рекомендация — «Держать».

NVIDIA: расчет свободного денежного потока, ф. г. (млн $)

| Показатель | 2023П | 2024П | 2025П | 2026П | 2027П | 2028П | 2029П | 2030П |

| EBIT | 14 954 | 17 899 | 20 763 | 24 085 | 27 457 | 31 301 | 35 683 | 40 678 |

| Минус: налог на прибыль | -1 645 | -1 969 | -2 284 | -2 649 | -3 020 | -3 443 | -3 925 | -4 475 |

| Минус: капвложения | -1 295 | -1 178 | -1 177 | -1 300 | -1 296 | -1 315 | -1 336 | -1 356 |

| Минус: увеличение оборотного капитала | -626 | -754 | -748 | -868 | -881 | -1 004 | -1 145 | -1 305 |

| Плюс: амортизация | 1 233 | 1 122 | 1 121 | 1 238 | 1 235 | 1 253 | 1 272 | 1 292 |

| Свободный денежный поток | 12 621 | 15 120 | 17 674 | 20 506 | 23 494 | 26 790 | 30 549 | 34 834 |

| WACC | 9,54% |

| Приведенная стоимость денежного потока, млн $ | 126 137 |

| EBITDA в конце прогнозного периода, млн $ | 41 970 |

| Целевой коэффициент EV/EBITDA | 30,2 |

| Терминальная стоимость, млн $ | 669 658 |

| Целевая стоимость компании, млн $ | 795 795 |

| Чистый долг, млн $ | -8 354 |

| Целевая стоимость акционерного капитала, млн $ | 804 149 |

| На акцию, $ | 321,7 |

| Безрисковая ставка | 2,50% |

| Премия за риск для рынка акций | 5,50% |

| Соотношение «Долг/Капитал» | 0,95% |

| Бета с учетом долга | 1,29 |

| Стоимость акционерного капитала | 9,60% |

| Стоимость долга после налогов | 3,66% |

| WACC | 9,54% |

Источник: расчеты ФГ «ФИНАМ»

Средневзвешенная целевая цена акций NVIDIA по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, $ 343,5 (апсайд — 18,1%), рейтинг акции — 3,9 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций NVIDIA аналитиками Credit Suisse составляет $ 400 (рекомендация «Выше рынка»), Evercore ISI — $ 375 («Выше рынка»), Wells Fargo Securities — $ 375 («Выше рынка»), Oppenheimer — $ 350 («Выше рынка»), Wedbush Securities — $ 300 («Нейтрально»).

По оценочным коэффициентам EV/EBITDA и P/E на 2021 и 2022 гг. акции NVIDIA выглядят существенно, примерно в три раза, дороже своих аналогов. На наш взгляд, столь высокая премия по финансовым мультипликаторам в целом оправданна, с учетом лидирующего положения компании на рынке GPU, ее высоких показателей прибыльности и рентабельности капитала, а также хороших перспектив роста.

Сравнительные коэффициенты

| Эмитент | Тикер | Кап-я, млн $ | EV, млн $ | EV/EBITDA 2021П | EV/EBITDA 2022П | P/E 2021П | P/E 2022П | ROE, % |

| NVIDIA | NVDA.O | 726 875 | 718 521 | 54,63 | 43,91 | 69,46 | 56,18 | 51,06 |

| Аналоги | ||||||||

| Broadcom | AVGO.OQ | 266 816 | 294 410 | 17,63 | 15,65 | 22,42 | 19,18 | 47,83 |

| Intel | INTC.OQ | 205 974 | 211 643 | 6,67 | 7,21 | 9,60 | 13,62 | 29,16 |

| Qualcomm | QCOM.OQ | 201 130 | 204 461 | 14,91 | 12,72 | 20,24 | 16,32 | 123,44 |

| AMD | AMD.OQ | 174 198 | 170 903 | 41,07 | 34,09 | 54,69 | 42,52 | 46,59 |

| Texas Instruments | TXN.OQ | 172 118 | 170 075 | 17,82 | 16,75 | 23,49 | 22,69 | 69,00 |

| Marvell Tech | MRVL.O | 71 077 | 75 110 | 50,14 | 29,93 | 57,47 | 40,37 | 8,88 |

| MediaTek | 2454.TW | 62 562 | 58 086 | 14,00 | 11,98 | 16,26 | 15,39 | 25,35 |

| Xilinx | XLNX.OQ | 51 170 | 49 242 | 44,57 | 37,80 | 60,31 | 51,88 | 27,61 |

| Microchip Tech | MCHP.O | 47 353 | 55 298 | 18,81 | 15,94 | 20,62 | 17,70 | 38,77 |

| STMicroelectronics | STM.MI | 43 021 | 42 062 | 12,73 | 10,82 | 23,66 | 19,46 | 22,27 |

| Медиана по аналогам | 121 597 | 122 592 | 17,72 | 15,80 | 22,95 | 19,32 | 33,96 |

Источник: Thomson Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Техническая картина

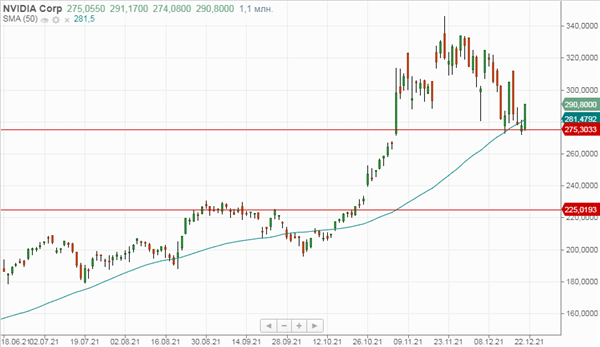

С точки зрения технического анализа на дневном графике акции NVIDIA нашли поддержку вблизи уровня $ 275, а также удержались выше 50-дневной скользящей средней. Вероятно продолжение отскока с перспективой тестирования исторического максимума. В случае возобновления коррекции целью снижения может стать отметка $ 225.

Источник: www.finam.ru

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 22.12.2021.

Добавить комментарий