| ОГК-2 | |

| Рекомендация | Покупать |

| Целевая цена: | 0,46 руб. |

| Текущая цена: | 0,36 руб. |

| Потенциал: | 27% |

Инвестиционная идея

ОГК-2 – крупнейшая компания тепловой генерации, контролирующая 11 электростанций с общей установленной мощностью 18,96 ГВт. Обеспечивает 6,3% выработки электроэнергии и 10,9% отпуска тепловой энергии в стране.

Мы подтверждаем по акциям ОГК-2 рекомендацию «покупать» и целевую цену 0,46 руб. Потенциал роста 27% в перспективе 12 мес.

- Отчет по прибыли неоднозначный, но в целом мы видим улучшение финансовой картины. Прибыль выросла на 15%. достигнув рекордных 8,3 млрд.руб. в основном за счет неоперационных факторов — меньших списаний по активам, снижения процентных расходов и налога на прибыль в сравнении с прошлым годом. Рост денежного потока на 51% позволил погасить 25% чистого долга.

- На фоне роста прибыли по МСФО и РСБУ мы ожидаем увеличения выплат акционерам в этом сезоне. Дивиденд по нашим оценкам может составить 0,0235 руб. на акцию (+44% г/г) с доходностью 6,5% при среднеотраслевой DY 7,8%.

- Мы ожидаем дальнейшего прогресса по прибыли и дивидендам в 2019-2020 гг., а также улучшение кредитных метрик. По нашим оценкам, компания может заработать 9,1 млрд.руб. чистой прибыли (+10% г/г). Ключевые драйверы роста — реализация мощности по ДПМ, сокращение долга и финансовых расходов.

- Компания достраивает последний объект по ДПМ — Грозненскую ТЭС с мощностью 360 МВт, и планирует начать поставки э/э и мощности в 2019 году. Выбытие объектов из программы ДПМ начнется только в 2020 году.

| Основные показатели акций | |||||||

| Тикер | OGKB | ||||||

| ISIN | RU000A0JNG55 | ||||||

| Рыночная капитализация | 40 млрд.руб. | ||||||

| Кол-во обыкн. акций | 110,4 млрд | ||||||

| Free float | 18% | ||||||

| Мультипликаторы | |||||||

| P/E LTM | 4,8 | ||||||

| P/E 2019E | 4,4 | ||||||

| P/S LTM | 0,3 | ||||||

| EV/EBITDA LTM | 3,0 | ||||||

| EV/EBITDA 2019Е | 3,0 | ||||||

| Финансовые показатели, млрд. руб. | |||||||

| 2017 | 2018 | ||||||

| Выручка | 141,3 | 143,2 | |||||

| EBITDA | 26,8 | 26,9 | |||||

| Чистая прибыль акц. | 7,2 | 8,3 | |||||

| Дивиденд, руб. | 0,0163 | 0,0235П | |||||

| Финансовые коэффициенты | |||||||

| 2017 | 2018 | ||||||

| Маржа EBITDA | 19,0% | 19,0% | |||||

| Чистая маржа | 5,1% | 5,8% | |||||

| ROE | 5,7% | 8,9% | |||||

| Долг/ собств. капитал | 0,41 | 0,29 | |||||

Краткое описание эмитента

ОГК-2 – крупнейшая компания тепловой генерации, в которую входят 11 электростанций с общей установленной мощностью 18,96 ГВт. Обеспечивает 6% выработки э/э и 0,5% отпуска теплоэнергии в стране. В 2016 г. выработка составила 67,1 млрд кВтч электроэнергии — 6,3% общероссийского объема и 10,9% выработки тепловой генерации в стране.

Структура капитала. Контрольным пакетом акций владеет ООО «Газпром энергохолдинг», который на 100% подконтролен Газпрому. Помимо 110,44 млрд обыкновенных акций выпущены GDR (1 GDR = 100 обыкн. акций). Free-float обыкновенных акций на Мосбирже 18%.

к содержанию ↑Финансовые показатели ОГК-2

- Отчетность ОГК-2 за 2018 год раскрыла рост прибыли на 15% до рекордных 8,3 млрд.руб за счет неоперационных факторов – меньших списаний по активам, снижения процентных расходов и налога на прибыль в сравнении с прошлым годом. Компания отразила обесценение активов в размере около 1,8 млрд.руб, что почти в 2х раза ниже, чем в 2017 году. Производственный отчет при этом вышел слабый — полезный отпуск электроэнергии сократился в прошлом году на 7,3%. Скорректированная на обесценения EBITDA, по нашим оценкам, снизилась на 5,5% до 28,7 млрд.руб., скорр. прибыль – на 3,7% до 9,7 млрд.руб.

- Главным положительным моментом отчета стал рост денежного потока (FCFF) и улучшение кредитных метрик. FCFF повысился на 51% до 22 млрд.руб., после уплаты процентов удвоился до 17,6 млрд.руб., что позволило компании сократить четверть чистого долга до 41 млрд.руб. или 1,5х EBITDA и снизить финансовые расходы на 28% или 1,7 млрд.руб.

- Сейчас компания достраивает последний объект по ДПМ — Грозненскую ТЭС с мощностью 358 МВт, что должно позитивно сказаться на операционной рентабельности. Первый энергоблок ОГК-2 запустила в феврале, второй планирует ввести в эксплуатацию в июне. Выбытие объектов из программы ДПМ начнется только в 2020 году.

- Прогнозы по финансовой картине остаются умеренно позитивными. Ожидается рост прибыли на 10% в 2019 и на 4% в 2020 году, денежный поток будет оставаться положительным, хотя и снизится на фоне роста капитальных затрат. В вопросе аллокации ресурсов мы не ожидаем сюрпризов и полагаем, что компания продолжит текущую политику распределения средств главным образом на капитальные вложения и погашение долга.

Основные финансовые показатели ОГК-2

| Показатели дохода, млн руб., если не указано иное | 4К 2018 | 4К 2017 | Изм., % | 2018 | 2017 | Изм., % |

| Выручка | 37 955 | 37 617 | 0,9% | 143 227 | 141 308 | 1,4% |

| OPEX | 36 463 | 33 235 | 9,7% | 127 505 | 122 213 | 4,3% |

| EBITDA | 4 449 | 4 433 | 0,4% | 26 936 | 26 763 | 0,6% |

| Маржа EBITDA | 11,7% | 11,8% | -0,1% | 18,8% | 18,9% | -0,1% |

| Чистая прибыль | 655 | -471 | NA | 8 305 | 7 201 | 15,3% |

| Чистая маржа | 1,7% | -1,3% | 3,0% | 5,8% | 5,1% | 0,7% |

| Скорр прибыль | 983 | 1 820 | -46,0% | 9 709 | 10 078 | -3,7% |

| EPS, руб. | 0,060 | 0,060 | 0% | 0,08 | 0,07 | 14% |

| CFO | 7 276 | 6 192 | 18% | 30 940 | 24 741 | 25% |

| FCFF | 4 689 | 394 | 1089% | 21 895 | 14 501 | 51% |

| FCFF после процентов | 17 638 | 8 812 | 100% | |||

| 4К 2018 | 3К 2018 | 4К 2017 | к/к | YTD | ||

| Чистый долг | 40 494 | 41 498 | 54 194 | -2,4% | -25,3% | |

| Чистый долг/EBITDA | 1,50 | 1,54 | 2,02 |

Источник: данные компании, расчеты ГК ФИНАМ

к содержанию ↑Прогноз по ключевым финансовым показателям ОГК-2

| млрд руб., если не указано иное | 2016 | 2017 | 2018 | 2019П | 2020П |

| Выручка | 134,4 | 141,3 | 143,2 | 147,5 | 150,4 |

| Рост, % | 20% | 5% | 1% | 3% | 2% |

| EBITDA | 18,9 | 26,8 | 26,9 | 27,3 | 27,1 |

| Рост, % | 87% | 41% | 1% | 1% | -1% |

| Маржа EBITDA | 14,1% | 18,9% | 18,8% | 18,5% | 18,0% |

| Чистая прибыль акционеров | 3,2 | 7,2 | 8,3 | 9,1 | 9,5 |

| Рост, % | -5% | 127% | 15% | 10% | 4% |

| Чистая маржа | 2,4% | 5,1% | 5,8% | 6,2% | 6,3% |

| CAPEX | 26,8 | 10,1 | 10,0 | 13,9 | 14,4 |

| FCFF | 3,5 | 14,5 | 21,9 | 10,5 | 10,4 |

| Чистый долг | 62,5 | 54,2 | 40,5 | 31,4 | 22,5 |

| Ч.долг/EBITDA | 3,30 | 2,02 | 1,50 | 1,15 | 0,83 |

| Дивиденды | 0,9 | 1,7 | 2,5 | 2,7 | 2,8 |

| DPS, руб. | 0,0083 | 0,0163 | 0,0235 | 0,0257 | 0,0268 |

| Рост, % | 45% | 98% | 44% | 10% | 4% |

| DY | 2,1% | 4,1% | 6,5% | 7,1% | 7,4% |

Источник: данные компании, прогнозы ГК «ФИНАМ», Bloomberg

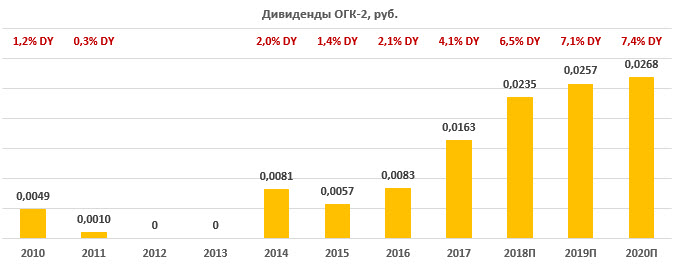

к содержанию ↑Дивиденды ОГК-2

В конце августа 2017 компания изменила дивидендную политику. Если ранее распределялось от 5% до 35% чистой прибыли по РСБУ, то сейчас ограничения по выплате сняты. Прибыль по РСБУ корректируется на некоторые статьи, например, дооценку финансовых вложений. Могут выплачиваться промежуточные дивиденды.

По итогам 2017 года были выплачены рекордные дивиденды 1,7 млрд.руб. или 0,0163 руб. на акцию, исходя из распределения 26% прибыли по РСБУ или 24% прибыли по МСФО. Мы не ожидаем существенных изменений по доле распределения в этом году. Наш прогнозный дивиденд 2018П 0,0235 руб. (+44% г/г) с доходностью 6,5% при среднеотраслевой 7,8%.

Источник: данные компании, прогноз ГК ФИНАМ

Оценка

Мы подтверждаем рекомендацию по акциям ОГК-2 «покупать» и целевую цену 0,46 руб. на 12 мес. В сравнении с российской генерацией акции OGKB оцениваются примерно на уровне отрасли, в сравнении с аналогами в развивающихся странах наблюдается существенная недооценка. Потенциал роста мы оцениваем в 27% от текущих уровней.

Ниже приводим данные по мультипликаторам:

| Компания | Р/Е 2018 | Р/Е 2019Е | Р/Е 2020Е | EV/ EBITDA 2018 | EV/ EBITDA 2019E | EV/ EBITDA 2020E | P/D 2018E | P/D 2019E | P/D 2020E | |||

| ОГК-2 | 4,8 | 4,4 | 4,2 | 3,0 | 3,0 | 3,0 | 15,4 | 14,0 | 13,5 | |||

| Интер РАО | 5,6 | 5,5 | 5,0 | 2,1 | 2,2 | 2,0 | 22,4 | 22,2 | 20,1 | |||

| РусГидро | 7,1 | 6,6 | 4,1 | 4,0 | 4,6 | 3,6 | 13,6 | 13,5 | 14,6 | |||

| ТГК-1 | 3,4 | 3,4 | 3,1 | 2,6 | 2,5 | 2,4 | 13,2 | 13,3 | 12,2 | |||

| Юнипро | 9,8 | 9,3 | 5,9 | 6,1 | 5,7 | 3,8 | 11,7 | 11,7 | 7,0 | |||

| Энел Россия | 4,7 | 4,9 | 5,2 | 3,5 | 3,5 | 3,5 | 7,8 | 9,9 | 15,7 | |||

| Мосэнерго | 3,9 | 5,9 | 5,4 | 1,5 | 2,0 | 1,8 | 13,6 | 20,5 | 18,6 | |||

| Медиана, Россия | 4,8 | 5,5 | 5,0 | 3,0 | 3,0 | 3,0 | 13,6 | 13,5 | 14,6 | |||

| Медиана, развив.страны | 18,8 | 17,2 | 12,9 | 10,7 | 9,3 | 8,1 | 31,8 | 35,6 | 28,5 | |||

Источник: Thomson Reuters, Bloomberg, расчеты ГК ФИНАМ

к содержанию ↑Техническая картина

На недельном графике акции стабилизируются в торговом диапазоне 0,33-0,38. Текущие цены мы считаем приемлемыми для открытия среднесрочных лонгов от поддержки 0,36 либо уже после пробития зоны сопротивления 0,38-0,39 с целью 0,42. Уровни поддержки – 0,36 и 0,33.

Источник: charts.whotrades.com

Источник анализа: ФИНАМ.

Добавить комментарий