| МРСК Центра | |

| Рекомендация | Держать |

| Целевая цена | 0,354 руб. |

| Текущая цена | 0,338 руб. |

| Потенциал | +5% |

Инвестиционная идея МРСК Центра

МРСК Центра – сетевая компания, охватывающая 11 областей общей площадью 450 тыс. кв. км. Протяженность линий электропередач превышает 375 тыс. км. и является максимальной среди МРСК. В 2017 году компания получила функции исполнительного органа МРСК Центра и Приволжья. Основной бизнес – передача электроэнергии, которая формирует 96-97% всей выручки.

Мы начинаем покрытие акций «МРСК Центра» и рекомендуем инвесторам «держать» бумаги MRKC с расчетом на умеренный прогресс по дивидендам и их довольно хорошую ожидаемую доходность, в среднем ~7,9% в следующие два года. Целевая цена на 12 месяцев 0,354 руб. предполагает потенциал роста 5%.

- Несмотря на снижение прибыли в 1К 2018, по итогам года мы ожидаем увеличение EBITDA на 3% за счет повышения тарифов и сопоставимого полезного отпуска электроэнергии. Прибыль по прогнозам вырастет на 31% также благодаря снижению эффективной ставки налога.

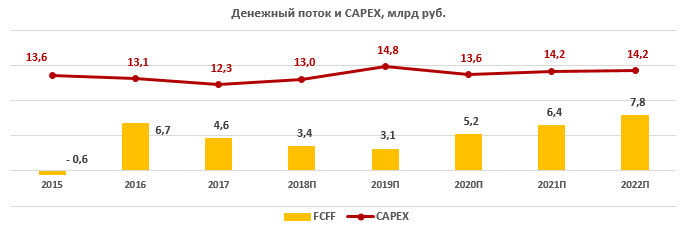

- С этого года компания планирует наращивать капвложения. Это окажет давление на денежный поток и будет держать долговую нагрузку на высоком уровне. По нашим оценкам, чистый долг/EBITDA останется в районе 2,0х в 2018-2019.

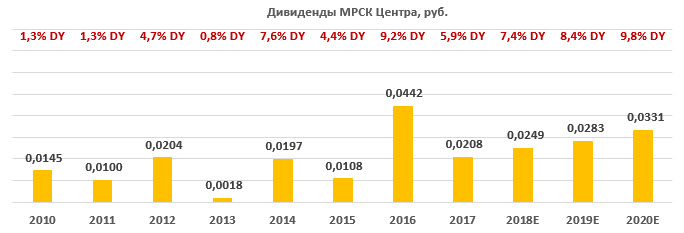

- Вместе с тем, правительство ориентирует госкомпании на повышение выплат, и, по нашим оценкам, МРСК Центра может умеренно повышать дивидендные выплаты на фоне роста прибыли. Прогнозные дивиденды на 2018 и 2019 — 0,025 руб. (DY 7,4%) и 0,028 руб. (DY 8,4%).

- По нашим оценкам, по форвардным мультипликаторам акции МРСК Центра вполне адекватно оценены рынком.

| Основные показатели акций | |||

| Тикер | MRKC | ||

| ISIN | RU000A0JPPL8 | ||

| Рыночная капитализация | 14,2 млрд руб. | ||

| Кол-во обыкн. акций | 42,2 млрд | ||

| Free float | 34% | ||

| Мультипликаторы | |||

| P/E, LTM | 5,8 | ||

| P/E, 2018Е | 3,7 | ||

| P/B, LFI | 0,3 | ||

| P/S, LTM | 0,2 | ||

| EV/EBITDA, LTM | 2,9 | ||

| Финансовые показатели, млрд. руб. | |||

| 2016 | 2017 | ||

| Выручка | 86,3 | 91,1 | |

| EBITDA | 17,9 | 18,8 | |

| Чистая прибыль акц. | 4,7 | 3,0 | |

| Дивиденд, коп. | 4,4 | 2,1 | |

| Финансовые коэффициенты | |||

| 2016 | 2017 | ||

| Маржа EBITDA | 20,8% | 20,6% | |

| Чистая маржа | 5,5% | 3,3% | |

| ROE | 11,5% | 6,8% | |

| Долг/ собств. капитал | 1,0 | 0,94 | |

Краткое описание эмитента

МРСК Центра – сетевая компания, охватывающая 11 областей общей площадью 450 тыс. кв. км. Протяженность линий электропередач превышает 375 тыс. км. и является максимальной среди МРСК. В 2017 году компания получила функции исполнительного органа МРСК Центра и Приволжья. Основной бизнес – передача электроэнергии, которая формирует 96-97% всей выручки, остальное поступает от техприсоединения и прочей деятельности.

МРСК Центра – сетевая компания, охватывающая 11 областей общей площадью 450 тыс. кв. км. Протяженность линий электропередач превышает 375 тыс. км. и является максимальной среди МРСК. В 2017 году компания получила функции исполнительного органа МРСК Центра и Приволжья. Основной бизнес – передача электроэнергии, которая формирует 96-97% всей выручки, остальное поступает от техприсоединения и прочей деятельности.

Структура капитала. Контрольным пакетом акций владеет ПАО «Россети» (50,2%). Free-float 34%.

к содержанию ↑Финансовые показатели МРСК Центра

МРСК Центра отчиталась о снижении прибыли в 1К 2018 на 22% до 1,9 млрд руб. на фоне снижения производственных показателей и опережающего роста операционных расходов. Ниже приводим основные моменты отчетности:

- Полезный отпуск сократился на 14% г/г в основном вследствие отмены «последней мили» с 1 июля 2017.

- Выручка выросла на 4,7% до 25,4 млрд руб. Выручка от передачи электроэнергии повысилась в I квартале на 4,8% до 24,7 млрд руб. за счет повышения тарифов и увеличения сопоставимого отпуска э/э. Выручка от техприсоединения сократилась на 9,4%, продажа э/э и мощности выросла на 4,8%.

- Показатель EBITDA составил около 6 млрд руб. (-9%), маржа сократилась до 23,5% (27,0%). Помимо снижения отпуска на прибыль негативно повлиял рост крупных статей расходов – покупки э/э для компенсации потерь на 26,4% г/г на фоне роста цен на энергию на оптовом рынке и изменения отражения потерь в отчетности, амортизации на 5,2%, а также расходов услуги по передаче э/э на 6,2%. Всего показатель OPEX вырос в 1К 2018 на 9,6%.

- Чистая прибыль акционеров составила 1,9 млрд руб. (-22%). Операционный денежный поток сократился на 40% до 4,9 млрд руб.

- Чистый долг с начала года снизился на 5% до 38,2 млрд руб. или 2,10х EBITDA.

Основные финансовые показатели

| млн руб., если не указано иное | 1К 2018 | 1К 2017 | Изм., % |

| Выручка | 25 444 | 24 298 | 4,7% |

| EBITDA | 5 973 | 6 561 | -9,0% |

| Маржа EBITDA | 23,5% | 27,0% | -3,5% |

| Операционная прибыль | 3 483 | 4 194 | -17,0% |

| Маржа опер. прибыли | 13,7% | 17,3% | -3,6% |

| Чистая прибыль акционеров | 1 903 | 2 437 | -21,9% |

| Чистая маржа | 7,5% | 10,0% | -2,5% |

| EPS, базов. и разводн., руб. | 0,045 | 0,058 | -22,4% |

| CFO | 4 897 | 8 125 | -39,7% |

| FCFF | 2 676 | 6 159 | -56,6% |

| 1К 2018 | 4К 2017 | ||

| Долг | 38 961 | 41 481 | -6,1% |

| Чистый долг | 38 201 | 40 118 | -4,8% |

| Чистый долг/EBITDA | 2,10 | 2,14 | -0,04 |

| Долг/ собств. капитал | 0,85 | 0,94 | -0,09 |

| ROE | 5,4% | 6,8% | -1,5% |

Источник: данные компании, расчеты ГК ФИНАМ

Несмотря на снижение прибыли в I квартале, по итогам года мы ожидаем увеличения доходов за счет повышения тарифов на передачу электроэнергии и сопоставимого отпуска. EBITDA по прогнозам будет выше на 3,4% и составит 19,3 млрд руб. Чистая прибыль повысится на 31% до 3,9 млрд руб. Эффект роста будет в основном достигнут благодаря снижению налога на прибыль (эффективная ставка налога в 2017 составила 44%, ~30% в 2018 г., по нашим прогнозам).

к содержанию ↑Прогноз финансовых показателей

| млрд руб., если не указано иное | 2 017 | 2018П | 2019П |

| Выручка | 91,1 | 96,1 | 100,0 |

| EBITDA | 18,8 | 19,3 | 20,8 |

| Рост, % | 4,7% | 2,9% | 7,5% |

| Маржа EBITDA | 20,6% | 20,1% | 20,8% |

| Чистая прибыль акционеров | 3,0 | 3,9 | 4,9 |

| Рост, % | -36,9% | 30,7% | 25,1% |

| Чистая маржа | 3,3% | 4,1% | 4,9% |

| CFO | 14,3 | 13,7 | 15,0 |

| CAPEX | 12,3 | 13,0 | 14,8 |

| FCFF | 4,6 | 3,4 | 3,1 |

| Чистый долг | 40,3 | 41,2 | 40,0 |

| Ч.долг/EBITDA | 2,14 | 2,09 | 1,98 |

| Дивиденды | 0,88 | 1,05 | 1,19 |

| DPS, руб. | 0,021 | 0,025 | 0,028 |

| Рост, % | -53% | 19% | 14% |

| DY | 5,9% | 7,4% | 8,4% |

Инвестиционная программа держит потоки в напряжении. План капзатрат МРСК Центра предполагает увеличение инвестиционной программы с этого года. Капвложения будут оставаться на высоком уровне и «закроют» практически весь операционный денежный поток в 2018-2019 гг. FCFF по нашим оценкам снизится на 26% и 10% в 2018 и 2019 годах.

Источник: прогнозы ГК «ФИНАМ»

Высокий CAPEX также не позволит существенно сократить долг. Чистый долг/EBITDA колеблется в районе 2,1-2,8х EBITDA в последние несколько лет, и на волне CAPEX кредитный показатель останется в районе 2,0х в 2018-2019.

Вместе с тем, мы полагаем, что увеличение капвложений в этом году не должно сильно повлиять на дивидендные выплаты. Правительство продолжает ориентировать госкомпании на повышение выплат, по итогам года ожидается рост прибыли на 31%, и в следующем сезоне, как мы полагаем, по дивидендам будет найден компромисс. По нашим оценкам, с ростом чистой прибыли дивидендный платеж может быть увеличен на 19% или суммарно на 0,17 млрд руб., до 1,05 млрд руб., и это повышение мало повлияет на кредитные метрики МРСК Центра.

В перспективе при более сбалансированных капитальных инвестициях дивидендная история МСРК Центра может стать намного интереснее. Когда компания начнет погашать долг, финансовые расходы, на которые сейчас уходит около 4-4,5% выручки, будут сокращаться, и прибыль будет выше. Хотя, конечно, по нашей модели этот момент наступит еще нескоро — снижение ч.долга/EBITDA ниже 1,5х произойдет в 2022, ниже 1,0х — в 2024.

к содержанию ↑Дивиденды по акциям МРСК Центра

В этом году компания приняла новую дивидендную политику, типовую для «дочек» Россетей. Дивидендная база определяется как 50% от скорректированной прибыли по РСБУ или МСФО, которая окажется больше. Чистая прибыль корректируется на ряд показателей – инвестиционную программу, потоки от техприсоединения, переоценку ценных бумаг и др.

По итогам 2016 и 2017 гг. компания выплатила 39% и 29% прибыли по МСФО с доходностью на дату закрытия реестра 9,2% и 5,9% соответственно. По итогам 2018 года дивиденд на акцию, по нашим оценкам, будет выше на 19% за счет роста прибыли и составит 0,249 руб. исходя из распределения 27% прибыли по МСФО. Ожидаемая дивидендная доходность 7,4%.

Источник: данные компании, прогнозы «ГК ФИНАМ»

Оценка МРСК Центра

При оценке мы ориентировались на российские сетевые компании-аналоги из-за общих регулятивных и экономических факторов, а также среднюю собственную дивидендную доходность MRKС 7,6% за последние 2 года, когда правительство стало ориентировать госкомпании на повышение выплат.

По форвардным мультипликаторам акции МСРК Центра торгуются с умеренным дисконтом (~6%) по отношению к аналогам. Оценка по собственной дивидендной доходности и дивидендным платежам за 2018-2019 годы дает равновесную цену акций в среднем ~0,35 руб.

Агрегированная оценка предполагает целевую цену 0,354 руб., что транслирует потенциал роста 5% в перспективе 12 месяцев. Мы рекомендуем «держать» акции МРСК Центра с расчетом на повышение дивидендных выплат и их довольно хорошую доходность, в среднем 7,9% в следующие 2 года.

Ключевой риск для рекомендации – это распределение большей доли прибыли на инвестиционную программу и рост операционных расходов сильнее ожиданий.

| Название компании | EV / EBITDA, 2018Е | EV / EBITDA, 2019E | P/D, 2018E |

| МРСК Центра | 2,8 | 2,6 | 13,6 |

| Медиана по аналогам | 2,8 | 2,5 | 18,3 |

Техническая картина

Акции MRKС скорректировались в цене на 40% меньше чем за год. Сейчас котировки консолидируются в районе 200-дневной простой скользящей средней и линии долгосрочной поддержки 0,33. При сломе наклонной линии -понижательного тренда, откроется возможность роста до 0,40.

Источник: charts.whotrades.com

Источник: ФИНАМ.

Добавить комментарий