Макроэкономическая неопределенность и введенный властями США запрет на поставку ряда видов полупроводникового оборудования в Китай, вероятно, продолжат оказывать давление на бизнес Applied Materials в ближайшие кварталы. При этом мы положительно оцениваем долгосрочные перспективы компании. Спрос на полупроводниковое оборудование в мире, как ожидается, будет расти, и Applied Materials, учитывая сильные позиции компании в отрасли, и далее останется бенефициаром. В то же время акции Applied Materials, на наш взгляд, близки к своей справедливой оценке, и потенциал их роста от текущего ценового уровня выглядит ограниченным.

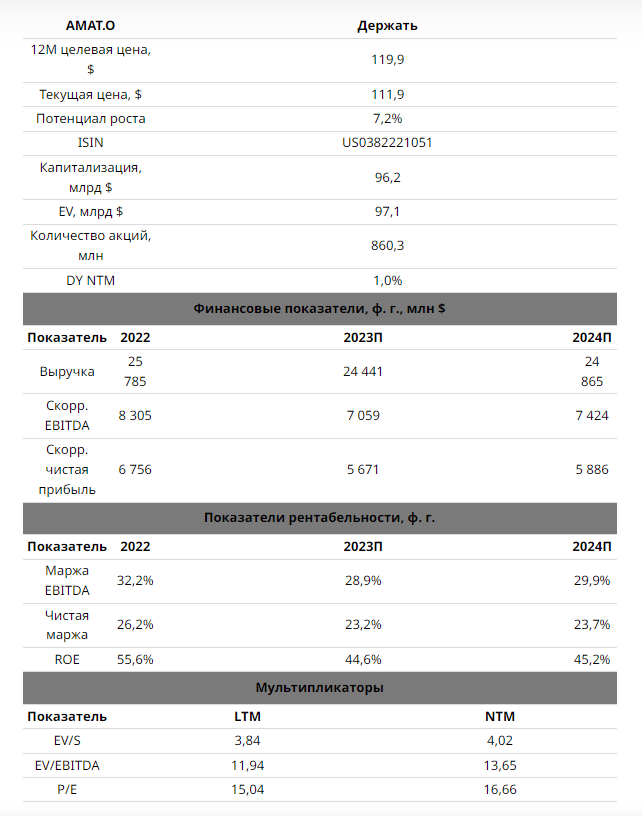

Мы присваиваем рейтинг «Держать» акциям Applied Materials с целевой ценой на горизонте 12 месяцев на уровне $ 119,9, что предполагает потенциал роста на 7,2%.

Applied Materials — один из ведущих мировых производителей оборудования для выпуска полупроводниковых чипов и дисплеев. Среди клиентов компании числятся многие технологические гиганты, включая Intel и Samsung, также контрактные производители чипов, как TSMC и GlobalFoundries.

Applied Materials — один из ведущих мировых производителей оборудования для выпуска полупроводниковых чипов и дисплеев. Среди клиентов компании числятся многие технологические гиганты, включая Intel и Samsung, также контрактные производители чипов, как TSMC и GlobalFoundries.

Отчетность Applied Materials за IV квартал 2022 финансового года, завершившийся 30 октября, была в целом неплохой. Выручка увеличилась на 10,2% г/г, до рекордных $ 6,75 млрд, благодаря сохраняющемуся устойчивому спросу на полупроводниковое оборудование в мире, а скорр. прибыль на акцию поднялась на 4,6%, до $ 2,03. Причем оба показателя превзошли консенсус-прогноз. Менеджмент оценил недополученную выручку от запрета властей США на поставку некоторых видов оборудования в КНР в $ 280 млн. В завершившемся фингоду Applied Materials направила почти $ 7 млрд на выплаты акционерам, а ее долговая нагрузка остается несущественной.

Несмотря на наличие значительной неопределенности в отношении краткосрочных перспектив Applied Materials, мы сохраняем позитивный долгосрочный взгляд на акции компании, рассчитывая, что она продолжит выигрывать от роста мировой полупроводниковой отрасли в целом и сегмента оборудования для производства чипов в частности.

Важным фактором поддержки отрасли в ближайшие годы должен стать принятый в США в августе «Закон о чипах» (CHIPS Act), направленный на создание стимулов для увеличения выпуска полупроводниковых чипов в стране. Закон в числе прочего предусматривает субсидии в размере $ 52,7 млрд для производства полупроводников и исследований в этой отрасли. На этом фоне многие ведущие полупроводниковые компании уже анонсировали существенные инвестиции в создание и расширение производственных мощностей в Штатах, что будет поддерживать спрос на оборудование для выпуска чипов.

Applied Materials тратит значительные средства на R&D, что позволяет ей удерживать технологическое лидерство в отрасли. Мы также рассчитываем, что компания останется дружественной своим акционерам и продолжит направлять значительные средства на выкуп акций и дивиденды.

По оценочным коэффициентам EV/S NTM, EV/EBITDA NTM и P/E NTM акции Applied Materials выглядят в среднем примерно на 7,2% дешевле аналогов.

Риски связаны с дальнейшим ужесточением монетарной политики ведущих мировых ЦБ, которое может еще больше усилить волатильность акций технологических компаний. Кроме того, на фоне продолжающегося противостояния США и Китая не исключены новые ограничения на поставки полупроводникового оборудования американскими компаниями в Поднебесную, что может оказать дальнейшее давление на бизнес Applied Materials.

Описание эмитента

Applied Materials — американская компания, один из ведущих мировых производителей оборудования для выпуска полупроводниковых чипов и дисплеев. Среди клиентов Applied Materials числятся многие технологические гиганты, включая Intel и Samsung, а также контрактные производители чипов, как TSMC и GlobalFoundries.

Applied Materials работает в трех основных сегментах:

Сегмент полупроводниковых систем (Semiconductor Systems, 73% выручки в 2022 фингоду), собственно, и занимается производством оборудования для выпуска полупроводниковых чипов и интегральных схем. Кроме того, подразделение производит различные метрологические и диагностические приборы.

Сегмент глобальных услуг (Applied Global Services, 22% выручки) специализируется на услугах, связанных с гарантийным и послегарантийным обслуживанием, настройкой и модернизацией полупроводникового оборудования.

Сегмент дисплеев и смежных рынков (Display and Adjacent Markets, 5% выручки) производит оборудование для выпуска жидкокристаллических дисплеев, OLED и пр.

к содержанию ↑Финансовые результаты

Несмотря на повышенную макроэкономическую неопределенность, проблемы с цепочками поставок и введенный властями США запрет на поставки американскими компаниями некоторых видов полупроводникового оборудования в Китай, Applied Materials удается демонстрировать в целом неплохие финансовые результаты в нынешнем году. Так, выручка компании в IV квартале 2022 финансового года, завершившемся 30 октября, увеличилась на 10,2% г/г, до рекордных $ 6,75 млрд, благодаря сохраняющемуся устойчивому спросу на полупроводниковое оборудование в мире, и превзошла консенсус-прогноз на уровне $ 6,45 млрд. Географически компания зафиксировала повышение продаж в США, Европе, Южной Корее, на Тайване и в странах Юго-Восточной Азии, что было, однако, в значительной степени нивелировано падением продаж в Китае. По словам менеджмента Applied Materials, негативный эффект от экспортных ограничений США на выручку компании в отчетном периоде составил $ 280 млн, а доля КНР в выручке просела до 20% с 34% год назад.

Скорректированный показатель EBITDA практически не изменился г/г и составил $ 2,13 млрд, при этом рентабельность по EBITDA ухудшилась на 3,3 п. п., до 31,6%. Скорректированная прибыль на акцию выросла на 4,6%, до $ 2,03, и оказалась существенно выше средней оценки аналитиков Уолл-стрит на уровне $ 1,73.

Applied Materials: основные финпоказатели за IV квартал и весь 2022 фингод (млн $)

| Показатель | 4К22 | 4К21 | Изменение | 2022 ф. г. | 2021 ф. г. | Изменение |

| Выручка | 6 749 | 6 123 | 10,2% | 25 785 | 23 063 | 11,8% |

| Semiconductor Systems | 5 038 | 4 307 | 17,0% | 18 797 | 16 286 | 15,4% |

| Applied Global Services | 1 420 | 1 369 | 3,7% | 5 543 | 5 013 | 10,6% |

| Display and Adjacent Markets | 251 | 417 | -39,8% | 1 331 | 1 634 | -18,5% |

| Скорр. EBITDA | 2 133 | 2 134 | 0,0% | 8 305 | 7 716 | 7,6% |

| Скорр. чистая прибыль | 1 741 | 1 756 | -0,9% | 6 756 | 6 287 | 7,5% |

| Скорр. EPS, $ | 2,03 | 1,94 | 4,6% | 7,70 | 6,84 | 12,6% |

| Операционный денежный поток | 857 | 1 148 | -25,3% | 5 399 | 5 442 | -0,8% |

| Рентабельность по EBITDA | 31,6% | 34,9% | -3,3 п. п. | 32,2% | 33,5% | -1,3 п. п. |

| Чистая рентабельность | 25,8% | 28,7% | -2,9 п. п. | 26,2% | 27,3% | -1,1 п. п. |

Источник: данные компании

Баланс Applied Materials остается прочным — компания завершила IV финквартал, имея на счетах $ 4,56 млрд денежных средств и инвестиций, при долге $ 5,46 млрд (соотношение «Чистый долг / EBITDA» составляет невысокие 0,11х). В 2022 фингоду компания сгенерировала операционный денежный поток в объеме $ 5,4 млрд, направила $ 787 млн на капвложения и вернула своим акционерам почти $ 7 млрд за счет выкупа акций ($ 6,1 млрд) и выплаты дивидендов ($ 873 млн).

В I квартале наступившего 2023 фингода Applied Materials планирует заработать $ 1,75–2,11 на акцию (рост на 2,1% г/г по центральной точке диапазона) при выручке $ 6,7 млрд плюс/минус $ 400 млн (рост на 6,8% г/г). В компании рассчитывают на дальнейшее ослабление проблем с цепочками поставок, что должно позволить ей более полно удовлетворить спрос, который остается очень высоким в ряде сегментов рынка полупроводникового оборудования. При этом из-за американских ограничений на поставку оборудования в Китай недополученная выручка может составить $ 490 млн.

Что же касается 2023 фингода в целом, менеджмент Applied Materials ожидает некоторого снижения глобального рынка полупроводникового оборудования, однако считает, что компания хорошо позиционирована, чтобы уверенно пройти через сложные времена и даже увеличить свою рыночную долю. Этому должен будет поспособствовать, в частности, накопленный рекордный объем заказов, который составляет $ 19 млрд. Кроме того, в компании рассчитывают на дальнейшее улучшение показателей сегмента Applied Global Services. По словам руководства, база установленного оборудования Applied Materials в мире за год выросла на 8%, а объем заключенных долгосрочных контрактов на его обслуживание — на 16%.

Негативный эффект на выручку от антикитайских санкций США в 2023 фингоду, по оценке руководства Applied Materials, может достичь $ 2,5 млрд, однако компания будет искать способы сократить ущерб для бизнеса. В частности, компания планирует подавать заявки в Минторг США на получение экспортных лицензий для работы с отдельными клиентами из Поднебесной, может переключиться на поставки в Китай других видов оборудования, которые пока не попадают под санкционные ограничения. В Applied Materials надеются, что итоговые потери все же окажутся заметно ниже и составят $ 1,5–2 млрд.

к содержанию ↑Перспективы

Несмотря на наличие значительной неопределенности в отношении краткосрочных перспектив Applied Materials, мы сохраняем позитивный долгосрочный взгляд на бизнес компании.

Важность технологий в современном мире возрастает с каждым годом, и пандемия коронавируса только усилила этот тренд. Драйверами дальнейшего роста спроса на полупроводниковые чипы должны стать развертывание в мире сетей связи стандарта 5G и такие быстроразвивающиеся направления, как искусственный интеллект, обработка больших объемов данных (big data), машинное обучение, облачные вычисления, виртуальная/дополненная реальность, автономные автомобили. В связи с этим мы считаем, что прогнозы, согласно которым глобальный рынок полупроводников достигнет $ 1 трлн к концу десятилетия (против ожидаемых $ 633 млрд по итогам 2022 года), по-прежнему актуальны. На этом фоне можно рассчитывать на сохранение устойчивого спроса на оборудование для выпуска чипов в долгосрочной перспективе.

Важным фактором поддержки отрасли в ближайшие годы должен стать принятый в США в августе «Закон о чипах» (CHIPS Act), направленный на создание стимулов для расширения выпуска полупроводниковых чипов в стране. Данный закон в числе прочего предусматривает субсидии в размере $ 52,7 млрд для производства полупроводников и исследования в этой отрасли. На таком фоне тайваньская TSMC, ведущий мировой контрактный производитель чипов, в начале декабря объявила об увеличении инвестиций в строительство двух новых заводов в штате Аризона, которые должны быть введены в строй в 2024 и 2026 гг., до $ 40 млрд. Ранее значительные вложения в расширение производственных мощностей в Штатах анонсировали Intel, Micron, GlobalFoundries.

Мы считаем, что Applied Materials, учитывая сильные позиции компании в отрасли, станет одним из главных бенефициаров описанных выше трендов и сможет продолжить наращивать долю рынка. Отметим, что компания тратит значительные средства на исследования и разработки, это позволяет ей удерживать технологическое лидерство в отрасли. Рассчитываем, что Applied Materials останется дружественной своим акционерам и продолжит направлять значительные средства на выкуп акций и дивиденды.

Риски связаны с дальнейшим ужесточением монетарной политики ведущих мировых ЦБ, которое может еще больше усилить волатильность акций технологических компаний. Кроме того, на фоне продолжающегося противостояния США и Китая не исключены новые ограничения на поставки полупроводникового оборудования американскими компаниями в Поднебесную, что может оказать дальнейшее давление на бизнес Applied Materials.

Applied Materials: исторические и прогнозные финпоказатели, ф.г. (млн $)

| 2020 | 2021 | 2022 | 2023П | 2024П | 2025П | |

| Выручка | 17 202 | 23 063 | 25 785 | 24 441 | 24 865 | 26 232 |

| Скорр. EBITDA | 4 905 | 7 716 | 8 305 | 7 059 | 7 424 | 7 966 |

| Скорр. чистая прибыль | 3 845 | 6 287 | 6 756 | 5 671 | 5 886 | 6 486 |

| Чистый долг | 97 | -7 | 896 | -615 | -1 779 | -2 220 |

| Операционный денежный поток | 3 804 | 5 442 | 5 399 | 5 183 | 6 060 | 7 063 |

| Капвложения | 422 | 668 | 787 | 729 | 750 | 850 |

| FCFF | 3 382 | 4 774 | 4 612 | 4 453 | 5 310 | 6 212 |

к содержанию ↑

Оценка

Мы оценили Applied Materials сравнительным методом. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/S NTM, EV/EBITDA NTM и P/E NTM.

Сравнительная оценка

| Эмитент | Тикер | Кап-я, млн $ | EV, млн $ | EV/S NTM | EV/EBITDA NTM | P/E NTM | ROE |

| Applied Materials | AMAT.O | 96 243 | 97 139 | 4,02 | 13,65 | 16,66 | 55,55% |

| Аналоги | |||||||

| ASML Holding | ASML.AS | 251 934 | 254 217 | 9,49 | 26,31 | 32,08 | 45,93% |

| Lam Research | LRCX.OQ | 64 908 | 65 535 | 3,88 | 12,53 | 15,05 | 75,57% |

| KLA | KLAC.O | 57 967 | 61 326 | 6,43 | 15,52 | 18,59 | 106,88% |

| Tokyo Electron | 8035.T | 51 722 | 48 944 | 3,37 | 12,24 | 18,81 | 38,50% |

| Teradyne | TER.O | 15 032 | 14 321 | 4,62 | 16,08 | 24,33 | 30,15% |

| ASM International | ASMI.AS | 14 744 | 14 183 | 5,33 | 17,28 | 25,09 | 26,23% |

| Entegris | ENTG.OQ | 11 045 | 16 140 | 4,30 | 13,60 | 21,27 | 29,54% |

| MKS Instruments | MKSI.O | 5 789 | 9 892 | 2,69 | 11,28 | 17,20 | 23,57% |

| Onto Innovation | ONTO.N | 3 846 | 3 293 | 3,70 | 13,54 | 17,67 | 17,36% |

| Медиана по аналогам | 15 032 | 16 140 | 4,30 | 13,60 | 18,81 | 30,15% | |

| Параметры для оценки, млн $ | Выручка NTM | EBITDA NTM | Прибыль NTM | ||||

| Applied Materials | 24 188 | 7 116 | 5 778 | ||||

| Оценка, млн $ | 103 809 | 95 899 | 109 871 | ||||

| Средняя оценка, млн $ | 103 193 | ||||||

| Для справки: | |||||||

| Чистый долг, млн $ | 896 | ||||||

| Число акций, млн | 860,3 |

Источник: Thomson Reuters, расчеты ФГ «Финам»

Наша оценка справедливой стоимости Applied Materials на горизонте 12 месяцев составляет $ 103,2 млрд, или $ 119,9 на акцию, что предполагает потенциал роста на 7,2% от текущего ценового уровня. Рейтинг — «Держать».

Средняя целевая цена акций Applied Materials по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, $ 116,4 (апсайд 4%), рейтинг акции 3,0 (значение 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Applied Materials аналитиками Evercore ISI составляет $ 120 (рейтинг «Выше рынка»), Berenberg – $ 135 («Покупать»), Baptista Research – $ 114,4 («Держать»), Wells Fargo Securities – $ 115 («На уровне рынка»).

к содержанию ↑Техническая картина

С точки зрения ТА на дневном графике акции Applied Materials тестируют уровень сопротивления $ 110, и в случае подтверждения его пробоя ближайшей целью дальнейшего повышения станет отметка $ 120. В случае формирования коррекции поддержка может быть найдена на уровне $ 100.

Источник: www.finam.ru

Добавить комментарий