| «Ленэнерго» ао | |

| Рекомендация | Держать |

| Целевая цена: | 5,9 руб. |

| Текущая цена: | 5,7 руб. |

| Потенциал: | 4% |

| «Ленэнерго» ап | |

| Рекомендация | Покупать |

| Целевая цена: | 144 руб. |

| Текущая цена: | 120 руб. |

| Потенциал: | 20% |

Инвестиционная идея

Ленэнерго – распределительная сетевая компания, работающая на территории Санкт-Петербурга и Ленинградской области с выручкой 78 млрд.руб. в 2018 году. Основной бизнес – передача электроэнергии, остальное поступает от техприсоединения и прочей деятельности.

Мы повышаем рекомендацию по привилегированным акциям Ленэнерго с «держать» до «покупать» и целевую цену на дату отсечки в 2020 году с 118 руб. до 144 руб. С начала покрытия в конце 2017 года акции принесли инвесторам 80% полной доходности, мы считаем, что у бумаг остаются резервы для роста. В перспективе 9 мес. прибыль может составить 20%.

Рекомендация по Ленэнерго-ао остается прежней – «держать» с целевой ценой 5,9 руб. Апсайд 4%.

- Отчет по МСФО раскрыл сильную динамику прибыли в первых двух кварталах благодаря высокой индексации тарифов и снижению операционных затрат. Прибыль акционеров увеличилась в 1-м полугодии на 50% до 8,4 млрд.руб. По РСБУ прибыль составила 7,8 млрд.руб. (+36% г/г).

- Средний тариф на передачу электроэнергии в 2019 г. может составить 2,43 руб./Квт*ч. (+8,2% г/г). Индексация быстрее инфляции обеспечивается возвратом сглаживания.

- Выручка от техприсоединения снизилась в 1-м полугодии на 8% г/г до 2,35 млрд.руб. (МСФО). По итогам года мы ожидаем уменьшения выручки от техподключений на 21% до 6,3 млрд.руб., но вместе с тем, мы отмечаем, что благодаря высокой индексации тарифов на передачу э/э результат по прибыли все больше формируется за счет основного бизнеса, а доля техприсоединения в общем результате уменьшается.

- Ожидаем роста прибыли в 2019 году по МСФО на 30% до 13,8 млрд.руб. и на 36% до 13,9 млрд.руб. по РСБУ. Ключевыми драйверами роста станут снижение потерь, возврат сглаживания, малый рост операционных затрат.

- Дивиденд по «префам» может составить рекордные 14,9 руб. (+34%) с доходностью 12,4%.

| Основные показатели обыкн. акций | |||

| Тикер | LSNG | ||

| ISIN | RU0009034490 | ||

| Рыночная капитализация | 60 млрд.руб. | ||

| Кол-во обыкн. акций | 8,52 млрд | ||

| Free float | 3,72 % | ||

| Основные показатели прив. акций | |||

| Тикер | LSNGP | ||

| ISIN | RU0009092134 | ||

| Кол-во акций | 93 млн | ||

| Free float | 100% | ||

| Мультипликаторы | |||

| P/E LTM | 3,8 | ||

| P/E 2019E | 4,8 | ||

| EV/EBITDA LTM | 2,7 | ||

| EV/EBITDA 2019Е | 2,7 | ||

| DY 2019E LSNG | 2.7% | ||

| DY 2019E LSNG_р | 12,4% | ||

| Финансовые показатели, млрд. руб. | |||

| 2017 | 2018 | ||

| Выручка | 77,6 | 78,0 | |

| EBITDA | 25,4 | 28,1 | |

| Чистая прибыль акц. | 7,8 | 10,6 | |

| Финансовые коэффициенты | |||

| 2017 | 2018 | ||

| Маржа EBITDA | 32,8% | 36,0% | |

| Чистая маржа | 10,0% | 13,6% | |

| Ч. долг/ EBITDA | 1,32 | 1,00 | |

Краткое описание эмитента

Ленэнерго — распределительная сетевая компания, работающая на территории Санкт-Петербурга и Ленинградской области с выручкой 77,6 млрд.руб. в 2017 году. Основной бизнес – передача электроэнергии, остальное поступает от техприсоединения и прочих доходов.

Структура капитала. Контрольный пакет акций, 68,22%, принадлежит Россетям, КИО Санкт-Петербурга владеет 29,11% акций. Free-float обыкновенных акций 3,72%, привилегированных 100%.

К основным факторам привлекательности Ленэнерго мы относим:

- Возврат сглаживания обеспечивает индексацию тарифов на передачу электроэнергии быстрее инфляции. Средний тариф в 2019 г. может составить 2,43 руб./Квт*ч. (+8,2% г/г).

- Благодаря высокому росту тарифов на передачу электроэнергии результат по прибыли все больше формируется за счет основного бизнеса, а вклад техприсоединения снижается.

- Привилегированные акции Ленэнерго входят в число лучших дивидендных историй в электросетевом комплексе.

- Компания снижает уровень потерь в сетях.

Финансовые показатели

- Компания представила сильные результаты за 2-й квартал и первое полугодие. Прибыль акционеров выросла на 36% до 3,9 млрд.руб во 2К2019. За первые 6 месяцев компания заработала 8,4 млрд.руб. (+50% г/г). EBITDA составила 17,4 млрд.руб. (+20% г/г). Операционная рентабельность повысилась с улучшением маржи EBITDA на 340 б.п. до 43,3%.

Основными драйверами стала быстрая индексация тарифа на передачу электроэнергию и снижение операционных затрат. Динамика операционных расходов обусловлена во многом уменьшением амортизационных отчислений (-9% г/г в 1П2019) после переоценки основных средств в меньшую сторону в 3-м квартале прошлого года, но даже без учета амортизации OPEX показали рост ниже инфляции — около 2% г/г в первых двух кварталах.

- Выручка от передачи электроэнергии повысилась в 1П2019 на 12,1% в основном за счет роста тарифа. Средний тариф в 2019 г. может составить 2,43 руб./Квт*ч. (+8,2% г/г). Индексация быстрее инфляции обеспечивается возвратом сглаживания.

- Выручка от техприсоединения снизилась в 1-м полугодии на 8% г/г до 2,35 млрд.руб. По итогам года мы ожидаем уменьшения выручки от техподключений на 21% до 6,3 млрд.руб., но вместе с тем, мы отмечаем, что благодаря высокой индексации тарифов на передачу э/э результат по прибыли все больше формируется за счет основного бизнеса, а доля техприсоединения в общем результате уменьшается.

- Резервирование и долг. Резервирование по дебиторской задолженности во 2К составило 0,6 млрд.руб. (3,5% выручки от передачи) и 0,93 млрд.руб. за полугодие (2,5% выручки).

Чистый долг снизился с начала года на 12% до 24,9 млрд.руб. или 0,80х EBITDA.

- Инвест программа в этом году может выйти на близкие к пиковым значениям 24 млрд.руб. по МСФО (+28%). В 1-м полугодии капвложения составили 7,3 млрд.руб., что на 26% выше объемов годом ранее. Денежный поток после уплаты процентов составил 8,6 млрд.руб. (+36%) благодаря сильной динамике операционного денежного потока 16 млрд.руб. (+31% г/г).

- Прибыль по итогам 2019 г. по РСБУ, согласно финансовому плану компании, прогнозируется на уровне 11,7 млрд.руб., что можно считать консервативными оценками с учетом сильной динамики в первом полугодии. Наш прогноз по прибыли 13,9 млрд.руб. (+34% г/г). За первые 6 месяцев компания заработала 7,8 млрд.руб. (+36% г/г).

По МСФО прибыль может достичь 13,8 млрд.руб., что предполагает рост на 30% относительно прошлого года и маржу чистой прибыли 16,3%. Ключевыми драйверами роста станут снижение потерь, возврат сглаживания, малый рост операционных затрат.

- Компания рассматривает консолидацию ЛОЭСКа, сетевой компании, обеспечивающую свыше 25% общего объема полезного отпуска в Ленинградской области, с выручкой около 10 млрд.руб. в 2018 году и отпуском около 2,8 млрд.Кв*ч. Пока оцениваются разные варианты консолидации: присоединение активов, переход ЛОЭСКа в статус дочерней компанией Россетей под управлением Ленэнерго или дочерней компании Ленэнерго. Влияние на капитализацию будет зависеть от формы сделки и оценки ЛОЭСКа.

Основные финансовые показатели

| Показатели дохода, млн руб., если не указано иное | 2К 2019 | 2К 2018 | Изм., % | 1П 2019 | 1П 2018 | Изм., % |

| Выручка | 18 911 | 16 907 | 11,9% | 40 088 | 36 359 | 10,3% |

| EBITDA | 8 281 | 7 181 | 15,3% | 17 374 | 14 508 | 19,8% |

| Маржа EBITDA | 43,8% | 42,5% | 1,3% | 43,3% | 39,9% | 3,4% |

| Чистая прибыль акционеров | 3 912 | 2 879 | 35,9% | 8 383 | 5 587 | 50% |

| 2К 2019 | 1К 2019 | 4К 2018 | Изм. к/к, % | Изм. YTD, % | ||

| Чистый долг | 24 891 | 24 560 | 28 180 | 1,3% | -11,7% | |

| Чистый долг/EBITDA | 0,80 | 0,80 | 1,00 | 0,0 | -0,2 |

Источник: данные компании, расчеты ГК ФИНАМ

Прогноз по ключевым финансовым показателям

| млрд руб., если не указано иное | 2016 | 2017 | 2018 | 2019П | 2020П |

| Выручка | 66,2 | 77,7 | 78,0 | 84,7 | 92,6 |

| Выручка от передачи э/э | 55,5 | 60,9 | 68,8 | 76,9 | 83,1 |

| Выручка от ТП | 8,8 | 15,1 | 8,0 | 6,3 | 8,6 |

| EBITDA | 23,9 | 25,4 | 28,1 | 33,1 | 38,4 |

| Рост, % | 100% | 6% | 11% | 18% | 16% |

| Маржа EBITDA | 36,2% | 32,8% | 36,0% | 39,1% | 41,5% |

| Чистая прибыль акционеров | 7,7 | 7,8 | 10,6 | 13,8 | 17,3 |

| Рост, % | 5057% | 2% | 36% | 30% | 26% |

| CFO | 6,4 | 11,8 | 23,3 | 27,3 | 37,0 |

| CAPEX | 20,7 | 20,0 | 18,6 | 23,9 | 24,2 |

| FCFF | -11,6 | -5,8 | 6,6 | 5,5 | 15,0 |

| Чистый долг | 24,2 | 33,5 | 28,2 | 29,0 | 18,9 |

| Ч.долг/EBITDA | 1,01 x | 1,32 x | 1,00 x | 0,88 x | 0,49 x |

| Дивиденды | 1,9 | 2,4 | 1,3 | 2,7 | 2,9 |

| Норма выплат | 25% | 31% | 13% | 19% | 17% |

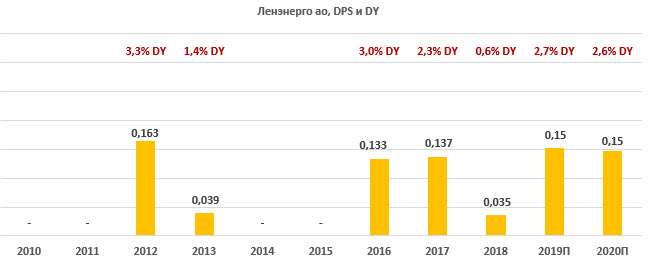

| DPS LSNG, руб. | 0,133 | 0,137 | 0,035 | 0,152 | 0,148 |

| DY | 3,0% | 2,3% | 0,6% | 2,7% | 2,6% |

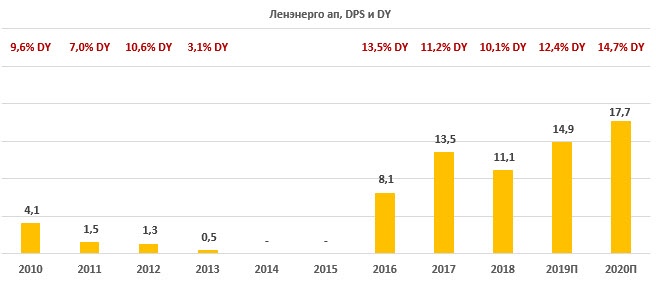

| DPS LSNG_p, руб. | 8,1 | 13,5 | 11,1 | 14,9 | 17,7 |

| DY | 13,5% | 11,2% | 10,1% | 12,4% | 14,7% |

Источник: данные компании, прогнозы ГК «ФИНАМ»

Дивиденды

В 2019 году компания изменила схему начисления дивидендов по обыкновенным акциям, перейдя на типичную дивидендную формулу Россетей. Порядок определения выплат по привилегированным акциям остался прежним – 10% прибыли по РСБУ. Мы ожидаем, что дивидендный профиль компании останется прежним: по доходности и динамике главный интерес представляют «префы», а Ленэнерго-ао непривлекательны по дивидендному критерию.

Дивиденд по привилегированным акциям может составить рекордные 14,9 руб. (+34%) с доходностью 12,4%. По обыкновенным акциям ожидаем DPS 2019П 0,15 руб. Это в 4,3х раза выше дивиденда за 2018 год, но доходность скромная – около 2,7%. Всего на дивиденды компания может направить 2,68 млрд.руб., что соответствует коэффициенту выплат 19% прибыли по МСФО в сравнении с 13% по итогам 2018 и 25-31% по итогам 2016-2017 гг.

Источник: данные компании, прогнозы ГК ФИНАМ

Оценка

Мы подтверждаем рекомендацию «держать» по обыкновенным акциям Ленэнерго и целевую цену 5,9 руб. С учетом текущей оценки по мультипликаторам и ожидаемой дивидендной доходности мы считаем, что Ленэнерго–ао вполне справедливо оценены рынком. Потенциал роста мы оцениваем на уровне 4% в перспективе года.

Ниже приводим основные данные по мультипликаторам:

| Название компании | P/E 2019E | P/E 2020E | EV / EBITDA 2019E | EV / EBITDA 2020E | P/D 2019E | P/D 2020E |

| Ленэнерго | 4,8 | 3,7 | 2,6 | 2,2 | 36,5 | 35,4 |

| ФСК ЕЭС | 2,5 | 2,5 | 2,9 | 2,7 | 9,2 | 9,8 |

| МОЭСК | 4,2 | 3,2 | NaN | NaN | 8,3 | 6,4 |

| МРСК Центра и Приволжья | 3,0 | 2,9 | 2,4 | 2,2 | 8,6 | 8,2 |

| МРСК Сибири | 44,3 | 32,5 | 7,2 | 8,2 | NA | NA |

| МРСК Волги | 5,3 | 4,2 | 2,3 | 2,1 | 15,0 | 11,7 |

| МРСК Центра | 3,9 | 3,5 | 3,0 | 3,0 | 10,6 | 9,1 |

| МРСК Урала | 3,9 | 1,8 | 2,9 | 2,1 | 25,8 | 8,4 |

| МРСК Северо-Запада | 4,2 | 5,4 | 2,8 | 2,9 | 12,6 | 16,3 |

| МРСК Юга | 17,7 | 11,5 | 5,5 | 5,4 | 14,4 | 8,5 |

| МРСК Северного Кавказа | NaN | NaN | NaN | NaN | NA | NA |

| Кубаньэнерго | 16,1 | 250,4 | NaN | NaN | 12,4 | 18,5 |

| ТРК | NaN | NaN | NaN | NaN | NA | NA |

| Медиана | 4,2 | 3,7 | 2,9 | 2,7 | 12,5 | 9,4 |

Источник: Bloomberg, Thomson Reuters, расчеты ГК ФИНАМ

Привилегированные акции Ленэнерго мы оцениваем по скорректированной медианной исторической дивидендной доходности в 2010-2018 гг. 10,3% и ожидаемым дивидендным платежам. Прогнозный дивиденд 2019П 14,9 руб. и целевая DY 10,3% транслируют таргет 144 руб. на дату закрытия реестра, которая предположительно пройдет 1 июля 2020 г. Исходя из потенциала 20% мы повышаем рекомендацию с «держать» до «покупать»».

Риском для рекомендации по LSNGP мы видим изменение порядка начисления дивидендов по «префам», поскольку дивиденды – это главный компонент инвестиционного кейса Ленэнерго-ап, а также более медленный возврат сглаживания.

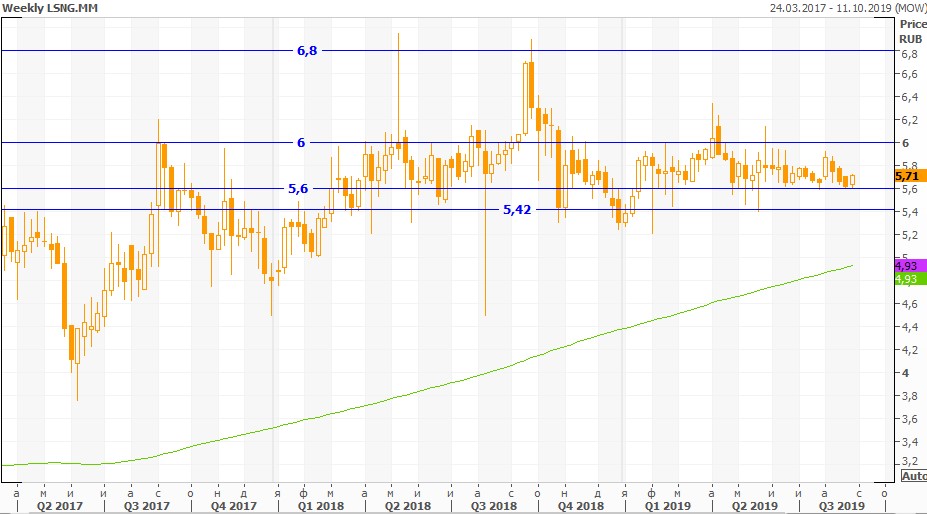

Техническая картина акций

На недельном графике обыкновенные акции Ленэнерго следуют боковому тренду. Поддержка — 5,6, сопротивление — 6.

Источник: Thomson Reuters

На недельном графике привилегированные акции тестируют исторические максимумы. Сформировалась фигура продолжения тренда «флаг» с целью в районе 138-140. Покупать имеет смысл после закрепления выше локального сопротивления 120.

Источник: Thomson Reuters

Добавить комментарий