ПАО «НЛМК» и его контролирующий акционер до сих пор не попали в санкционные списки. Преимущество НЛМК в удачной конфигурации активов и продуктовой линейки, в силу чего ограничения, введенные ЕС против импорта российского стального проката, не отразились на экспортных продажах компании. НЛМК сохраняет высокую загрузку производственных мощностей.

У компании низкая долговая нагрузка и комфортная структура долга. В то же время общего негативного воздействия на отрасль полностью избежать не получится. Оно может проявиться в ценовом давлении на внутреннем рынке металлопродукции и в сбоях экспортной логистики из-за транспортных ограничений. Кроме того, чтобы не создавать преимуществ отдельным группам инвесторов перед акционерами, лишенными доступа к рынку акций, компания отказалась от публикации отчетности за 1-й кв. 2022 г. и рассматривает вопрос об отказе от выплаты дивидендов за 4-й кв. 2021 г. и 1-й кв. 2022 г., что не позитивно для оценки НЛМК. В связи с этим мы присваиваем по акциям НЛМК рекомендацию «На уровне рынка».

У компании низкая долговая нагрузка и комфортная структура долга. В то же время общего негативного воздействия на отрасль полностью избежать не получится. Оно может проявиться в ценовом давлении на внутреннем рынке металлопродукции и в сбоях экспортной логистики из-за транспортных ограничений. Кроме того, чтобы не создавать преимуществ отдельным группам инвесторов перед акционерами, лишенными доступа к рынку акций, компания отказалась от публикации отчетности за 1-й кв. 2022 г. и рассматривает вопрос об отказе от выплаты дивидендов за 4-й кв. 2021 г. и 1-й кв. 2022 г., что не позитивно для оценки НЛМК. В связи с этим мы присваиваем по акциям НЛМК рекомендацию «На уровне рынка».

Описание эмитента

Группа НЛМК — один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

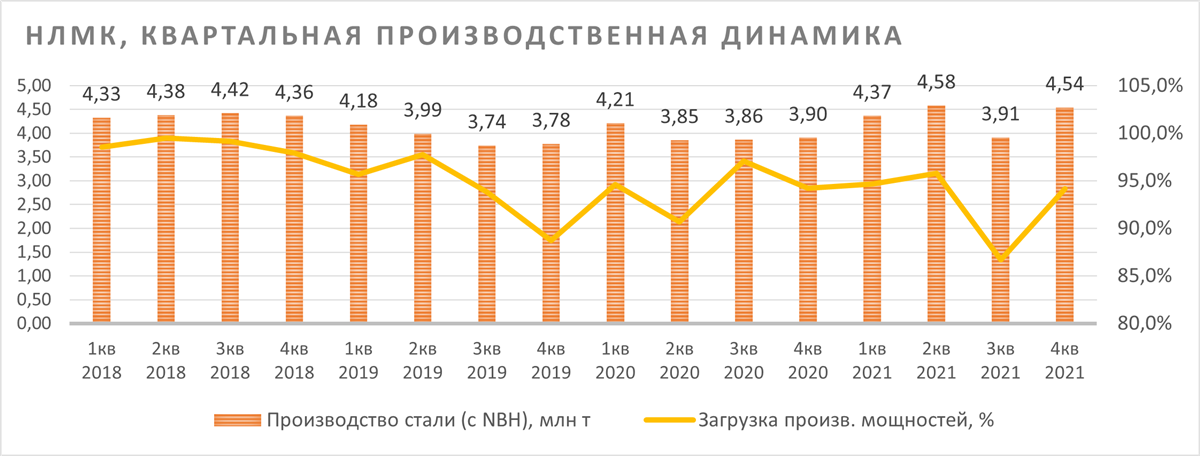

На предприятиях группы НЛМК работают около 53 тыс. человек. Мощности по производству стали компании превышают 17 млн тонн в год. На долю российских предприятий НЛМК приходится около 20% выпуска стальной продукции в стране. При этом НЛМК удается поддерживать высокую загрузку производственных мощностей.

Источник: данные компании

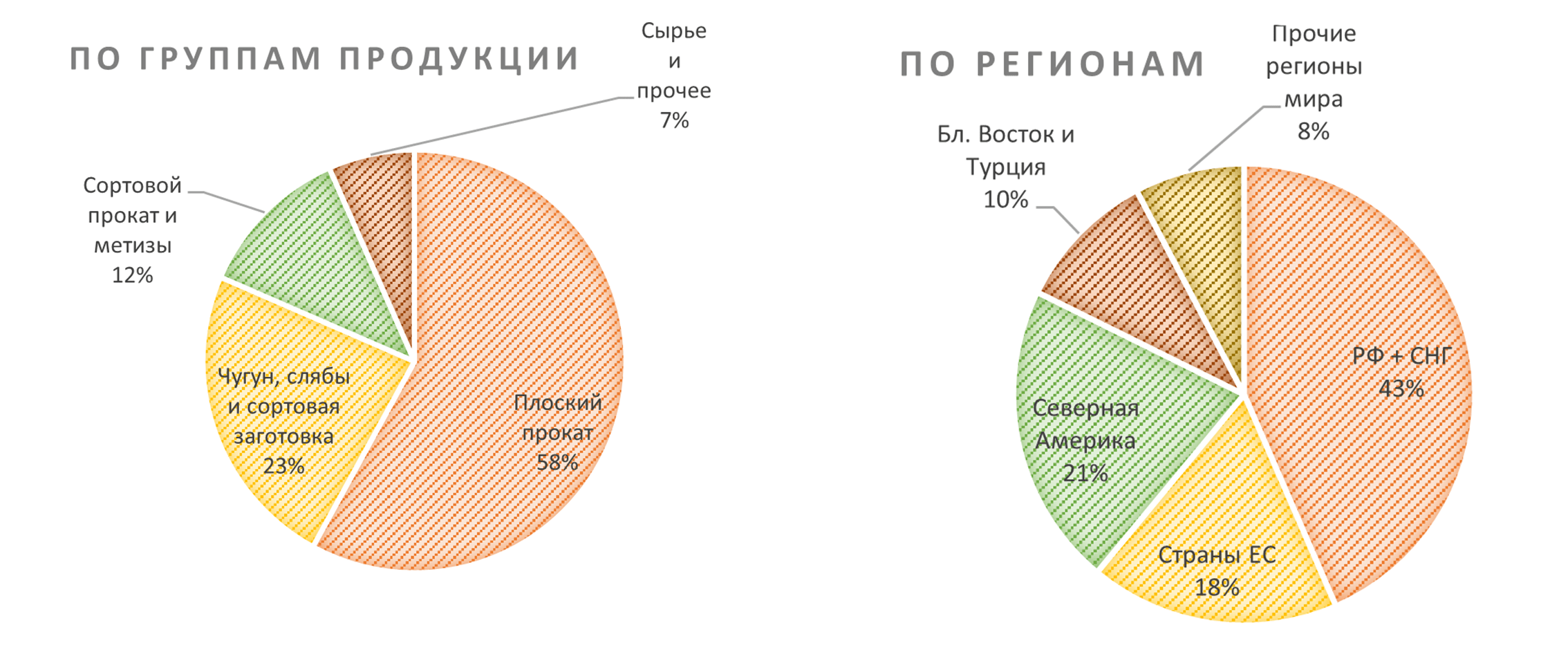

У компании сбалансированная структура бизнеса и оптимальное размещение активов. В России расположены 100% активов НЛМК по добыче и переработке сырья для металлургического производства, 94% сталеплавильных мощностей и 59% прокатных мощностей компании. В ЕС и США расположено, соответственно, 23% и 19% прокатных активов компании. Таким образом, ресурсоемкие производства сконцентрированы в регионах с низкими производственными затратами, а изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании.

Технологии производства стали также оптимально сбалансированы: конвертерным способом производится более 80% всей стали (на низкозатратной платформе в Липецке), около 20% стали производится электродуговым способом на предприятиях дивизионов «НЛМК Россия Сортовой прокат», NLMK Europe, NLMK USA.

Ключевым для НЛМК является российский рынок, продажи на котором составили 41,0% выручки компании по итогам 2021 г. Доля продаж НЛМК в ЕС -17,5%, в США — 21,3%.

Разбивка выручки от продаж по бизнес-сегментам (1П 2021)

Источник: данные компании

Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, в металлоломе — 65%, а в электроэнергии — 65%. С завершением строительства новой электростанции мощностью 300 МВт, работающей на попутных газах от производства чугуна и стали, запуск которой запланирован на 2023 г., самообеспеченность электроэнергией вырастет до 95%.

Структура капитала. Основной владелец ПАО «НЛМК» — Владимир Лисин, через Fletcher Group Holdings Limited ему принадлежит 79,3% акций. Оставшиеся 20,7% находятся в свободном обращении.

к содержанию ↑Влияние санкций на бизнес и риски

Санкционные риски НЛМК на данном этапе мы оцениваем как умеренные. В настоящее время ни НЛМК, ни основной владелец НЛМК Владимир Лисин, контролирующий 79,3% акций, не попали под прямые санкции, чего, конечно, нельзя исключить в будущем.

От введения четвертого пакета санкций ЕС номенклатура экспортной продукции группы НЛМК пострадала минимально. В ЕС находится 23% мощностей НЛМК по производству проката (19% — в США), на которые компания поставляет стальные слябы, а они под ограничения пока не попали. Во всяком случае, менеджмент НЛМК утверждает, что поставки продукции в Европу и США идут в прежнем режиме.

Серьезные проблемы могли бы возникнуть только в результате ареста зарубежных активов, однако вероятность такого развития событий пока оценивается очень невысоко. Но она не нулевая.

Пятый пакет санкций ЕС включает запрет на вход судов с российским флагом в свои порты. Это может ограничить объемы поставок и усложнить логистику экспорта в направлении Европы.

Внутренний рынок металлопродукции может оказаться под ценовым давлением на фоне введенного ЕС запрета на импорт из РФ горячекатаного, холоднокатаного и сортового проката, труб и электротехнической стали.

Переориентация экспорта на Восток выглядит проблематичной как ввиду невысокой пропускной способности железных дорог в данном направлении, так и в силу наличия мощной сталелитейной промышленности в странах АТР — Японии, Южной Корее, Индии и, конечно, Китае, который производит более половины всей стали в мире. Этот регион может увеличивать потребление сырья, но не импорт готовой продукции.

В то же время внутренний спрос в РФ будет снижаться из-за остановки производства в стране и ввоза комплектующих рядом зарубежных автомобильных брендов. Рост ипотечных ставок вслед за подъемом ключевой ставки Банком России может сдержать спрос и со стороны строительной индустрии.

Средние цены на металл у трейдеров

Источник: mcena.ru/metalloprokat

На этом фоне правительство даже отказалось от планов регулировать внутренние цены. В начале марта Минпромторг вышел к металлургам с требованием ограничить отпускные цены производителей наценкой 20–25% к себестоимости производства, а металлотрейдеров — наценкой 5–7%. К настоящему времени Минпромторг отказался от установления максимальных цен на прокат. Предельная наценка трейдеров на 2-й кв. 2022 г. ограничена в пределах 12%. В то же время введение ценовых ограничений остается возможным в случае ухудшения экономической ситуации.

При этом постоянные издержки, цены на железорудное сырье, лом и уголь, тарифы на перевозку и энергию продолжают тенденцию к росту. Выросла и налоговая нагрузка: с начала года увеличены ставки НДПИ на добычу руды и угля, введен новый акциз на жидкую сталь в размере 2,7%, и все это привязано к валютным ценам экспортного рынка. В связи с этим маржинальность внутреннего рынка для металлургов будет снижаться в 2022 г.

В этом плане у НЛМК есть определенные преимущества как в силу высокой обеспеченности собственными ресурсами, так и хорошими шансами сохранить структуру своего экспорта благодаря удачной конфигурации производственных активов.

Штрафы. В конце 2021 г. Федеральная антимонопольная служба РФ (ФАС) признала ММК, НЛМК и «Северсталь» виновными в высоких ценах на горячекатаный плоский плакат на внутреннем рынке и анонсировала высокие оборотные штрафы. По закону они могут составлять от 3% до 15% объема продаж данного вида продукции. Стоит отметить, что объемы продаж горячекатаного проката в России у НЛМК относительно небольшие — в 2021 г. менее 2,8 млн тонн. По грубой оценке, штраф ФАС для НЛМК может составить от 1,5 до 7,5 млрд руб. Однако в последние месяцы ФАС не поднимает эту тему. Мы ожидаем, что в условиях санкционного давления на экономику страны ФАС отложит взыскание или хотя бы ограничится минимальными размерами штрафов.

Акции, отчетность и дивиденды. Акции НЛМК обращаются на Московской бирже, глобальные депозитарные расписки котировались на LSE до остановки торгов ими 2 марта 2022 г.

6 апреля 2022 г. Госдума в окончательном чтении приняла закон, который запрещает размещать депозитарные расписки на ценные бумаги компаний РФ на иностранных площадках и обязывает провести делистинг уже существующих. Ранее указом президента введены временные ограничения на выход иностранных инвесторов из российских активов, а Банк России до особого распоряжения запретил брокерам исполнять заявки на продажу российских бумаг иностранными инвесторами.

Как заявлено в релизе НЛМК, «в связи с отсутствием у существенной части инвестиционного сообщества возможности осуществлять сделки с ценными бумагами компании» принято решение не публиковать финансовую отчетность за 1-й квартал 2022 г. Компания планирует раскрыть финансовые результаты за 6 мес. 2022 г. Это негативно для оценки НЛМК.

Одновременно менеджмент компании объявил, что текущих условиях будет рекомендовать совету директоров не выплачивать дивиденды за 4-й кв. 2021 г. и 1-й кв. 2022 г. Совет директоров будет рассматривать вопросы выплаты дивидендов за 4-й кв. 2021 г. и 1-й кв. 2022 г. в июне 2022 г. в рамках подготовки рекомендаций для годового собрания акционеров. Таким образом, до середины года сохраняется неопределенность относительно дивидендов и риск их отмены, что опять же негативно для акций.

к содержанию ↑Ключевые результаты НЛМК в 2021 г.

Компания показала сильные результаты по итогам прошлого года. Производство стали увеличилось г/г на 10%, до 17,4 млн тонн, после модернизации доменного и сталеплавильного производств и выхода оборудования на полную мощность. Консолидированная выручка выросла на 75%, до $16,2 млрд. Показатель EBITDA увеличился в 2,7 раза, до $7,3 млрд, рентабельность EBITDA составила 45%. Свободный денежный поток вырос в 2,9 раза, до $3,3 млрд. Годовая чистая прибыль увеличилась в 4,1 раза и составила $5,0 млрд.

НЛМК: операционные и финансовые результаты за 2021 г.

| Показатель (тыс. тонн) | 4К 2021 | 3К 2021 | Изм., % | 2021 г. | 2020 г. | Изм., % |

| Производство стали (без NBH) | 4 495 | 3 867 | 16,2% | 17 191 | 15 667 | 9,7% |

| Продажи металлопродукции | 4 463 | 4 146 | 7,6% | 16 846 | 17 520 | -3,8% |

| Загрузка мощностей, % | 94% | 87% | 93% | 94% | ||

| Показатель (млн $) | 4К 2021 | 3К 2021 | Изм., % | 2021 г. | 2020 г. | Изм., % |

| Выручка | 4 630 | 4 560 | 1,5% | 16 196 | 9 245 | 75,2% |

| EBITDA | 1 758 | 2 287 | -23,1% | 7 263 | 2 645 | 174,6% |

| Маржа EBITDA | 38,0% | 50,2% | 44,8% | 28,6% | ||

| Чистая прибыль | 1 280 | 1 622 | -21,1% | 5 036 | 1 236 | 307,4% |

| Чистая маржа | 27,6% | 35,6% | 31,1% | 13,4% | 132,6% | |

| Свободный денежный поток | 820 | 1 114 | -26,4% | 3 250 | 1 103 | 194,7% |

| Чистый долг | 2 924 | 2 739 | 6,8% | 2 924 | 2 495 | 17,2% |

| Чистый долг / EBITDA | 0,40x | 0,43x | 0,40x | 0,94x |

Источник: данные компании, расчеты ФГ «Финам»

Состояние долговой нагрузки. Величина и структура долга НЛМК не вызывают беспокойства. На начало года кредиты и займы, включая обязательства по аренде, составляли $3 466 млн. Краткосрочная часть, в основном из валютных банковских кредитов, составляла $1 504 млн. Они номинированы в евро. Компания имеет все возможности выплатить их в 2022 г. Поскольку ни НЛМК, ни Владимир Лисин не находятся под прямыми санкциями и сохраняется возможность в оплате валютой, компании не грозит технический дефолт. Основная часть долгосрочного долга в размере $1 492 состоит из еврооблигаций, по большей части долларовых, с погашением со сроком от 2 до 5 лет.

До сих пор компания поддерживала долговую нагрузку на низком уровне, по состоянию на начало года отношение чистого долга к EBITDA оказалось на уровне 0,4х. Даже при ухудшении ситуации нет оснований ожидать, что в обозримой перспективе долговая нагрузка НЛМК может выйти за пределы комфортных уровней.

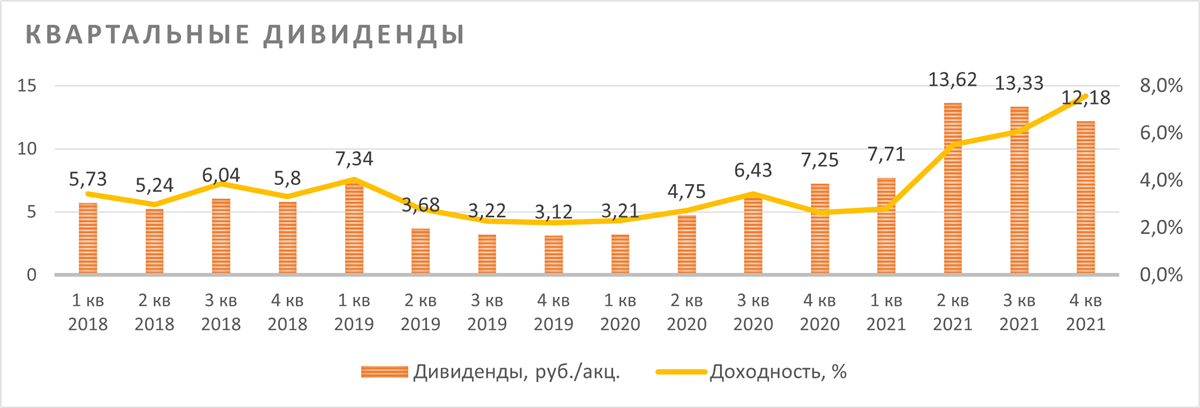

к содержанию ↑Выплаты акционерам

В условиях низкой долговой нагрузки НЛМК распределяет на дивиденды не менее 100% свободного денежного потока за соответствующий квартал. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания использует нормализированный показатель инвестиций в сумме $700 млн в год, даже если фактические инвестиции будут выше данного уровня. Это обеспечивало акциям НЛМК двузначную годовую дивидендную доходность и добавляло привлекательности.

3 февраля 2022 г. совет директоров НЛМК рекомендовал по итогам 4-го кв. 2021 г. выплатить дивиденды из расчета 12,18 руб. на акцию. Дивидендная доходность к текущей цене акций на МосБирже составляет 7,6%. Дата закрытия реестра не была определена. Однако 1 апреля 2022 г. менеджмент компании объявил, что будет рекомендовать совету директоров не выплачивать дивиденды за 4-й кв. 2021 г. и 1-й кв. 2022 г. Решение будет приниматься в июне 2022 г., т. е. этих дивидендов может не быть.

Источник: данные компании

Вероятность того, что в случае падения акций компания прибегнет к обратному выкупу акций, мы оцениваем невысоко, так как у НЛМК и без того довольно незначительный free float, менее 21%.

к содержанию ↑Акции на фондовом рынке

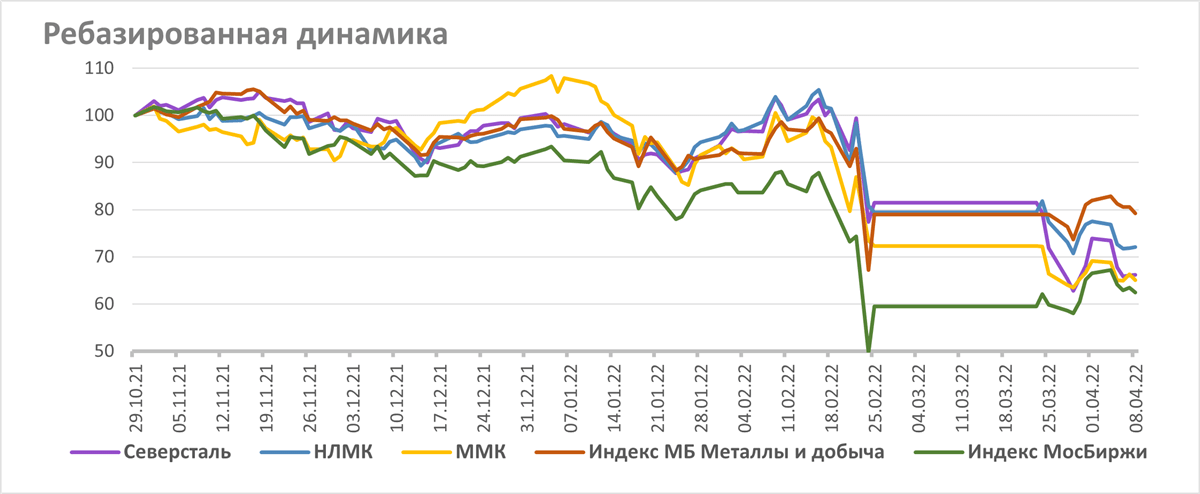

Если посмотреть на динамику акций с конца октября 2021 г., когда появились первые зарубежные публикации о концентрации российских войск у границы Украины и с этого момента рынок начал учитывать геополитические риски, то мы увидим, что акции НЛМК выглядели в среднем сильнее рынка, совсем немного уступая динамике отраслевого индекса.

Источник: investing.com

к содержанию ↑Технический анализ

На месячном графике акций НЛМК мы видим, что котировки в момент обвала встретили поддержку на уровне чуть выше 140 руб. Текущая консолидация ограничена диапазоном от 150 до 185 руб. При негативном развитии событий вероятно снижение до линии долгосрочного восходящего тренда, который будет проходить в районе 125 руб.

Источник: finam.ru

Добавить комментарий