| Россети ао | |

| Рекомендация | Покупать |

| Целевая цена | 1,89 руб. |

| Текущая цена | 1,46 руб. |

| Потенциал | 30% |

| Россети ап | |

| Рекомендация | Покупать |

| Целевая цена | 2,30 руб. |

| Текущая цена | 2,01 руб. |

| Потенциал с учетом дивидендов | 27% |

Инвестиционная идея

Россети — это электросетевая монополия, управляющая распределительными и магистральными сетями практически по всей России (80 регионов).

Мы подтверждаем рекомендацию «Покупать» по обыкновенным акциям Россетей с целевой ценой 1,89 руб. на 12 мес. Рекомендация по привилегированным бумагам «Покупать» с целевой ценой 2,30 руб.

- Скорректированная прибыль в 1П 2020 составила 54,8 млрд руб. (-9% г/г), что мы считаем хорошим результатом с учетом тех вызовов — теплой зимы и карантинов, с которыми бизнесу пришлось столкнуться в 1-м полугодии. Прибыль 2020П, по нашим оценкам, составит 94 млрд руб.

- Россети получили полный операционный контроль над ФСК ЕЭС, самой крупной и прибыльной «дочкой» холдинга. Это позитивное для материнской компании событие, которое позволит сократить дисконт в оценке RSTI по отношению к аналогам и повысить рыночную стоимость.

- Имидж компании улучшился с прогрессом по дивидендам. По итогам 2019 года Россети сделали рекордные выплаты в размере 23 млрд руб. По итогам 2020 года ожидаем сопоставимого платежа 0,106 руб. на 1 обыкновенную акцию, что подразумевает доходность 7%. Акции Россетей могут стать источником дивидендной доходности для инвесторов в условиях низких процентных ставок.

- Снижение инвестиционной программы с этого года ослабит давление на денежный поток и откроет пространство для поддержания дивидендов и снижения долга.

| Основные показатели обыкн. акций | |

| Тикер | RSTI |

| ISIN | RU000A0JPVJ0 |

| Рыночная капитализация | 295 млрд руб. |

| Кол-во акций | 198,83 млрд |

| Free float | 11% |

| Основные показатели прив. акций | |

| Тикер | RSTIP |

| ISIN | RU000A0JPVK8 |

| Кол-во акций | 2,1 млрд |

| Free float | 53% |

| Мультипликаторы | |

| P/E, LTM | 4,6 |

| P/E, 2020Е | 4,3 |

| EV/EBITDA, LTM | 4,4 |

| EV/EBITDA, 2020E | 4,3 |

| DY RSTI, 2020E | 7% |

Краткое описание эмитента

Россети — оператор электрических сетей практически по всей России. Около 78% выработанной электроэнергии передается по сетям ДЗО Россетей. Выручка в основном формируется от передачи электроэнергии, остальное поступает от техприсоединений, продажи э/э и мощности и прочей деятельности.

Структура капитала. Контрольный пакет акций, 88,04%, принадлежит государству через Росимущество. Капитал разделен на 198,83 млрд обыкновенных и 2,1 млрд привилегированных акции номиналом 1 руб. Free float обыкновенных акций — 11%, привилегированных — 53%.

Стратегия компании

Увеличение доли рынка в России посредством консолидации ТСО. Доля рынка Россетей в 2019 году по НВВ составила 73,3%. Приобретение новых активов и новых клиентов потенциально выгодно для компании, так как дает эффект масштаба, хотя мы отмечаем, что актив активу рознь: наиболее выгодны покупки ТСО в крупных промышленных городах, в отличие от ТСО в загородной местности. В прошлые годы МРСК купили активы в Ижевске, Воткинске, Туле, Воронеже и др.

Ускорить процесс консолидации может повышение требований к качеству услуг, что приведет к увеличению издержек, а также перевод ТСО на эталонный тариф. Снижение рентабельности бизнеса создаст мотивацию собственников к продаже ТСО.

Ускорить процесс консолидации может повышение требований к качеству услуг, что приведет к увеличению издержек, а также перевод ТСО на эталонный тариф. Снижение рентабельности бизнеса создаст мотивацию собственников к продаже ТСО.

Стратегия-2030 предполагает снижение уровня потерь в сетях до 7,34% в 2030 году с 8,57% в 2019 году. Это одна из крупнейших статей расходов, на которую приходится около 15% выручки и экономия на которых позволит улучшить операционную рентабельность. Отчасти это будет обеспечено установкой «умных счетчиков», которые позволят снизить коммерческие потери и уменьшить судебные разногласия со сбытами.

Ранее в газете «Коммерсантъ», со ссылкой на источники в отрасли, появлялась информация о возможной консолидации публичных ДЗО на базе Россетей и переходу на единую акцию. В этом году под полный операционный контроль перешла ФСК ЕЭС, самая прибыльная «дочка». В отношении остальных РСК перспективы этого сценария пока не очевидны, но в случае его реализации для акционеров Россетей выгодным вариантом стало бы оставление хронически проблемных активов за периметром консолидации.

К 2030 году Россети планируют нарастить нетарифную выручку до 20% в структуре всей выручки. Нетарифные источники выручки, как правило, довольно рентабельны и могут иметь чистую маржу около 50%.

Одним из направлений нетарифной выручки является создание зарядной инфраструктуры для электротранспорта. В Москве уже существует сеть зарядных станций для электробусов. В перспективе в рамках программы «30/30» (30 городов и 30 магистральных трасс) до 2024 году будет построено 770 зарядных станций. Мы считаем, что электротранспорт может стать долгосрочной точкой роста и компенсировать снижение потребления от энергосберегающих технологий, перехода на собственную генерацию и пр., но отмечаем, что ощутимый эффект на прибыль компания почувствует нескоро.

| Финансовые показатели, млрд руб. | |||

| Показатель | 2018 | 2019 | |

| Выручка | 1 022 | 1 030 | |

| EBITDA | 292 | 281 | |

| Чистая прибыль акц. | 91 | 77 | |

| Финансовые коэффициенты | |||

| Показатель | 2018 | 2019 | |

| Маржа EBITDA | 29% | 27% | |

| ROEs | 8,4% | 6,7% | |

Факторы привлекательности

Россети получили полный операционный контроль над ФСК ЕЭС, самой крупной и прибыльной «дочкой» холдинга. Для материнской компании мы считаем сделку позитивным событием, так как после этого Россети стали больше производственной компанией, нежели управляющим оператором, и дисконт по мультипликаторам к аналогам должен сократиться, а капитализация — повыситься.

В конце 2019 года в СМИ появилась информация о том, что правительство рассматривало возможность снижения доли государства в капитале Россетей в 2022 году посредством допэмиссии акций с целью привлечения инвестиций. По словам главы Россетей в интервью «Коммерсантъ», допэмиссия акций возможна только после утверждения стратегии, дивидендной политики, изменений в законодательстве по части электросетевого комплекса. Улучшения по этим пунктам, по нашему мнению, приведут к улучшению финансовых показателей и повышению капитализации. Рост капитализации и увеличение free float позволят впоследствии запустить новый раунд переоценки благодаря включению акций в индексы.

Решение резко увеличить дивиденды за 2019 год до рекордных 23 млрд руб. (с учетом промежуточных выплат за 1-й квартал) подтверждает эти планы и способствует росту капитализации. Это значительно улучшило и инвестиционный имидж компании, так как ранее в начислении дивидендов не было системности и доходность по обыкновенным акциям была посредственной.

Россети скоро могут представить новую дивидендную политику как для холдинга, так и для своих ДЗО. СМИ писали о возможном повышении коэффициента выплат до 75% прибыли по РСБУ. Мы считаем символический рост выплат по акциям Россетей в этом году возможным на фоне снижения инвестиционной программы с этого года, даже несмотря на умеренное снижение прибыли в текущем году. На данном этапе компания ставит целью выплачивать дивиденды с доходностью на уровне крупнейших государственных компаний.

Мы считаем существенные улучшения по дивидендной политике возможными после того, как будут одобрены так называемые «сетевые реформы» — повышение платы за льготное техприсоединение, переход тарифов на долгосрочные регуляторные контракты, введение платы за неиспользуемые резервы. Введение платы за свободные резервы позволит получить дополнительную выручку либо (в случае отказа потребителя от мощности) перераспределить ее в пользу новых заявителей, что в итоге позволит оптимизировать программу CAPEX.

к содержанию ↑Тарифы

На текущий момент тарифы на передачу электроэнергии начисляются на основе:

- RAB-регулирования (в 12 субъектах присутствия);

- метода долгосрочной индексации необходимой валовой выручки, НВВ (в 53 субъектах присутствия);

- метода доходности инвестированного капитала для ФСК ЕЭС.

Мы отмечаем тенденцию на замедление темпов роста тарифов для РСК на фоне постепенного завершения RAB-периода в разных филиалах. На данном этапе Россети хотят внедрить для РСК долгосрочные регуляторные контракты в идеале на 10 лет. Данные долгосрочные соглашения позволят сохранять экономию в компании, и по сути индексироваться будет не НВВ, а сам тариф. Даже при ограничении индексации по принципу «инфляция минус 0,1%» распределительный комплекс сможет за счет этого улучшить рентабельность. Законодательно это пока не оформлено, и мы полагаем, что в случае одобрения данной инициативы переход филиалов будет не одномоментным, а постепенным.

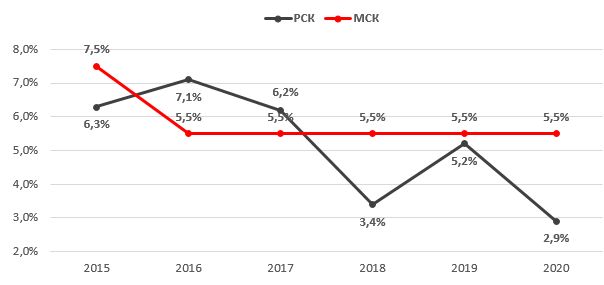

Индексация тарифов магистрального и распределительного комплексов (с 1 июля)

Источник: данные компании

к содержанию ↑Корпоративные события

Минэнерго предлагает повысить тариф с июля 2021 по 2025 год включительно для клиентов ФСК ЕЭС дополнительно на 0,6% и на 0,2% для распределительных сетей, чтобы профинансировать часть строительства инфраструктуры БАМа и Транссиба в рамках второго этапа, и таким образом ввести для оптового рынка еще одну надбавку, объем которой оценивается в 40 млрд руб. Минэкономики и ФАС до 15 октября рассмотрят вариант введения данной надбавки.

Ранее в качестве альтернативы предлагалось выделить субсидии из бюджета на сумму 134 млрд руб., но, по слухам, шансы на ее получение малы. Если бремя финансирования ляжет на ФСК ЕЭС, то это значительно увеличит долговую нагрузку, снизит прибыль и дивиденды, хотя данный проект можно считать социальной нагрузкой для компании в рамках правительственной программы развития Дальнего Востока. Это также несет в себе риск отражения обесценений после ввода объектов в эксплуатацию.

к содержанию ↑Инвестиционная программа

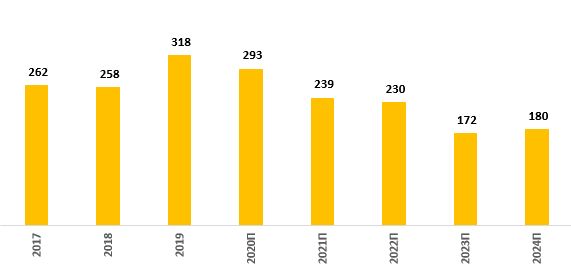

Снижение совокупной инвестиционной программы «дочек» на 8% г/г, или 25 млрд руб. (с учетом НДС), в 2020 г. ослабит давление на денежный поток и в будущем откроет пространство для роста платежей акционерам и снижения долга.

Инвестиционная программа, млрд руб. (РСБУ, вкл. НДС)

Источник: данные компании

к содержанию ↑Финансовые показатели

- Отчет по МСФО отразил снижение прибыли во 2-м квартале на -53% г/г, до 12,8 млрд руб., на фоне сокращения показателей отпуска, отражения обесценения по основным средствам в размере 5,3 млрд руб., а также высокой базы 1П 2019, когда был признан доход от обмена активами с АО «ДВЭУК» на сумму 8 млрд руб. Всего за полгода компания заработала 50,6 млрд руб. прибыли (-26% г/г). Скорректированная прибыль составила 54,8 млрд руб. (-9% г/г), что мы считаем хорошим уровнем с учетом тех вызовов — теплой зимы и карантинов, с которыми бизнесу пришлось столкнуться в 1-м полугодии.

- Выручка в 1-м полугодии сократилась на 4% г/г на фоне снижения доходов от сопутствующего вида деятельности — продажи электроэнергии и мощности, на 34% г/г. Выручка от передачи электроэнергии, основного бизнеса, показала небольшой рост, на 0,4% г/г.

- Отчисления в резервы были достаточно низкими, отчасти из-за реструктуризации задолженности, а также типичного для МРСК позднего резервирования.

- Чистый долг холдинга, по нашим оценкам, сократился за год на 11%, до 442 млрд руб., или 1,69х EBITDA.

Финансовые результаты за 1-ю половину 2020 г. (МСФО), млн руб.

| Показатель | 2К20 | 2К19 | Изм., % | 6M20 | 6M19 | Изм., % |

| Выручка | 219 848 | 234 526 | -6% | 482 313 | 500 052 | -4% |

| EBITDA* | 52 271 | 67 325 | -22% | 137 991 | 157 836 | -13% |

| Маржа EBITDA* | 23,78% | 28,71% | -5% | 28,61% | 31,56% | -3% |

| Чистая прибыль | 12 772 | 27 176 | -53% | 50 613 | 67 944 | -26% |

| Чистая прибыль акционеров | 10 392 | 20 483 | -49% | 36 325 | 48 645 | -25% |

| Скорр. EBITDA | — | — | — | 152 200 | 159 600 | -5% |

| Скорр. прибыль | — | — | — | 54 800 | 60 400 | -9% |

Источник: данные компании, *оценки и расчеты ГК «ФИНАМ»

| Показатель | 2018 | 2019 | 2020E | 2021E | 2022E | 2023E | |

| Отчет о прибылях и убытках, млрд руб. | |||||||

| Выручка | 1 022 | 1 030 | 994 | 1 045 | 1 085 | 1 125 | |

| Выручка от передачи электроэнергии | 826 | 861 | 870 | 919 | 954 | 992 | |

| Выручка от техприсоединения | 53 | 49 | 21 | 21 | 22 | 22 | |

| EBITDA | 292 | 281 | 266 | 299 | 314 | 327 | |

| Скорр. EBITDA | 302 | 300 | 286 | 314 | 329 | 342 | |

| EBIT | 176 | 151 | 128 | 157 | 170 | 181 | |

| Доналоговая прибыль | 166 | 142 | 122 | 151 | 163 | 178 | |

| Чистая прибыль | 125 | 105 | 94 | 115 | 124 | 136 | |

| Чистая прибыль акц. | 91 | 77 | 69 | 87 | 94 | 103 | |

| Скорр. прибыль | 133 | 119 | 110 | 127 | 136 | 148 | |

| Баланс, млрд руб. | |||||||

| Основные средства | 1 984 | 2 120 | 2 170 | 2 188 | 2 209 | 2 233 | |

| Дебиторская задолженность, всего | 240 | 204 | 229 | 239 | 243 | 247 | |

| Денежные средства и эквиваленты | 84 | 79 | 82 | 83 | 84 | 85 | |

| Прочие активы | 211 | 247 | 246 | 248 | 251 | 255 | |

| Итого активы | 2 519 | 2 650 | 2 727 | 2 757 | 2 787 | 2 820 | |

| Капитал | 1 495 | 1 584 | 1 660 | 1 753 | 1 848 | 1 953 | |

| Займы и кредиты, всего | 568 | 562 | 550 | 507 | 450 | 371 | |

| Кредиторская задолженность, всего | 220 | 232 | 238 | 237 | 222 | 230 | |

| Прочие пассивы | 235 | 271 | 279 | 260 | 267 | 266 | |

| Рентабельность | |||||||

| Рентабельность EBITDA | 28,6% | 27,3% | 26,8% | 28,6% | 28,9% | 29,1% | |

| Рентабельность EBIT | 17,2% | 14,7% | 12,9% | 15,1% | 15,7% | 16,1% | |

| Рентабельность чистой прибыли | 12,2% | 10,2% | 9,5% | 11,0% | 11,4% | 12,0% | |

| ROE (по прибыли акц.) | 8,5% | 6,7% | 5,7% | 6,8% | 7,0% | 7,3% | |

| Показатели денежного потока, долга и дивидендов, млрд руб. | |||||||

| CFO | 239 | 256 | 251 | 240 | 268 | 296 | |

| CAPEX | 221 | 232 | 214 | 174 | 180 | 185 | |

| CAPEX, % от выручки | 22% | 23% | 21% | 17% | 17% | 16% | |

| FCFF до уплаты процентов | 50 | 58 | 36 | 71 | 93 | 113 | |

| FCFF после уплаты процентов | 18 | 25 | 38 | 65 | 88 | 111 | |

| Чистый долг | 484 | 483 | 468 | 424 | 366 | 287 | |

| Чистый долг / EBITDA | 1,66 x | 1,72 x | 1,76 x | 1,42 x | 1,17 x | 0,88 x | |

| Дивиденды | 2,5 | 23,0 | 21,6 | 26,3 | 28,5 | 31,2 | |

| Норма выплат, % прибыли по МСФО | 2% | 22% | 23% | 23% | 23% | 23% | |

| Дивиденд на RSTI ао, руб. | 0,012 | 0,113 | 0,106 | 0,129 | 0,140 | 0,153 | |

| Дивиденд на RSTI, ап руб. | 0,043 | 0,269 | 0,253 | 0,308 | 0,333 | 0,365 | |

Источник: данные компании, расчеты и прогнозы ГК «ФИНАМ»

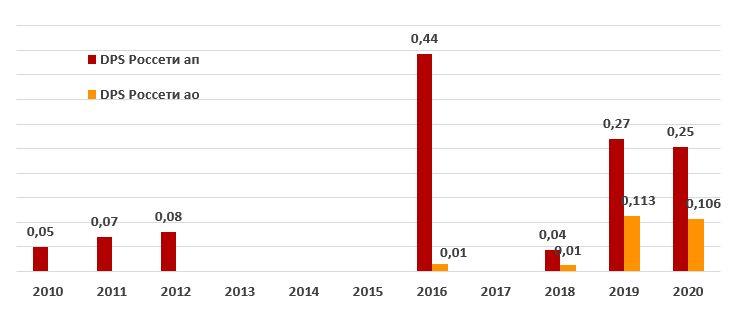

к содержанию ↑Дивиденды

По итогам 2019 года компания направила на дивиденды рекордные 23 млрд руб., что соответствует коэффициенту выплат 22% прибыли по МСФО и 17% прибыли по РСБУ.

Потенциально, если правительство решит реализовать планы частичной приватизации Россетей через допэмиссию в 2022 году, то мы предполагаем, что компания будет поддерживать выплаты как минимум на сопоставимом уровне, чтобы сохранять интерес инвесторов. Сокращение программы капитальных затрат может поддержать этот сценарий, и акции Россетей могут стать интересной дивидендной историей на фоне низких процентных ставок.

Наш прогноз по дивиденду 2020П: 0,106 руб. — по обыкновенным акциям (DY 7%) и 0,25 руб. — по привилегированным (DY 12,6%).

История дивидендных выплат и прогноз, руб.

Источник: данные компании, прогноз ГК «ФИНАМ»

к содержанию ↑Акции на фондовом рынке

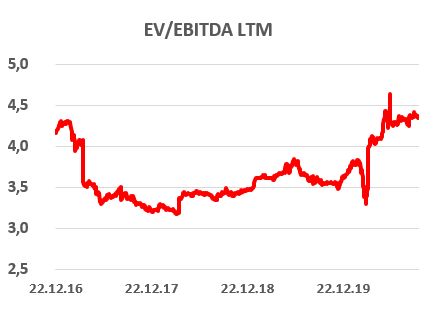

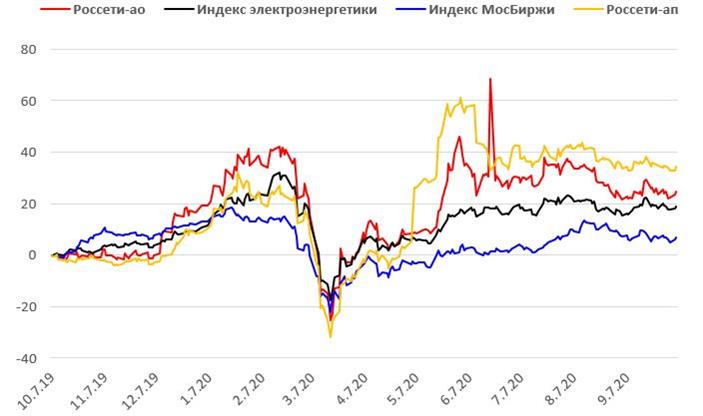

Оценочные коэффициенты P/E LTM и EV/EBITDA LTM заметно выросли и превысили средние значения с конца 2016 года в 2,5х и 3,6х соответственно. Мы связываем это с улучшением по дивидендам, сокращением холдингового дисконта после перехода ФСК ЕЭС под полный операционный контроль холдинга, а также меньшей требуемой доходностью по акциям после снижения процентных ставок в России. Эти факторы также помогли акциям Россетей опередить по динамике индекс МосБиржи и индекс электроэнергетики за последний год.

Динамика оценочных коэффициентов P/E LTM и EV/EBITDA LTM по обыкновенным акциям Россетей

Источник: Reuters

Ребазированная динамика акций Россетей в сопоставлении с индексом МосБиржи и индексом электроэнергетики МосБиржи (%)

Источник: Reuters

к содержанию ↑Оценка

Для оценки справедливой стоимости акций Россетей мы использовали сравнительный метод по мультипликаторам, а также анализ стоимости акций по собственной дивидендной доходности.

Оценка по мультипликаторам относительно компаний-аналогов

Оценка по мультипликаторам включала аналоги из электросетевого комплекса России (вес 50%), электроэнергетических компаний с присутствием в сегменте передачи электроэнергии из развивающихся стран (вес 40%) и развитых стран (вес 10%). Поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то к иностранным аналогам был применен страновой дисконт 35%. Мы использовали и холдинговый дисконт 15% при сравнении с российскими аналогами.

По нашим оценкам, целевая капитализация обыкновенных акций Россетей составляет 429 млрд руб., или 2,16 руб. на акцию, что предполагает недооцененность на 48% при текущем курсе.

Акции Россети ао: сравнение с компаниями-аналогами по мультипликаторам

| Компания | P/E LTM | P/E 2020E | P/E 2021E | EV/EBITDA LTM | EV/EBITDA 2020E | EV/EBITDA 2021E | P/DPS 2020E | |

| Россети | 4,6 | 4,3 | 3,4 | 4,4 | 4,3 | 3,8 | 13,8 | |

| ФСК ЕЭС | 3,3 | 3,3 | 3,0 | 3,0 | 3,2 | 2,9 | 10,6 | |

| Россети Московский регион | 7,3 | 5,3 | 4,0 | 3,9 | 3,3 | 3,0 | 13,8 | |

| МРСК Центра и Приволжья | 3,7 | NA | 2,5 | 3,2 | 2,3 | 2,2 | 11,2 | |

| Россети Сибирь | NA | 57,5 | NA | 8,3 | 6,2 | 6,8 | 138,0 | |

| Россети Волга | 6,5 | 69,4 | NA | 2,6 | 3,3 | 2,0 | 23,1 | |

| МРСК Центра | 3,8 | 3,3 | 2,5 | 3,2 | 3,0 | 2,8 | 15,0 | |

| МРСК Урала | 11,3 | 6,9 | 3,4 | 3,4 | 2,9 | 2,6 | 13,7 | |

| МРСК Северо-Запада | 16,0 | 5,0 | 2,5 | 3,4 | 2,9 | 2,5 | 7,1 | |

| Россети Юг | NA | NA | NA | 143,4 | 5,4 | 6,4 | NA | |

| Россети Ленэнерго ао | 7,7 | 6,5 | 5,2 | 3,2 | 2,9 | 2,5 | 69,9 | |

| Россети Северный Кавказ | NA | NA | NA | NA | NA | NA | NA | |

| Россети Кубань | 13,9 | NA | 28,4 | 5,5 | 10,0 | 6,6 | 38,2 | |

| ТРК | 5,2 | 7,7 | 6,4 | 3,8 | 1,7 | 1,7 | 38,5 | |

| Медиана по России | 6,9 | 6,5 | 3,4 | 3,4 | 3,1 | 2,7 | 15,0 | |

| Медиана по развивающимся странам (ЕМ) | 11,0 | 11,2 | 10,0 | 7,0 | 7,0 | 7,0 | 21,8 | |

| Медиана по развитым странам (DM) | 23,1 | 19,1 | 17,9 | 11,9 | 11,5 | 11,5 | 25,5 | |

| Средневзвешенная капитализация обыкновенных акций Россетей (млрд руб.): | 466 | 475 | 450 | 419 | 400 | 478 | 313 | |

| Средняя оценка, млрд руб. | 429 |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

Анализ по собственной дивидендной доходности

Целевая капитализация RSTI составляет, по нашим оценкам, 324 млрд руб., или 1,63 руб. на акцию, при прогнозном DPS 2020Е 0,106 руб. и целевой DY 6,5%.

Усредненная целевая капитализация на 12 мес. — 377 млрд руб., или 1,89 руб. на акцию, что на 30% выше текущего курса 1,46 руб. Мы подтверждаем рекомендацию «Покупать».

Целевую цену по привилегированным акциям мы оцениваем в 2,30 руб. исходя из прогнозного DPS 2020Е 0,25 руб. и целевой DY 11%. Потенциальная доходность в течение года может составить 14%, по нашим оценкам, а полная доходность с учетом дивидендов — 27%. Рекомендация — «Покупать».

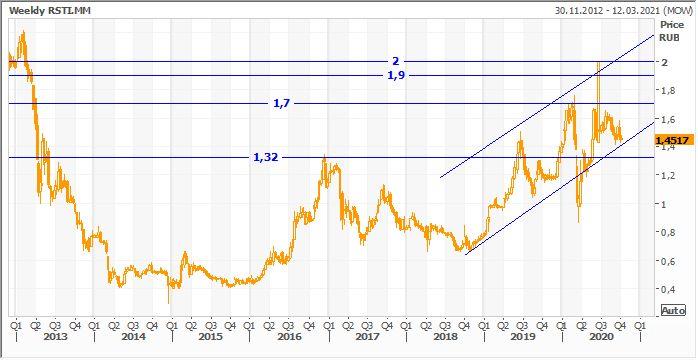

к содержанию ↑Техническая картина

На недельном графике обыкновенные акции RSTI торгуются в рамках восходящего канала. Для открытия длинных позиций считаем оптимальным диапазон 1,3–1,4. Целью выступают уровни 1,7 и 1,9–2,0.

Привилегированные акции Россетей консолидируются выше поддержки 2,0. Сопротивление пролегает в диапазоне 2,3–2,45. Уровни поддержки — 2 и 1,75.

Источник: Thomson Reuters

Добавить комментарий