Акции «РусГидро» продолжают восстанавливаться от многолетних минимумов. С начала года акции повысились на 32%, и мы считаем, что растущий тренд этим не ограничится. В последнее время многое изменилось к лучшему — новое более выгодное тарифообразование для ТЭС в ДФО, вхождение в программу модернизации, перспективы рекордной прибыли и дивидендов в 2020 г., приватизация в будущем и др. Мы ожидаем, что со временем это транслируется в более высокую капитализацию «РусГидро», и инвесторы смогут заработать на росте акций и дивидендах.

Мы подтверждаем рекомендацию «Покупать» по акциям «РусГидро» с целевой ценой на 12 мес. 1,09 руб.

| HYDR RU | Покупать | |||||

| 12М целевая цена | RUB 1,09 | |||||

| Текущая цена | RUB 0,73 | |||||

| Потенциал роста | 49% | |||||

| BLOOMBERG | HYDR RU | |||||

| Капитализация, млрд руб. | 321 | |||||

| EV | 439 | |||||

| Количество акций, млрд | 439 | |||||

| Free float | 19% | |||||

| Финансовые показатели, млрд руб. | ||||||

| Показатель | 2018 | 2019 | 2020П | |||

| Выручка | 400,4 | 406,6 | 438,6 | |||

| EBITDA | 83,7 | 36,8 | 87,8 | |||

| EBIT | 61,4 | 11,2 | 58,9 | |||

| Чистая прибыль | 31,8 | 0,6 | 50,7 | |||

| Чистая прибыль акц. | 31,2 | 5,1 | 50,4 | |||

| Дивиденд, коп. | 3,67 | 3,57 | 5,85 | |||

| Показатели рентабельности, % | ||||||

| Показатель | 2018 | 2019 | 2020П | |||

| Рентаб-ть EBITDA | 20,9% | 9,1% | 20,0% | |||

| Рентаб-ть EBIT | 15,3% | 2,7% | 13,4% | |||

| Чистая рентаб-ть | 8,0% | 0,2% | 11,6% | |||

| Мультипликаторы | ||||||

| LTM | 2020П | |||||

| EV/EBITDA | 7,8 | 5,0 | ||||

| P/E | 16,1 | 6,4 | ||||

| DY | 4,9% | 8,0% | ||||

Перспективы рекордной прибыли в 2020 г. Прибыль акционеров выросла в 1П 2020 на 48% г/г, до 45,9 млрд руб., EBITDA — на 44% г/г, до 64,4 млрд руб. Ключевыми драйверами роста стал сильный рост выработки ГЭС, запуск ДПМ-объекта Зарамагская ГЭС-1, а также переоценка форварда. Субсидии выросли на 26%. По нашим оценкам, компания сможет выйти в 2020 г. на прибыль около 50 млрд руб., что подразумевает выплату рекордного дивиденда 2020П 0,0585 руб.

Дальневосточные субсидии продлены до 2028 г.

Дальневосточные субсидии продлены до 2028 г.

Объем списаний должен пойти на спад с 2020 г., с завершением проектов на Дальнем Востоке (остались ТЭЦ в г. Советская Гавань с вводом в 3К 2020 и 4-й гидроагрегат Усть-Среднеканской ГЭС в 2023 г.).

Программа модернизации ТЭС в ДФО, в которую вошли 4 объекта «РусГидро», будет проходить на условиях гарантированной окупаемости и станет точкой роста прибыли после ввода объектов в эксплуатацию.

Введение долгосрочных тарифов для ТЭС на Дальнем Востоке с января 2021 г. должно улучшить операционную рентабельность дальневосточных активов. Данные решения предполагают возврат недополученной ранее тарифной выручки и сохранения экономии в тарифах.

Приватизация «РусГидро» остается в раскладе. Наиболее вероятным сроком SPO акций мы видим 2025–2026 гг., когда компания завершит программу обновления мощностей и начнет получать повышенные платежи за мощность. При таких условиях акции можно будет продать на наиболее выгодных условиях. В будущем большее присутствие институциональных инвесторов будет способствовать оптимизации капитальных и операционных затрат.

Стабильный плательщик дивидендов. «РусГидро» ранее остальных публичных госкомпаний в энергогенерации — Интер РАО, ОГК-2, Мосэнерго, ТГК-1, перешла на повышенную норму выплат, 50% прибыли по МСФО. Два ближайших дивиденда (DPS 2019 0,036 руб. и DPS 2020E 0,0585 руб.) предполагают совокупную доходность около 13% на горизонте 9 мес.

Риски

Одним из ключевых рисков мы видим ситуацию с аварийной Загорской ГАЭС-2. Это крупный генерирующий объект мощностью 840 МВт, который строился по ДПМ. Незадолго до ввода в эксплуатацию в 2014 г. на станции осенью 2013 г. произошла авария. В строительство ГАЭС вложено 70 млрд руб. Сейчас менеджмент проводит исследования относительно возможности восстановления станции.

Краткий обзор компании

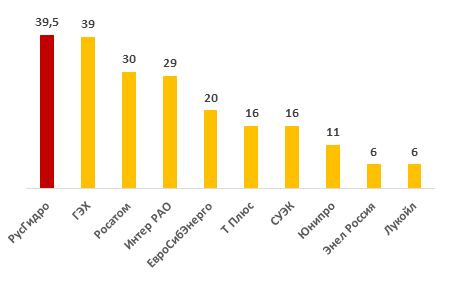

Гидро-гигант. «РусГидро» — одна из крупнейших энергетических компаний России с общей установленной мощностью ~40 ГВт.

По мощности «РусГидро» находится на 3-м месте в мире после бразильской Eletrobras (48 ГВт) и китайской China Three Gorges Corporation (70 ГВт).

На гидрогенерацию приходится около 30,5 ГВт, или 77%, установленной мощности, остальную энергию вырабатывают в основном на тепловых станциях. «РусГидро» является крупнейшим оператором ТЭС на Дальнем Востоке. Дальний Восток — это территория развития, потребность которой в электроэнергии растет с каждым годом опережающими остальную Россию темпами. Под управлением группы также находятся энергосбытовые, научно-исследовательские и строительные компании. В 2019 г. эмитент обеспечил около 13% всей выработки страны.

Основные российские конкуренты «РусГидро» по мощности (МВт)

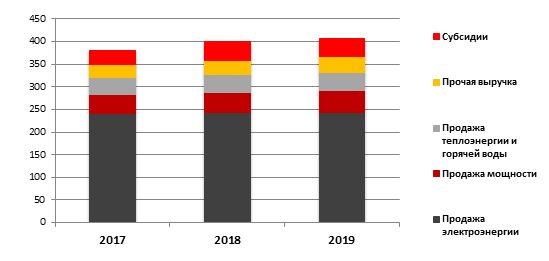

Выручка формируется в основном за счет продажи электроэнергии:

Источник: данные компании

| Показатель | 2019 | 2020E | 2021E | 2022E | 2023E | 2024E | 2025E | 2026E | 2027E | |||||||||

| Отчет о прибылях и убытках, млрд руб. | ||||||||||||||||||

| Выручка | 366,6 | 393,4 | 417,6 | 446,4 | 465,9 | 486,9 | 508,0 | 552,1 | 586,0 | |||||||||

| Субсидии | 40,0 | 45,2 | 46,5 | 47,9 | 49,4 | 50,9 | 52,4 | 54,0 | 55,6 | |||||||||

| EBITDA | 36,8 | 87,8 | 123,1 | 141,4 | 125,9 | 151,7 | 156,9 | 180,9 | 196,0 | |||||||||

| Скорр. EBITDA | 90,4 | 117,8 | 128,1 | 141,4 | 145,9 | 151,7 | 156,9 | 180,9 | 196,0 | |||||||||

| EBIT | 11,2 | 58,9 | 90,1 | 105,7 | 87,7 | 112,2 | 115,5 | 138,2 | 152,4 | |||||||||

| Чистая прибыль | 0,6 | 50,7 | 74,4 | 81,5 | 65,1 | 84,7 | 87,9 | 106,9 | 122,3 | |||||||||

| Чистая прибыль акц. | 5,1 | 50,4 | 75,7 | 82,9 | 66,5 | 86,1 | 89,2 | 108,3 | 123,7 | |||||||||

| Скорр. чистая прибыль акц. | 47,7 | 66,0 | 74,1 | 81,5 | 82,5 | 86,1 | 89,2 | 108,3 | 123,7 | |||||||||

| Баланс, млрд руб. | ||||||||||||||||||

| Основные средства | 678 | 700 | 760 | 823 | 850 | 894 | 929 | 949 | 970 | |||||||||

| Дебиторская задолженность | 54 | 63 | 67 | 71 | 74 | 78 | 81 | 88 | 93 | |||||||||

| Денежные средства | 41 | 49 | 52 | 56 | 57 | 60 | 67 | 64 | 65 | |||||||||

| Прочие активы | 152 | 160 | 162 | 165 | 167 | 169 | 172 | 175 | 178 | |||||||||

| Итого активы | 925 | 972 | 1041 | 1114 | 1149 | 1202 | 1249 | 1275 | 1306 | |||||||||

| Капитал | 570 | 618 | 668 | 714 | 739 | 791 | 838 | 902 | 972 | |||||||||

| Займы и кредиты | 202 | 221 | 245 | 272 | 280 | 280 | 271 | 229 | 185 | |||||||||

| Кредиторская задолженность | 77 | 74 | 79 | 83 | 87 | 91 | 95 | 99 | 103 | |||||||||

| Прочие пассивы | 76 | 59 | 50 | 45 | 43 | 40 | 45 | 45 | 45 | |||||||||

| Рентабельность | ||||||||||||||||||

| Рентабельность EBITDA | 9,1% | 20,0% | 26,5% | 28,6% | 24,4% | 28,2% | 28,0% | 29,9% | 30,5% | |||||||||

| Рентабельность EBITDA скорр. | 22,2% | 26,8% | 27,6% | 28,6% | 28,3% | 28,2% | 28,0% | 29,9% | 30,5% | |||||||||

| Рентабельность EBIT | 2,7% | 13,4% | 19,4% | 21,4% | 17,0% | 20,9% | 20,6% | 22,8% | 23,7% | |||||||||

| Рентабельность чистой прибыли | 0,2% | 11,6% | 16,0% | 16,5% | 12,6% | 15,8% | 15,7% | 17,6% | 19,1% | |||||||||

| Ключевые операционные показатели, млрд кВт·ч | ||||||||||||||||||

| Выработка, вкл. Богучанскую ГЭС | 137 | 153 | 155 | 157 | 159 | 161 | 163 | 165 | 168 | |||||||||

| Полезный отпуск, вкл. Богучанскую ГЭС | 131 | 148 | 149 | 151 | 153 | 155 | 157 | 160 | 162 | |||||||||

| Ключевые показатели эффективности | ||||||||||||||||||

| ROE | 0,9% | 8,6% | 11,9% | 12,1% | 9,2% | 11,3% | 11,0% | 12,5% | 13,3% | |||||||||

| Чистый долг / EBITDA | 3,87 x | 1,61 x | 1,23 x | 1,21 x | 1,38 x | 1,11 x | 1,01 x | 0,65 x | 0,37 x | |||||||||

| Дивиденд на акцию, руб. | 0,036 | 0,058 | 0,085 | 0,093 | 0,078 | 0,096 | 0,100 | 0,122 | 0,139 | |||||||||

Источник: данные компании, оценки ИК «ФИНАМ»

Структура владения. Контрольным пакетом акций, 61,7%, владеет государство через Росимущество, Банку ВТБ принадлежит 13% акций, в основном в рамках форвардного контракта. Free float, по данным МосБиржи, составляет 19%.

Структура акционерного капитала «РусГидро»

Источник: данные компании

«Подводный камень». Одним из ключевых рисков, связанных с инвестиционным кейсом «РусГидро», мы видим ситуацию с аварийной Загорской ГАЭС-2. Это крупный генерирующий объект мощностью 840 МВт, который строился по ДПМ. Незадолго до ввода в эксплуатацию в 2014 г. на станции осенью 2013 г. произошла авария. В строительство ГАЭС вложено 70 млрд руб. Сейчас менеджмент проводит исследования относительно возможности восстановления станции. Ранее сообщалось о том, что предварительно затраты на восстановление станции могут составить 44 млрд руб. При неблагоприятном сценарии компания может отразить обесценения по объекту.

к содержанию ↑Краткий обзор последних финансовых и операционных показателей компании

Высокая водность и высокие котировки. Генкомпания показала отличные операционные и финансовые результаты в 1-м полугодии 2020 г. Прибыль акционеров выросла на 48% г/г, до 45,9 млрд руб., EBITDA — на 44% г/г, до 64,4 млрд руб. Ключевыми драйверами стал сильный рост выработки ГЭС, а также запуск ДПМ-объекта Зарамагская ГЭС-1, который, согласно проекту, должен приносить около 10 млрд руб. в год выручки с очень высокой рентабельностью EBITDA.

Из неоперационных факторов положительный эффект оказала отрицательная переоценка форвардного контракта с ВТБ на восстановления биржевых котировок «РусГидро», которая обеспечила дополнительный финансовый доход свыше 8 млрд руб.

Улучшение по многим статьям помогло перевесить негативную динамику цен на электроэнергию на спотовом рынке в 1-м полугодии.

«РусГидро»: финансовые результаты за 1-ю половину 2020 г. (МСФО), млн руб.

| Показатель | 2К 20 | 2К 19 | Изм., % | 6M 20 | 6M 19 | Изм., % |

| Выручка | 87 652 | 81 653 | 7,3% | 193 866 | 180 890 | 7,2% |

| Субсидии | 12 721 | 9 021 | 41,0% | 24 191 | 19 244 | 25,7% |

| EBITDA | 30 387 | 18 055 | 68,3% | 64 446 | 44 878 | 43,6% |

| Маржа EBITDA | 30,3% | 19,9% | 10,4% | 29,6% | 22,4% | 7,1% |

| Чистая прибыль акционеров | 21 251 | 15 192 | 39,9% | 45 907 | 31 101 | 47,6% |

Источник: данные компании, оценки ИК «ФИНАМ»

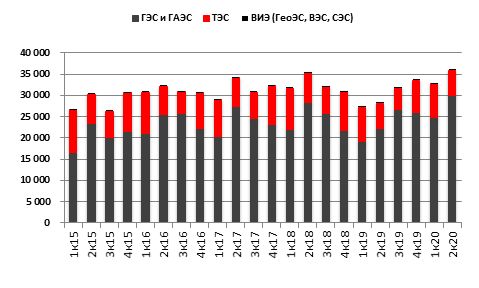

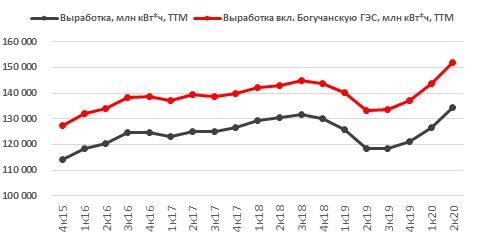

Рекордные операционные показатели. Выработка (без учета Богучанской ГЭС) взлетела на 24% г/г в 1П 2020, до ~69 млрд кВт·ч, на фоне высокой водности и низкой базы прошлого года. При этом доля рентабельной ГЭС в структуре увеличилась, что поддержало показатели операционной маржи.

По мнению менеджмента, изменение климата является одним из факторов, объясняющих повышенную водность.

Объемы выработки электроэнергии по станциям, млн кВт·ч

Объемы выработки электроэнергии, млн кВт·ч, скользящие за 4 квартала (ТТМ)

Источник: данные компании, расчеты ГК «ФИНАМ»

Субсидии выросли на 26% в 1-м полугодии, до 24 млрд руб. Дальневосточные субсидии в этом году будут увеличены на 22%, до 29 млрд руб., остальные ожидаются на уровне 2019 г.

Операционные расходы показали низкую динамику, +0,9% г/г в 1П 2020, на фоне уменьшения расходов на топливо на 2,4% при увеличении выработки ТЭС всего на 0,5%, и снижения расходов на покупку электроэнергии и мощности. Низкоинфляционная среда также благоприятно сказывается на расходах генкомпании.

Долговая нагрузка. Чистый долг (включая форвард и депозиты — 43 млрд руб. на конец 1П) сократился за год на 18%. Коэффициент Чистый долг / EBITDA компании составил 1,98x, что мы считаем приемлемым уровнем при высокой инвестиционной программе.

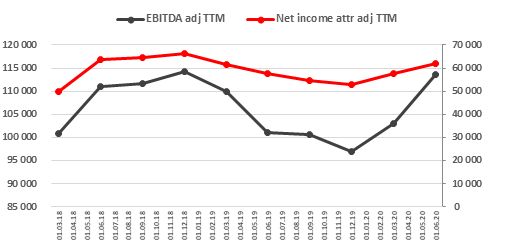

Перспективы рекордной прибыли в 2020 г. Результаты можно назвать впечатляющими, особенно на фоне кризиса и финансовых отчетов операторов ТЭС. Скорректированная EBITDA ТТМ достигла максимальных значений:

Рекордные скорр. EBITDA и прибыль акционеров ТТМ, млн руб.

Источник: данные компании, расчеты ГК «ФИНАМ»

Промежуточные отчеты подтверждают наши ожидания по рекордной прибыли в этом году. По нашим оценкам, компания сможет выйти в 2020 г. на прибыль около 50 млрд руб., что подразумевает выплату рекордного дивиденда 2020П 0,0585 руб.

ТЭЦ в Советской Гавани (ДФО), мощностью 126 МВт и 200 Гкал/ч, должна быть введена в 3К 2020, после чего компания отразит обесценения, связанные с объектом. При этом уже в 2021–2022 гг. менеджмент не прогнозирует заметных списаний по основным средствам.

к содержанию ↑Корпоративные события

Дальневосточные субсидии продлены до 2028 г., что мы считаем позитивным событием. Дополнительным плюсом субсидий является улучшение собираемости платежей с дебиторов, так как эти средства поступают не от покупателей электроэнергии, а непосредственно из бюджета.

ГОСА состоится 30 сентября. Дивиденды за 2019 г., таким образом, будут выплачены в октябре. Дата закрытия реестра 10 октября.

1-й этап сделки по обмену активами с компаниями группы СУЭК завершен в июне, в рамках которой группе СУЭК отошли 100% акций АО «ЛУР» и 100% доля в уставном капитале ООО «Приморская ГРЭС» в обмен на 98% процентов акций дочернего общества группы ПАО «ДЭК».

После обмена активами доля угольной генерации «РусГидро» уменьшилась, что благоприятно скажется на экологическом профиле.

Завершена допэмиссия акций. «РусГидро» разместила около 13 млрд акций из одобренных в июне 2018 г. 14 млрд бумаг. Компания привлекла финансирование для строительства двух высоковольтных одноцепных линий Певек — Билибино напряжением 110 кВ на Чукотке в рамках поддержи программы развития Дальнего Востока.

к содержанию ↑Драйверы роста

Ввод новой мощности, около 1 ГВт в 2019–2020 гг. Среди проектов есть объект по ДПМ — Зарамагская ГЭС-1 на 346 МВт, который принесет платежи за мощность на сумму 10 млрд руб. в 2020 г. с очень высокой рентабельностью по EBITDA. Обращаем внимание, что новые мощности более эффективны и рентабельны.

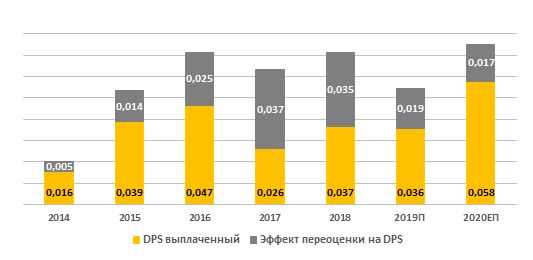

Объем списаний должен пойти на спад с 2020 г., с завершением проектов на Дальнем Востоке (остались ТЭЦ в г. Советская Гавань, с вводом в 3К 2020, и 4-й гидроагрегат Усть-Среднеканской ГЭС в 2023 г.). Следующая масштабная инвестпрограмма по модернизации мощностей предполагает механизм окупаемости. Ранее обесценения станций существенно ограничивал дивидендный потенциал акций:

Эффект переоценки ОС и форварда на дивиденды «РусГидро»

Введение долгосрочных тарифов для ТЭС на Дальнем Востоке с января 2021 г. должно улучшить операционную рентабельность дальневосточных активов. Данные решения предполагают возврат недополученной ранее тарифной выручки и сохранения экономии в тарифах. Новые 5-летние тарифные решения для дальневосточных ТЭС с 2021 г. позволят улучшить рентабельность активов. Средний тариф будет индексироваться не менее чем на уровень инфляции (но не выше +9,9%). Кроме того, потребление на Востоке, где генкомпания вводит новые мощности, растет опережающими темпами в отличие от остальных регионов. За первые 8 месяцев 2020 г. потребление в ОЭС Востока повысилось на 2,5% г/г, в то время как в остальных регионах упало на 1,1–5,65% в сравнении с прошлым годом.

Приватизация «РусГидро» остается в раскладе. В конце прошлого года «РусГидро», как мы и ожидали, не вошла в план на ближайшие три года, хотя нельзя исключать продажу непрофильных объектов эмитента или отдельных активов. В последние годы «РусГидро» была частым кандидатом на приватизацию, но одним из ограничивающих факторов выступала активная вовлеченность компании в программу развития на Дальнем Востоке. До сих пор строительство станций в ДФО было, своего рода, социальной нагрузкой и негативно влияло на прибыль, что ограничивало интерес фондов к покупке более-менее значимых пакетов акций.

Сейчас ситуация меняется в лучшую сторону. Программа модернизации ТЭС в ДФО, в которую вошли 4 объекта «РусГидро», будет проходить на условиях гарантированной окупаемости и станет точкой роста прибыли после ввода объектов в эксплуатацию. Добавим также, что с 2021 г. тарифы для ТЭС в Дальневосточном округе станут более рентабельными. Поэтому в перспективе идея приватизации становится все более жизнеспособной.

В будущем большее присутствие институциональных инвесторов будет способствовать оптимизации капитальных и операционных затрат.

Отметим также, что, помимо продажи доли правительства, на рынке окажется пакет акций, принадлежащий ВТБ. После истечения форвардного контракта «РусГидро» в 2025 г. не планирует выкупать и погашать акции, и этот пакет, как ожидается, будет продан стратегическому инвестору.

Наиболее вероятным сроком SPO акций мы видим 2025–2026 гг., когда компания завершит программу обновления мощностей, начнет получать повышенные платежи за мощность, и акции можно будет продать на наиболее выгодных условиях.

к содержанию ↑Стабильный плательщик дивидендов, несмотря на высокую инвестиционную программу.

Мы бы хотели отметить, что «РусГидро» ранее остальных публичных госкомпаний в энергогенерации — Интер РАО, ОГК-2, Мосэнерго, ТГК-1, перешла на повышенную норму выплат. В 2015 г. менеджмент решил направить на дивиденды 55% прибыли по МСФО, в сравнении с 25% в 2013–2014 гг., и за последние три года, 2016–2018 гг., акционеры получали 50% прибыли по МСФО.

В 2018 г. эмитент решил скорректировать дивидендную политику из-за списаний. Согласно новым правилам, дивидендные выплаты определяются как 50% прибыли по МСФО, но не менее среднего за последние 3 года объема. Данная схема расчета, которая будет действовать 3 года, позволит повысить прогнозируемость дивидендных выплат, а также снизить чувствительность к обесценениям.

Два ближайших дивиденда (DPS 2019 0,036 руб. и DPS 2020E 0,0585 руб.) предполагают совокупную доходность 13% на горизонте 9 мес.

Закрытие реестра по DPS 2019 состоится 10 октября. Текущая DY 4,9%.

«РусГидро»: история и прогноз по выплатам дивидендов

Источник: оценки ИК «ФИНАМ»

Оптимизация мощностей. Одновременно с программой модернизации ТЭС в ДФО «РусГидро» планирует вывести 1,6 ГВт тепловых мощностей. Выбытие старых нерентабельных мощностей позволит улучшить операционную рентабельность, топливный баланс и, соответственно, экологический профиль компании (ESG), который становится все более важным критерием для инвесторов.

Рост котировок приносит дополнительный доход. Чем выше курс акций HYDR, тем ниже величина форвардного обязательства перед ВТБ. В отчете P&L отрицательное изменение форварда отражается финансовым доходом.

Форвардный контракт продлен до 2025 г., ставка снижена на 50 б. п. Улучшение условий по ставке мы считаем позитивным моментом, хотя увеличение срока — неоднозначно, так как это продлит волатильность прибыли. Пролонгация могла быть связана с тем, что трудно будет найти покупателя на пакет из 13% акций перед началом нового инвестиционного цикла по модернизации мощностей. После завершения обновления мощностей можно будет намного выгодней продать пакет акций. Ожидания «РусГидро» выглядят оптимистично, что должно поддержать рост капитализации, и в этом случае отрицательная переоценка форварда станет дополнительной точкой роста.

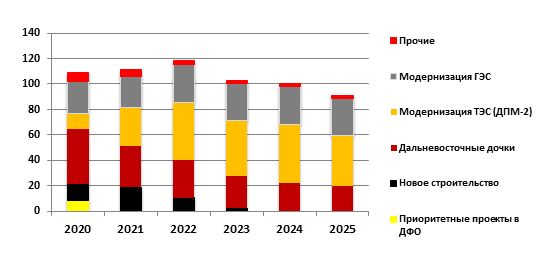

к содержанию ↑Инвестиционная программа

Инвестиционная программа в основном предполагает поддерживающие капитальные затраты по ГЭС, дальневосточным дочкам, и недавно компания включила в ИП программу модернизации ТЭС на Дальнем Востоке. Строительство приоритетных тепловых мощностей в ДФО, которое приносило убытки в P&L, практически завершено. В 2020 г. под эту статью аллоцировано лишь около 9 млрд руб. Всего программа капзтрат до 2025 г. включительно оценивается в 632 млрд руб. с НДС.

Инвестиционная программа «РусГидро» на 2020–2025 гг., млрд руб. с НДС

Программа модернизации ТЭС на Дальнем Востоке, или так называемый ДПМ-2, предполагает гарантированную окупаемость через повышенные платежи за мощность в течение 15 лет. В проект вошло 4 объекта «РусГидро».

Объекты «РусГидро», вошедшие в программу модернизации

| Объект | Мощность, МВт | Срок ввода |

| Якутская ГРЭС-2 | 154 | 31.дек.25 |

| Хабаровская ТЭС-4 | 328 | 31.дек.25 |

| Артемовская ТЭС | 420 | 31.дек.26 |

| Владивостокская ТЭС -2 | 367 | 31.дек.25 |

Источник: данные компании

Экономика проекта пока не полностью согласована с правительством. В частности, не определена норма доходности. В начале обсуждения циркулировала норма доходности 14% с привязкой к доходностям ОФЗ, потом около 12–12,5%. Мы обращаем внимание, что эти цифры озвучены до резкого снижения процентных ставок в РФ, поэтому на данном этапе мы закладываем 10%.

После ввода в эксплуатацию эти объекты станут мощной точкой роста прибыли и дивидендов. По нашим оценкам, суммарно модернизированные мощности принесут компании порядка 500 млрд руб. выручки.

к содержанию ↑Данные по фондовому рынку

Динамика цен акций. Акции «РусГидро» отличаются волатильностью, несмотря на защитный характер отрасли. Даунтренд от пиковых значений начала 2017 г. мы объясняем падением прибыли и дивидендов из-за отражения объемных списаний. В 2016 г. компания зафиксировала рекордную до сих пор годовую прибыль акционеров 40 млрд руб. и выплатила дивиденд 0,0466 руб. После этого эмитент терял инвесторов из-за снижения прибыли и дивидендов, допэмиссии, проблем с Загорской ГАЭС-2 и увеличения программы капитальных вложений.

Ребазированная динамика акций HYDR в сопоставлении с индексом МосБиржи и индексом электроэнергетики

Источник: данные компании

В 2019–2020 гг. акции HYDR отметились на многолетних минимумах 0,45–0,50 руб., демонстрируя отстающую динамику в сравнении с индексом МосБиржи и индексом электроэнергетики РФ.

С начала 2019 г. мы видим, что акции пытаются восстановиться, и поскольку в инвестиционном кейсе есть предпосылки для перемен к лучшему, то мы ожидаем притока инвесторов и повышения капитализации.

Историческая оценка компании по EV/EBITDA. Акции HYDR сейчас оцениваются дешевле собственных средних значений по EV/EBITDA LTM с 2015 г. примерно в среднем на 16% при медиане 4,2х и среднем значении коэффициента 4,3х.

Историческая динамика мультипликатора EV/EBITDA LTM c 2015 г.

Оценка

Для оценки справедливой стоимости акций «РусГидро» мы использовали DCF-модель c прогнозным периодом 22 года, до 2042 г. включительно, а также мультипликаторы.

Прогнозы и допущения для модели строились на отчетности МСФО 2014–2019 гг., 1П 2020, отраслевых тенденциях, инвестиционной программе эмитента, которая включает проект ДПМ-2 со сроком окупаемости 15 лет.

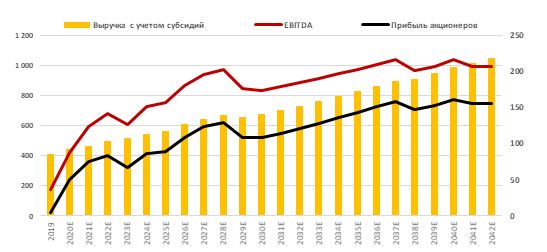

Прогнозы финансовых показателей и капитальных затрат

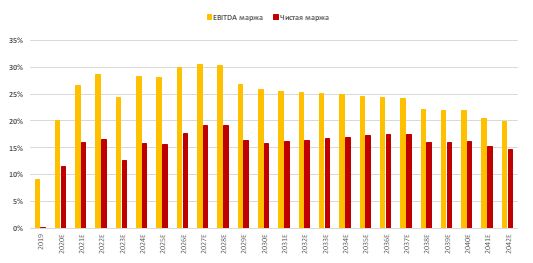

«РусГидро» выходит из тумана. С этого года мы ожидаем существенного улучшения показателей прибыли, рентабельности и денежного потока. По нашим оценкам, выручка в 2041 г. превысит 1 трлн руб., продемонстрировав к концу прогнозного периода среднегодовой темп роста CAGR в 4,7% и 4,2% с учетом субсидий. EBITDA может достичь в 2042 г. 207 млрд руб., что подразумевает CAGR 7,8%. Прибыль акционеров составит 156 млрд руб.

Прогноз по выручке, EBITDA и прибыли акционеров

Прогноз по рентабельности по EBITDA и прибыли

Источник: оценки ИК «ФИНАМ»

Ключевые драйверы роста

- Ввод объекта ДПМ Зарамагская ГЭС-1 в начале 2020 г. с годовой выручкой 10 млрд руб.

- Отсутствие значимых обесценений с 2021 г., разве что в 2023–2024 гг. можем увидеть списания по введенному 4-му энергоблоку Усть-Среднеканской ГЭС.

- С 2021 г. дальневосточные ТЭС получат долгосрочные тарифы, которые, по прогнозам, улучшат показатели рентабельности по региону.

- Финансовый доход от отрицательной переоценки форварда при условии роста капитализации.

- Повышенные платежи за мощность с 2026 года в рамках ДПМ-2.

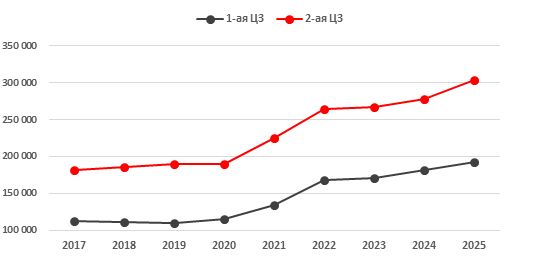

- В сегменте мощности (КОМ) ожидается быстрая индексация тарифов с 2021 г.:

Прогноз по тарифам на КОМ в 1- и 2-й ценовых зонах, руб./МВт в месяц

Некоторая стагнация показателей прибыли после 2028 г. обусловлена потенциальным окончанием дальневосточных субсидий, а также завершением срока ДПМ по Зарамагской ГЭС-1 примерно в начале 2030 г.

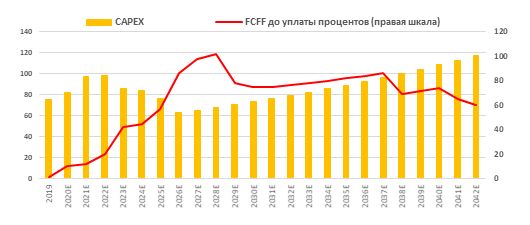

Восстановление свободного денежного потока уже с этого года, несмотря на сохранение высоких капитальных затрат.

У нас есть видение, что даже после завершения программы модернизации в 2026 г. капитальные затраты останутся высокими и будут наращиваться. Этому будут способствовать инфляция, поддерживающий CAPEX ГЭС и ТЭС, появление новых проектов на Дальнем Востоке, сроки развития которых вряд ли ограничатся 10–15 годами.

В интервью «Коммерсанту», в январе 2020 г., глава «РусГидро» Николай Шульгинов отметил, что в ДФО остаются территории, где наблюдается дефицит мощностей, в частности на юге Приморья.

Капитальные затраты в сравнении со свободным денежным потоком фирмы (FCFF), млрд руб.

Источник: оценки ИК «ФИНАМ»

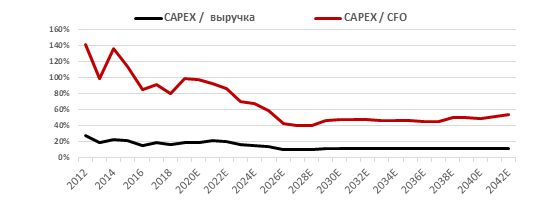

В абсолютных числах прогнозы по CAPEX, на первый взгляд, могут показаться слишком большими, но относительно выручки и операционного денежного потока нагрузка будет ниже, чем до 2020 г.

Капитальные затраты относительно выручки и операционного денежного потока

Источник: оценки ИК «ФИНАМ»

к содержанию ↑Оценка методом DCF

Для оценки по модели DCF были спрогнозированы денежные потоки до 2042 г. Мы применили средневзвешенную стоимость капитала (WACC) в размере 10,6% при требуемой доходности по акциям HYDR 14,0%. Мы сочли нужным включить в расчет риск-премию за санкции в размере 2%. И хотя «РусГидро» не попала под санкции, подобной угрозы пока нет в обозримом будущем, санкции неблагоприятно влияют на деловую активность в России в целом, на промышленность и ВВП, а соответственно, и на спрос на электроэнергию.

Наша 12-месячная целевая цена по DCF-модели для акций «РусГидро» составляет 1,14 руб. с потенциалом роста 56% без учета дивидендов.

| WACC | 10,6% | Норма доходности по акциям (рублевая) | 14,0% | |

| Капитализация, млн руб. | 320 681 | Целевая долгосрочная инфляция в России | 4,0% | |

| Курс акций, руб. | 0,73 | Целевая долгосрочная инфляция в США | 2,0% | |

| Количество акций, млн | 439 289 | Норма доходности по акциям (долларовая) | 11,8% | |

| Долг, балансовая стоимость, млн руб. | 214 843 | Безрисковая ставка (YTM RU евробонд) | 1,96% | |

| Капитал всего, млн руб. | 535 524 | Бета | 1,00 | |

| Доля собственного капитала | 60% | Премия за рыночный риск (ERP) | 7,8% | |

| Доля долга | 40% | ERP на рынке США | 6,50% | |

| Норма доходности по акциям | 14,0% | Кредитный спред с RU еврооблигациями | 1,3% | |

| Стоимость долга | 7,0% | YTM Russia 10 (евробонд) | 1,96% | |

| Налог на прибыль | 20,0% | YTM US 10 | 0,65% | |

| Риск-премия за санкции | 2,0% |

Источник: оценки ИК «ФИНАМ»

| Расчет целевой цены по целевому мультипликатору | Расчет целевой цены по методу Гордона (проверочное значение) | |||

| Приведенная стоимость ДП, млн руб. | 525 029 | Приведенная стоимость ДП, млн руб. | 525 029 | |

| Терминальный год | 2 042 | Терминальный год | 2 042 | |

| Целевой EV/EBITDA | 4,3х | FCFF терминального года, млн руб. | 59 998 | |

| EBITDA терминального года | 208 211 | Темп роста в постпрогнозный период | 3,0% | |

| Терминальная стоимость, млн руб. | 896 914 | Терминальная стоимость, млн руб. | 812 897 | |

| Приведенная терминальная стоимость, млн руб. | 94 529 | Приведенная терминальная стоимость, млн руб. | 85 674 | |

| Стоимость бизнеса, млн руб. | 619 557 | Стоимость бизнеса, млн руб. | 610 702 | |

| Чистый долг, млн руб. | (111 772) | Чистый долг, млн руб. | ( 111 772) | |

| Доля меньшинства, млн руб. | (6 073) | Доля меньшинства, млн руб. | ( 6 073) | |

| Целевая капитализация, млн руб. | 501 712 | Целевая капитализация, млн руб. | 492 857 | |

| Целевая цена 1 акции, руб. | 1,14 | Целевая цена 1 акции, руб. | 1,12 | |

Источник: оценки ИК «ФИНАМ»

Сравнительная оценка

При сравнительном подходе мы использовали 2 техники — оценку по мультипликаторам относительно аналогов и анализ по собственной дивидендной доходности.

Список аналогов

| Компания | MCap, млн $ | Р/Е 2020Е | EV/EBITDA 2020E | Р/D 2020Е |

| Российские аналоги | ||||

| РусГидро | 4 272 | 6,4 | 5,0 | 12,5 |

| Интер РАО | 7 474 | 7,2 | 2,9 | 24,2 |

| ТГК-1 | 589 | 5,2 | 3,3 | 11,7 |

| ОГК-2 | 1 082 | 6,6 | 3,8 | 13,1 |

| Юнипро | 2 289 | 11,3 | 6,7 | 12,4 |

| Энел Россия | 430 | 6,0 | 4,0 | 16,1 |

| Мосэнерго | 1 104 | 9,1 | 3,2 | 18,1 |

| Аналоги в развивающихся странах (EM) | ||||

| Companhia Paranaense de Energia | 3 220 | 7,9 | 5,9 | 23,3 |

| Centrais Eletricas Brasileiras | 10 980 | 8,0 | 6,5 | 27,6 |

| Companhia Energetica de Minas Gerais CEMIG | 3 077 | 10,4 | 6,4 | 28,7 |

| Guangdong Electric Power Development | 2 775 | NA | NA | NA |

| Gd Power Development | 5 900 | 13,7 | NA | 16,4 |

| China Yangtze Power | 63 320 | 19,1 | 13,4 | 28,6 |

| Huaneng Power International | 11 246 | 13,1 | 7,4 | 21,4 |

| China National Nuclear Power | 10 624 | 14,1 | 12,4 | 35,9 |

| Huadian Power International | 5 195 | 10,4 | 7,5 | 23,5 |

| Datang International Power Generation | 5 253 | 20,3 | 7,3 | 44,0 |

| CGN Power | 19 618 | 14,9 | 10,7 | 39,7 |

| CEZ | 11 019 | 11,6 | 5,4 | 13,4 |

| CLP Holdings | 24 629 | 16,6 | 10,6 | 24,2 |

| China Resources Power Holdings | 5 593 | 5,4 | 5,6 | 13,6 |

| NHPC | 2 952 | 8,0 | 7,8 | 13,3 |

| Korea Electric Power | 11 453 | 8,2 | 5,6 | 25,4 |

| Tenaga Nasional Bhd | 15 488 | 14,6 | 7,3 | 25,4 |

| PGE Polska Grupa Energetyczna | 3 027 | 13,8 | 4,1 | NA |

| Ratch Group | 2 630 | 13,1 | 25,0 | 23,2 |

| Аналоги в развитых странах (DM) | ||||

| Verbund AG | 9 432 | 29,4 | 8,2 | 65,9 |

| Fortum Oyj | 18 514 | 13,0 | 10,4 | 15,9 |

| Electricite de France SA | 33 194 | 19,8 | 4,9 | 45,5 |

| E.ON SE | 31 694 | 16,6 | 9,0 | 21,3 |

| A2A SpA | 4 627 | 13,2 | 6,7 | 16,2 |

| Enel SpA | 92 606 | 15,4 | 8,1 | 21,3 |

| EDP Energias de Portugal SA | 20 588 | 20,3 | 10,2 | 22,9 |

| Acciona SA | 6 743 | 26,3 | 10,0 | 37,6 |

| BKW AG | 5 642 | 23,1 | 9,0 | 47,0 |

| Exelon Corp. | 37 060 | 12,8 | 8,9 | 24,9 |

| Медиана по России | 6,6 | 3,8 | 13,1 | |

| Медиана по развивающимся странам | 13,1 | 7,3 | 24,2 | |

| Медиана по развитым странам | 18,2 | 9,0 | 23,9 | |

| Оценка HYDR (млн руб.): | ||||

| По российский аналогам | 330 939 | 212 157 | 337 191 | |

| По аналогам EM (с учетом стран. дисконта) | 429 361 | 341 894 | 404 592 | |

| По аналогам DM (с учетом стран. дисконта) | 596 102 | 434 316 | 398 927 | |

Источник: Reuters, оценки ИК «ФИНАМ»

Оценка по мультипликаторам включала аналоги — генкомпании из России (вес 70%), развивающихся стран (вес 20%) и развитых стран (вес 10%). И поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то к иностранным аналогам был применен страновой дисконт 35%.

По нашим оценкам, акции «РусГидро» по форвардным мультипликаторам вполне справедливо оценены рынком. Целевая цена — 0,76 руб., что на 4% выше текущего курса 0,73 руб.

Анализ доходности по собственной целевой дивидендной доходности (DY). Медианная дивидендная доходность на дату закрытия реестра по DPS за 2015–2018 гг. составляла 5,8%, но после снижения процентных ставок мы сделали допущение о целевой DY для HYDR 5,0%. Целевая цена, таким образом, составляет 1,17 руб. при прогнозном дивиденде за 2020 г. 0,058 руб. и целевой DY 5%.

Усредненная целевая цена при сравнительном подходе — 0,97 руб. с потенциалом 32% к текущей цене. Полная доходность с учетом двух дивидендов (0,0362 руб. за 2019 г. и 0,058 руб. за 2020 г.) может составить 45%.

Итоговая оценка

При определении целевой цены мы в большей степени ориентировались на оценку по DCF, присвоив ей вес 70%, и мультипликаторам, соответственно, 30%. Взвешенная целевая цена на 12 мес. 1,09 руб. подразумевает потенциальную доходность 49% без учета дивидендных платежей.

| Метод | Вес | Таргет |

| DCF | 70% | 1,14 |

| Multi | 30% | 0,97 |

| Взвешенная целевая цена | 1,09 | |

| Текущая цена, руб. | 0,73 | |

| Потенциал | 49% |

Источник: расчет ГК «ФИНАМ»

Добавить комментарий