| ПАО «Татнефть» | TATN | TATNP |

| Рекомендация | Держать | Держать |

| Целевая цена | 542,4 ₽ | 514,4 ₽ |

| Текущая цена | 559,4 ₽ | 538,0 ₽ |

| Потенциал | -3,0% | -4,4% |

| ISIN | RU0009033591 | RU0006944147 |

Инвестиционная идея

| Основные показатели акций | |||||||

| Код в торговой системе | TATN, TATNP | ||||||

| Рыночная капитализация, млн $ | 17 773 | ||||||

| Стоимость компании (EV), млн $ | 18 831 | ||||||

| Кол-во обыкн. акций | 2 178 690 700 | ||||||

| Free float | 32% | ||||||

| Кол-во привилег. акций | 147 508 500 | ||||||

| Free float | 100% | ||||||

| Мультипликаторы | |||||||

| P/S | 1,41 | ||||||

| P/E | 8,00 | ||||||

| EV/EBITDA | 4,65 | ||||||

| NET DEBT/EBITDA | 0,12 | ||||||

| Рентабельность EBITDA | 24,7% | ||||||

| Финансовые показатели, млрд руб. | |||||||

| Показатель | 3М20 | 3М19 | Изм. | ||||

| Выручка | 198,3 | 227,3 | -12,8% | ||||

| EBITDA | 37,7 | 87,4 | -56,9% | ||||

| Чистая прибыль | 25,3 | 60,2 | -58,0% | ||||

| Чистый долг | 21,7 | -23,9 | |||||

Отказ от выплаты итоговых дивидендов за 2019 г. был ошибкой, повлиявшей на стоимость акций «Татнефти». Компания намерена вскоре вернуться к выплате промежуточных дивидендов, что может поддержать котировки. Однако на фоне падения прибыли это уже не будет иметь такого большого значения, как раньше.

Группа «Татнефть» входит в число крупнейших вертикально интегрированных нефтяных компаний России. Около 60% добываемой группой нефти продается на экспорт.

Добывая в основном тяжелую и вязкую нефть на старых месторождениях, компания более других вынуждена сокращать объемы добычи, а также нести дополнительные затраты на консервацию скважин, чтобы сохранить их работоспособность в будущем.

«Татнефть» расширяет переработку на предприятиях «ТАНЕКО», объемы которой выросли уже в текущем году более чем на четверть к показателям годовой давности. Сеть АЗС «Татнефть» выросла до 727 станций.

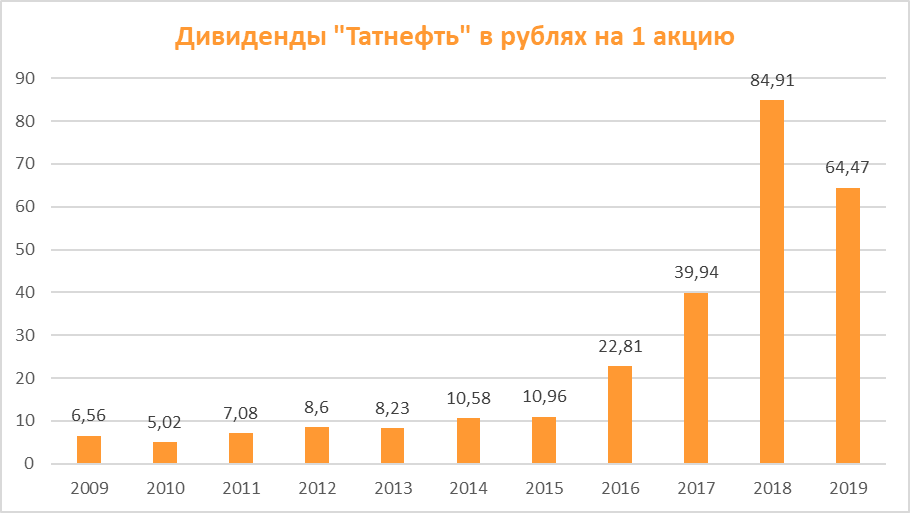

В прошлом году «Татнефть» пересмотрела дивидендную политику, подняв минимальную величину дивидендов до 50% от чистой прибыли.

По основным мультипликаторам «Татнефть» совсем не выглядит недооцененной по сравнению с сопоставимыми компаниями, что, на наш взгляд, ограничивает возможности для роста ее акций.

С учетом всех факторов мы сохраняем нейтральную рекомендацию «Держать» по обыкновенным и привилегированным акциям «Татнефти».

к содержанию ↑Краткое описание эмитента

ПАО «Татнефть» им. В. Д. Шашина и его дочерние общества (в совокупности — группа «Татнефть») входят в число крупнейших вертикально интегрированных нефтяных компаний России. Предприятия группы занимаются разведкой, добычей и продажей нефти, производством нефтепродуктов и реализацией нефтепродуктов. С конца 2016 г. в составе группы интегрируется еще и банковский сегмент, который включает в себя ПАО «Банк ЗЕНИТ» и его дочерние предприятия.

Добыча нефти и газа, нефтеперерабатывающее производство группы «Татнефть» в основном сосредоточены в Республике Татарстан. За ее пределами «Татнефть» ведет бурение в Самарской, Ульяновской, Оренбургской областях и в Республике Калмыкии. Ввиду относительной выработанности основных добывающих месторождений «Татнефти» значительная часть нефти добывается с использованием различных технологий повышения нефтеотдачи пластов.

Около 60% добываемой группой нефти продается на экспорт. Порядка 70% экспорта нефти идет посредством управляемой «Транснефтью» системой трубопроводов «Дружба».

В 2019 г. предприятиями группы «Татнефть» добыто 29 798 тыс. тонн нефти, что на 0,9% больше, чем в 2018 г. За январь — июль 2020 г. добыча упала на 12,3% и составила 15 286 тыс. тонн. Компании приходится сокращать добычу в рамках ОПЕК+ больше других нефтяников из-за большой доли «тяжелой» сернистой нефти: в июле добыча «Татнефти» снизилась на 22,2%, в то время как в среднем по России, с учетом газового конденсата, исключенного из условий сделки с ОПЕК, снижение составило 16,2%.

В 2019 г. предприятиями группы «Татнефть» добыто 29 798 тыс. тонн нефти, что на 0,9% больше, чем в 2018 г. За январь — июль 2020 г. добыча упала на 12,3% и составила 15 286 тыс. тонн. Компании приходится сокращать добычу в рамках ОПЕК+ больше других нефтяников из-за большой доли «тяжелой» сернистой нефти: в июле добыча «Татнефти» снизилась на 22,2%, в то время как в среднем по России, с учетом газового конденсата, исключенного из условий сделки с ОПЕК, снижение составило 16,2%.

Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» в 2019 г. произведено 10 097,6 тыс. тонн нефтепродуктов, рост год к году составил 9,5%. За 7 месяцев 2020 г. компания увеличила выпуск нефтепродуктов в годовом сравнении на 26,8% — до 6 840,0 тыс. тонн.

По состоянию на май 2020 г. сеть автозаправочных станций «Татнефть» насчитывала 727 станций, в том числе 616 в Российской Федерации, 18 — в Беларуси, 91 — на Украине и 2 — в Узбекистане.

По данным Московской биржи, в свободном обращении находится 32% обыкновенных и 100% привилегированных акций компании. Депозитарные расписки «Татнефти» (28,5% обыкновенных акций) включены в листинг London Stock Exchange и торгуются в системе Xetra, входящей в группу компаний Deutsche Börse. Почти 36% голосующих акций «Татнефти» контролируется правительством Республики Татарстан, которое также является держателем «золотой акции», что дает ему право налагать вето на определенные важные решения.

к содержанию ↑Финансовые результаты

Согласно консолидированной отчетности по МСФО за 2019 г., «Татнефть» в прошлом году увеличила выручку от реализации по небанковской деятельности на 2,4%, до 932,3 млрд руб. Из-за роста затрат показатель EBITDA снизился год к году на 1,1%, до 290,8 млрд руб. Чистая прибыль акционеров снизилась на 9,2% и составила 192,3 млрд руб.

В первом квартале 2020 г. на фоне снижения нефтяных цен выручка «Татнефти» по МСФО сократилась на 12,8% к I кв. 2019 г. и составила 198,3 млрд руб. Показатель EBITDA снизился на 56,8%, до 37,7 млрд руб. Прибыль упала на 59,0%, до 25,3 млрд руб. Долговая нагрузка остается невысокой, хотя компания и увеличила заимствования. Значение чистого долга вышло из отрицательной зоны, но по отношению к EBITDA остается на низком уровне.

Консолидированная отчетность за полугодие ожидается позднее. Как видно из «Отчета о прибылях и убытках» по РСБУ за 6 месяцев 2020 г., выручка в годовом сравнении снизилась на 14,0%, до 343,8 млрд руб. При этом себестоимость увеличилась на 12,8%, что может быть связано с ростом затрат на консервацию скважин. Прибыль от продаж сократилась на 65,4%, до 46,4 млрд руб. Чистая прибыль упала в 4 раза, до 23,1 млрд руб.

Ниже представлен наш прогноз основных финансовых показателей ПАО «Татнефть» на 2021 г.

| Показатель, млн $ | 2019 | 2020П | 2021П |

| Выручка | 14 428 | 9 430 | 11 904 |

| EBITDA | 4 500 | 2 334 | 3 684 |

| Чистая прибыль | 2 975 | 1 465 | 2 111 |

| Рентабельность по EBITDA | 31,19% | 24,75% | 30,95% |

| Рентабельность по чистой прибыли | 20,62% | 15,54% | 17,74% |

Дивиденды

В 2019 г. совет директоров «Татнефти» утвердил изменения в дивидендную политику компании, узаконив принятую с 2016 г. практику выплаты повышенных дивидендов. Было решено направлять на эти цели не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того, какая из них является большей. Компания платила промежуточные и итоговые дивиденды несколько раз в год, причем одинаковые для обыкновенных и привилегированных акций.

По итогам 2018 г. «Татнефть» в совокупности направила на дивиденды 100% чистой прибыли по РСБУ, или 197,5 млрд руб. На каждую акцию пришлось в итоге по 84,91 руб. Дивидендная доходность акций «Татнефти» оказалась в числе самых высоких на рынке.

По итогам 6 месяцев 2019 г. акционеры получили по 40,11 руб. на каждую акцию, по итогам 9 месяцев — еще по 24,36 руб. Однако, вопреки ожиданиям акционеров и прежним заверениям руководства, «Татнефть» оказалась в числе немногих компаний, отказавшихся из-за кризиса от выплаты итоговых дивидендов по обыкновенным акциям. По привилегированным акциям выплатили итоговые дивиденды в символическом размере — 1 руб. на каждую. В 2020 г. «Татнефть» рассчитывает вернуться к выплате промежуточных дивидендов. Этот вопрос будет рассмотрен советом директоров 17 августа.

Сравнительные коэффициенты

Для сравнения мы использовали показатели компаний отрасли, сопоставимых по капитализации и производственным параметрам.

| Компания | Страна | Кап-я, млн $ | EV, млн $ | EV/S 2020П/2021П | EV/EBITDA 2020П/2021П | P/E 2020П/2021П | Ч. долг /EBITDA | |||

| Татнефть | РФ | 17 773 | 18 831 | 2,00 | 1,52 | 8,07 | 4,90 | 12,13 | 8,42 | 0,12 |

| Компании для сравнения | ||||||||||

| Eni SpA | Италия | 35 843 | 56 285 | 0,92 | 0,75 | 4,74 | 3,74 | -35,48 | 24,92 | 1,72 |

| Ecopetrol SA | Колумбия | 25 167 | 35 405 | 2,67 | 2,24 | 7,13 | 5,80 | 29,49 | 10,72 | 2,06 |

| Canadian Natural Resources, Ltd. | Канада | 22 092 | 38 258 | 3,30 | 2,68 | 10,56 | 6,63 | -23,00 | 91,35 | 4,46 |

| Woodside Petroleum, Ltd. | Австралия | 14 113 | 16 180 | 4,65 | 4,46 | 6,20 | 5,85 | 32,88 | 21,73 | 0,79 |

| Repsol SA | Испания | 13 575 | 24 008 | 0,63 | 0,52 | 4,91 | 3,59 | 21,53 | 7,83 | 2,13 |

| OMV AG | Австрия | 11 183 | 19 126 | 0,98 | 0,76 | 4,35 | 3,22 | 13,80 | 7,65 | 1,80 |

| Медиана | 1,49 | 2,17 | 3,53 | 5,23 | 6,75 | 10,84 | 0,90 | |||

Оценка

Добывая в основном тяжелую и вязкую нефть на старых месторождениях, компания более других вынуждена сокращать объемы добычи, а также нести дополнительные затраты на консервацию скважин, чтобы сохранить их работоспособность в будущем.

По основным мультипликаторам «Татнефть» совсем не выглядит недооцененной по сравнению с сопоставимыми компаниями, что, на наш взгляд, ограничивает возможности для роста ее акций. При этом, несмотря на рост долговой нагрузки, показатель чистого долга по отношению к EBITDA остается на комфортно низком уровне.

Отказ от выплаты итоговых дивидендов за 2019 г. был ошибкой, повлиявшей на стоимость акций «Татнефти». Компания намерена вернуться к выплате промежуточных дивидендов, что может поддержать котировки. Однако на фоне падения прибыли это не будет иметь такого большого значения, как раньше.

| Прогнозная EBITDA на 2021 г., млн $ | 3 684 |

| Целевой уровень EV/EBITDA | 4,77 |

| Оценка по EV/EBITDA, млн $ | 17 217 |

| На обыкновенную акцию, $ | 7,4 |

| На привилегированную акцию, $ | 7,0 |

Прогнозная стоимость ПАО «Татнефть» им. В. Д. Шашина по прогнозному мультипликатору EV/EBITDA на 2021 г. составляет $ 17 217 млн. Целевая цена акций находится на уровне $ 7,4, или 542,4 руб. по обыкновенным, и $ 7,0, или 514,4 руб. по привилегированным акциям. В связи с этим мы сохраняем нейтральное отношение к акциям «Татнефти» и рекомендацию «Держать».

к содержанию ↑Технический анализ

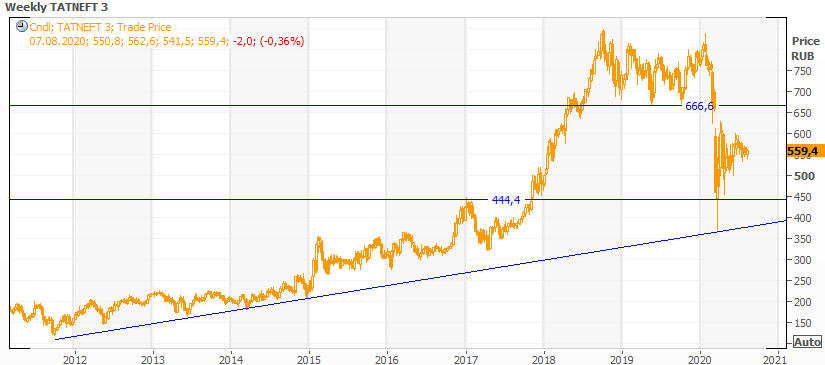

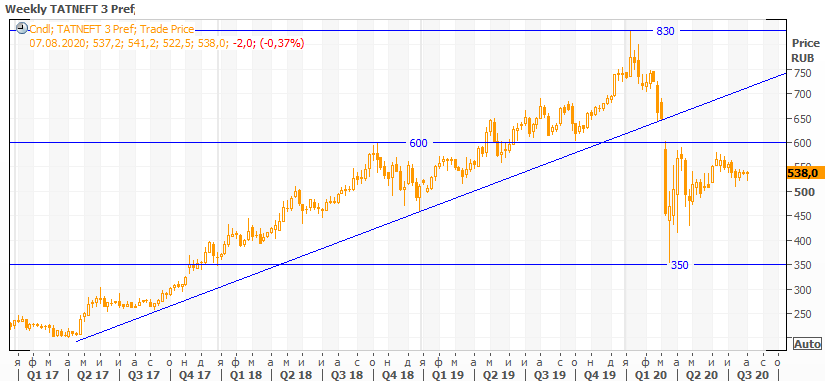

В прошлом году привилегированные акции «Татнефти» продолжили рост, прибавив 40,6% против роста индекса МосБиржи на 28,6%. Обыкновенные акции «Татнефти» торговались в боковом диапазоне и в итоге выросли менее чем на 3%. С начала 2020 г. акции обоих видов теряют 26,5%, в то время как индекс МосБиржи практически отыграл весеннее падение и сейчас лишь на 2,4% ниже начала года.

На недельном графике обыкновенных акций «Татнефти» мы видим выход из консолидации вниз и падение до линии долгосрочного тренда с последующим отскоком.

На графике привилегированных акций виден отчетливо слом среднесрочного восходящего тренда и обвал с незакрытым гэпом.

Источники: Thomson Reuters, Московская биржа, ИК «ФИНАМ»

Добавить комментарий