| ПАО «Татнефть» | TATN | TATNP | ||

| Рекомендация | Держать | Держать | ||

| Целевая цена: | 795,7 ₽ | 610,1 ₽ | ||

| Текущая цена: | 754,2 ₽ | 574,5 ₽ | ||

| Потенциал роста: | 5,5% | 6,2% | ||

| ISIN: | RU0009033591 | RU0006944147 |

Инвестиционная идея

Капитализация «Татнефти» превышает рыночную стоимость «Сургутнефтегаза» и даже «Газпром нефти», при том, что ее добыча остается меньше в два и три раза соответственно. Котировки поддерживает щедрая дивидендная политика компании.

- Благодаря росту экспортных цен во 2 и 3 кварталах 2018 года, ослаблению курса рубля и увеличению объемов и стоимости продукции НПЗ, «Татнефть» по итогам года сумела значительно нарастить финансовые показатели.

- В прошлом году «Татнефть» пересмотрела дивидендную политику, подняв минимальную величину дивидендов до 50% от чистой прибыли.

- Новая «Стратегия развития Группы «Татнефть» до 2030 г.» предполагает рост объемов добычи нефти на треть от текущего уровня при 100% восполнении запасов. Однако, достижимость этих целей вызывает сомнения ввиду ограниченной ресурсной базы.

- Благодаря росту рыночной капитализации, по мультипликатору EV/EBITDA «Татнефть» достигла среднеотраслевых значений, и поэтому мы считаем, что возможности дальнейшего роста акций компании ограничены

- 36% голосующих акций «Татнефти» контролируется правительством Республики Татарстан, которое также является держателем «золотой акции» с правом вето при принятии стратегических решений.

С учетом всех факторов мы сохраняем рекомендацию «Держать» по обыкновенным и привилегированным акциям «Татнефти».

Основные показатели акций | |||

| Код в торговой системе | TATN, TATNP | ||

| Рыночная капитализация | 26 418 | ||

| Стоимость компании (EV) | 25 692 | ||

| Кол-во обыкн. акций | 2 178 690 700 | ||

| Free float | 32% | ||

| Кол-во привилег. акций | 147 508 500 | ||

| Free float | 100% | ||

| Мультипликаторы | |||

| P/S | 1,85 | ||

| P/E | 7,90 | ||

| EV/EBITDA | 5,18 | ||

| NET DEBT/EBITDA | -0,16 | ||

| Рентабельность EBITDA | 32,29% | ||

| Финансовые показатели, млрд руб. | |||

| 2018 | 2017 | Изм. | |

| Выручка | 910,5 | 681,2 | 33,67% |

| EBITDA | 294,0 | 185,3 | 58,66% |

| Чистая прибыль | 211,8 | 123,1 | 72,01% |

| Чистый долг | -50,5 | 4,0 | — |

Краткое описание эмитента

ПАО «Татнефть» им. В. Д. Шашина и его дочерние общества (в совокупности – Группа «Татнефть») входит в число крупнейших вертикально интегрированных нефтяных компаний России. Предприятия Группы занимаются исследованием и разработкой нефтяных месторождений, добычей нефти, производством нефтепродуктов и дальнейшей реализацией нефти и нефтепродуктов. С конца 2016 года в составе Группы интегрируется еще и банковский сегмент, который включает в себя ПАО «Банк ЗЕНИТ» и его дочерние предприятия.

Добыча нефти и газа, нефтеперерабатывающее производство Группы «Татнефти» в основном сосредоточены в Республике Татарстан. За пределами РТ «Татнефть» ведет бурение в Самарской, Ульяновской, Оренбургской областях и в Республике Калмыкия. Ввиду относительной выработанности основных добывающих месторождений «Татнефти» значительная часть нефти добывается с использованием различных технологий повышения нефтеотдачи пластов.

За 2018 год предприятиями Группы «Татнефть» добыто 29 534 тыс. т. нефти, что на 2,1% больше 2017 года. Более 60% продаваемой нефти поставляется на экспорт через трубопроводную систему «Транснефти». Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» произведено 8 917,7 тыс. т нефтепродуктов, рост год к году на 5,4%. Сеть фирменных АЗС «Татнефть» насчитывает 711 станций, в том числе 602 в Российской Федерации и 109 – за ее пределами (Беларусь и Украина).

В сентябре 2018 года Совет директоров утвердил цели Стратегии развития Группы «Татнефть» до 2030 года, согласно которым предполагается на 1/3 увеличить объемы добычи нефти при 100% восполнении запасов, почти удвоить переработку и на 1/3 увеличить капитализацию компании.

По данным Московской биржи, в свободном обращении находится 32% обыкновенных и 100% привилегированных акций компании. Депозитарные расписки «Татнефти» (28,5% обыкновенных акций) включены в листинг London Stock Exchange и торгуются в системе Xetra, входящей в группу компаний Deutsche Börse.

Почти 36% голосующих акций «Татнефти» контролируется правительством Республики Татарстан, которое также является держателем «золотой акции», что дает ему право налагать вето на определенные важные решения.

к содержанию ↑Финансовые результаты «Татнефти»

Благоприятная рыночная конъюнктура – высокие цены на нефть, ослабление рубля и рост цен на нефтепродукты – сработала на руку компании. По данным итоговой консолидированной отчетности «Татнефти» по МСФО выручка от реализации и прочие доходы от небанковской деятельности в 2018 году составила 910 534 млн рублей, что на 33,7% больше прошлого года. Показатель EBITDA увеличился на 58,7% до 294 010 млн рублей. Рентабельность по EBITDA за период составила 32,3%.

Чистая прибыль акционеров выросла на 72,0% и составила 211 812 млн рублей. Свободный денежный поток вырос на 40,4% до 147 811 млн рублей. Показатель чистого долга «Татнефти» обосновался в отрицательной области, и по состоянию на 31.12.2018 г. был равен минус 50 452 млн рублей.

Ниже представлен наш прогноз основных финансовых показателей ПАО «Татнефть» на 2019 г.

| $ млн | 2017 | 2018 | 2019П |

| Выручка | 11 684 | 14 470 | 14 580 |

| EBITDA | 3 179 | 4 672 | 4 785 |

| Чистая прибыль | 2 112 | 3 366 | 3 395 |

| Рентабельность по EBITDA | 27,20% | 32,29% | 32,82% |

| Рентабельность по чистой прибыли | 18,08% | 23,26% | 23,28% |

Дивиденды «Татнефти»

«Татнефть» традиционно платит одинаковые дивиденды как по обыкновенным, так и по привилегированным акциям. 30 января 2018 года Совет директоров «Татнефти» утвердил изменения в дивидендную политику компании, узаконив принятую с 2016 года практику выплаты повышенных дивидендов. Теперь на дивиденды будут направлять не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того, какая из них является большей.

По итогам первой половины 2018 года «Татнефть» выплатила промежуточные дивиденды в размере 30,27 рублей на одну акцию. Мы предварительно рассчитали размер дивидендов за год исходя из 50% прибыли по МСФО (она больше, чем по РСБУ). Минимум, что могут получить акционеры за 2018 год, 45,52 рубля на акцию (всего, без вычета промежуточных дивидендов). Но, учитывая заинтересованность руководства компании в поддержании ее стоимости, может быть и больше. Совет директоров будет рассматривать этот вопрос в конце апреля.

к содержанию ↑Сравнительные коэффициенты

Для сравнения мы использовали показатели компаний отрасли, сопоставимых по капитализации и производственным параметрам.

| Компания | Страна | Кап-я, | EV, | EV/S | EV/EBITDA | P/E | Ч. долг/ | |||

| $ млн | $ млн | 2018 | 2019П | 2018 | 2019П | 2018 | 2019П | EBITDA | ||

| Татнефть | РФ | 26 418 | 25 692 | 1,78 | 1,67 | 5,50 | 5,08 | 7,85 | 7,78 | -0,16 |

| Компании для сравнения | ||||||||||

| Ecopetrol SA | Colombia | 45 238 | 54 102 | 2,50 | 2,50 | 5,71 | 5,73 | 12,26 | 12,27 | 0,94 |

| Canadian Natural Resources Ltd | Canada | 33 378 | 48 282 | 3,08 | 3,20 | 7,75 | 7,01 | 13,72 | 20,42 | 2,39 |

| Repsol SA | Spain | 26 713 | 19 381 | 0,35 | 0,59 | 2,25 | 4,02 | 10,06 | 9,30 | -0,85 |

| Woodside Petroleum Ltd | Australia | 22 961 | 25 358 | 4,84 | 4,98 | 6,65 | 6,38 | 16,22 | 14,89 | 0,63 |

| Continental Resources Inc | United States | 16 233 | 21 718 | 4,61 | 4,72 | 5,99 | 6,47 | 15,22 | 21,50 | 1,51 |

| OMV AG | Austria | 17 768 | 20 041 | 0,77 | 0,77 | 3,24 | 3,37 | 9,88 | 9,53 | 0,37 |

| Медиана | 2,79 | 2,85 | 5,85 | 6,05 | 12,99 | 13,58 | 0,78 | |||

Оценка

Из-за значительного роста стоимости акций капитализация «Татнефти» достигала 1,8 трлн рублей, и сейчас составляет 1,67. Она превышает рыночную стоимость «Сургутнефтегаза» (1,22 трлн руб.) и даже «Газпром нефти» (1,54 трлн руб.). При этом добыча и переработка «Татнефти» остается на уровне более чем в два раза ниже, чем у «Сургутнефтегаза», и более чем в три раза, чем у «Газпром нефти».

В связи с ростом рыночной капитализации по мультипликатору EV/EBITDA «Татнефть» достигла среднеотраслевых значений. В связи с этим, несмотря на низкую долговую нагрузку (отрицательное значение чистого долга) на наш взгляд, возможности дальнейшего роста акций компании ограничены.

Несмотря на большой free float по акциям компании, ПАО «Татнефть» полностью контролируется правительством Республики Татарстан, которому принадлежит «золотая акция», дающая право вето при принятии стратегических решений. Этот фактор мы учли при оценке компании. Рассчитывая целевую стоимость «Татнефти» по прогнозному мультипликатору EV/EBITDA на 2019 год, мы применили дисконт в размере 10%.

| Прогнозная EBITDA на 2019 г., $ млн | 4 785 |

| Целевой уровень EV/EBITDA | 6,05 |

| Оценка по EV/EBITDA, $ млн | 30 992 |

| Дисконт | 10% |

| Итоговая оценка, $ млн | 27 893 |

| На обыкновенную акцию, $ | 12,2 |

| На привилегированную акцию, $ | 9,3 |

Наша итоговая прогнозная стоимость ПАО «Татнефть» им. В. Д. Шашина составляет $27 893 млн. Целевая цена акций находится на уровне $12,2 или 795,7 рублей по обыкновенным и $9,3 или 610,1 рублей по привилегированным акциям. Ориентиры расположены не лишком далеко от текущих значений, в связи с чем мы сохраняем рекомендацию «Держать» по акциям «Татнефти».

к содержанию ↑Технический анализ

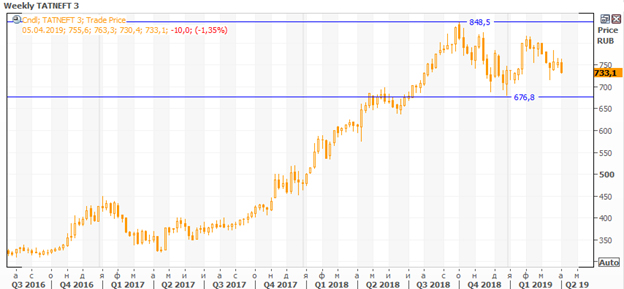

В прошлом году акции «Татнефти» продолжили ралли, и только в 4 квартале перешли в фазу консолидации. Всего за 2018 год капитализация «Татнефти» выросла в полтора раза, обыкновенные акции подорожали на 54,1%, привилегированные – на 43,0%. С начала 2019 года к настоящему моменту обыкновенные акции прибавляют 2,2%, а привилегированные растут на 10,1% на фоне роста индекса МосБиржи на 8,1%.

На недельном графике обыкновенных акций «Татнефти» мы видим консолидацию в диапазоне 670-850 с возможным сужением амплитуды колебаний. Пока фигура не завершена выходом за пределы диапазона, она может нести в себе признаки как разворота, так и продолжения тенденции.

Источники: Thomson Reuters, Московская биржа, ИК «ФИНАМ»

Источник анализа: ФИНАМ.

Добавить комментарий