| ТГК-1 | |

| Рекомендация | Покупать |

| Целевая цена | 0,0122 руб. |

| Текущая цена | 0,0087 руб. |

| Потенциал роста | 41% |

Инвестиционная идея

ТГК-1 – ведущий производитель электроэнергии и тепла в Северо-Западном регионе. Установленная мощность электрогенерации – 7 ГВт, из которых 43% приходится на ГЭС. Тепловая установленная мощность – 14,5 тыс. Гкал/час. Контрольный пакет – 51,79%, принадлежит Газпромэнергохолдингу. Выручка в 2017 г. составила 87,4 млрд руб., EBITDA – 20,4 млрд руб.

Мы подтверждаем по акциям ТГК-1 рекомендацию «покупать» и целевую цену 0,0122 руб. Потенциал роста 41% в перспективе 12 мес.

- Чистая прибыль акционеров по итогам 9 мес. выросла на 27%, до 8,3 млрд.руб., чистый долг сократился на 40%, до 10,6 млрд.руб. или 0,52х EBITDA.

- По итогам года мы ожидаем прогресса по прибыли на 24% — до 9,4 млрд.руб. благодаря росту выработки, средних цен на э/э, а также снижению процентных расходов на фоне погашения долга.

- Денежный поток 2018П по нашим оценкам составит 6,7 млрд.руб., и, хотя приоритетным направлением распределения средств будут оставаться инвестиционная программа и делеверидж, дивидендные выплаты могут стать рекордными за счет роста прибыли.

- Наш прогнозный дивиденд 2018П 0,063 коп. (+29% г/г) на акцию при норме выплат на уровне 25% прибыли по МСФО. Ожидаемая дивидендная доходность 7,3%, что выше среднего уровня по российской генерации 6,4%.

- Акции торгуются со значительным дисконтом (~40%) по отношению к аналогам по форвардным мультипликаторам. Текущая оценка по P/E предполагает 3,6х годовых прибылей за 2018П и 2019П при медиане по российской генерации 5,2х и 5,3х соответственно. При этом мы не видим существенных минусов в кейсе TGKA, которые бы могли объяснить подобную разницу в оценке. Текущие уровни мы считаем привлекательными для инвесторов.

| Основные показатели акций | ||||

| Тикер | TGKA | |||

| ISIN | RU000A0JNUD0 | |||

| Рыночная капитализация | 33,4 млрд руб. | |||

| Кол-во обыкн. акций | 3 854 млрд | |||

| Free float | 19% | |||

| Мультипликаторы | ||||

| P/E LTM | 3,6 | |||

| P/E 2018Е | 3,6 | |||

| P/B LFI | 0,3 | |||

| P/S LTM | 0,4 | |||

| EV/EBITDA LTM | 1,5 | |||

| Финансовые показатели, млрд руб. | ||||

| 2016 | 2017 | 2018П | ||

| Выручка | 78,9 | 87,4 | 92,1 | |

| EBITDA | 16,3 | 20,4 | 21,4 | |

| Чистая прибыль | 5,4 | 7,6 | 9,4 | |

| Финансовые коэффициенты | ||||

| 2016 | 2017 | |||

| Маржа EBITDA | 20,6% | 23,4% | ||

| Чистая маржа | 6,8% | 8,7% | ||

| ROE | 5,4% | 7,3% | ||

| Долг/ собств. капитал | 0,27 | 0,23 | ||

Краткое описание эмитента

ТГК-1 является ведущим производителем электрической и тепловой энергии в Северо-Западном регионе, объединяющий 53 электростанции. Суммарная установленная электрическая мощность составляет 7 ГВт, из которых 3ГВт – гидрогенерация. Установленная тепловая мощность – 14,5 тыс. Гкал/час. Продажа тепла формирует около 43% выручки, поставки электроэнергии и мощности ~55% продаж. Основной рынок сбыта электроэнергии – Россия, но частично она также экспортируется в Финляндию и Норвегию. Главной статьей операционных расходов является топливо, около 42%. Основное топливо – газ (~90%).

Структура капитала. Контрольный пакет акций, 51,79%, находится у Газпромэнергохолдинга. У Fortum Power и Heat Oy 29,45% акций. Free-float – 19%.

к содержанию ↑Финансовые показатели ТГК-1

- Компания отчиталась о снижении прибыли акционеров в 3-м квартале на 41% до 0,5 млрд.руб. и EBITDA на 21% г/г до 2,9 млрд.руб. Ключевым фактором выступило сокращение выработки электроэнергии и тепла на 11% и 11% соответственно. Выручка в 3К 2018 составила 15,6 млрд.руб. (+0,6% г/г), операционные расходы повысились в 3К18 примерно на уровне инфляции (+4,5%).

- 3-й квартал сезонно слабый, с начала года компания показала рост EBITDA на 0,7%, чистой прибыли на 27% соответственно. Опережающее повышение чистой прибыли было обеспечено сокращением финансовых расходов почти в 2х раза и снижением налога на прибыль на 33% (эффективная налоговая ставка составила 14% в сравнении с 23% в прошлом году). Производственный отчет за 9 мес. в целом положительный: выработка э/э суммарно за три квартала увеличилась на 3,2%, генерация тепловой энергии снизилась на 0,8% относительно прошлого года. Средняя цена на электроэнергию повысилась на 5,1% г/г, цены на новую мощность снизились на 0,1% и на 0,3% на старую на фоне уменьшения доходности по гособлигациям.

- Кредитные метрики улучшились, и сейчас долговая нагрузка компании находится на невысоком уровне. Компания существенно снизила долг с начала года (-43%). Чистый долг составил 10,6 млрд.руб. или 0,52х EBITDA (0,87х на конец 4К 2017).

Основные финансовые показатели

| млн руб., если не указано иное | 3К 2018 | 3К 2017 | Изм., % | 9м 2018 | 9м 2017 | Изм., % |

| Выручка | 15 581 | 15 485 | 0,6% | 63 494 | 60 176 | 5,5% |

| Электроэнергия | 7 212 | 7 184 | 0,4% | 23 944 | 21 966 | 9,0% |

| Мощность | 4 433 | 4 418 | 0,3% | 14 459 | 13 777 | 4,9% |

| Тепло | 3 589 | 3 594 | -0,1% | 24 310 | 23 750 | 2,4% |

| Прочие доходы | 346 | 289 | 19,8% | 781 | 683 | 14,3% |

| EBITDA | 2 855 | 3 630 | -21,3% | 16 065 | 15 960 | 0,7% |

| Маржа EBITDA | 18,3% | 23,4% | -5,12% | 25,3% | 26,5% | -1,22% |

| Операционная прибыль | 1 009 | 1 620 | -37,7% | 10 348 | 9 884 | 4,7% |

| Маржа опер. прибыли | 6,5% | 10,5% | -4,0% | 16,3% | 16,4% | -0,1% |

| Чистая прибыль акционеров | 499 | 848 | -41,2% | 8 274 | 6 537 | 26,6% |

| CFO | 2 439 | 3 318 | -26,5% | 14 375 | 13 798 | 4,2% |

| FCFF | 47 | 1 573 | -97,0% | 9 224 | 8 999 | 2,5% |

| 3К 2018 | 4К 2017 | |||||

| Долг | 13 986 | 24 710 | -43% | — | — | — |

| Чистый долг | 10 586 | 17 734 | -40% | — | — | — |

| Чистый долг/EBITDA | 0,52 | 0,87 | -0,41 | — | — | — |

| Долг/ собств. капитал | 0,12 | 0,23 | -0,46 | — | — | — |

| ROE | 8,5% | 7,3% | 1,2% | — | — | — |

Источник: данные компании, расчеты ГК ФИНАМ

- Дополнительный приток средств компания может получить после окончания спора с комитетом по тарифам СПБ. В августе Верховный суд поддержал компанию, но Смольный собирается обжаловать это решение до 15 ноября. Предмет спора – 9 млрд.руб. недополученных тарифов с 2016-2018 гг.

- В целом мы считаем финансовую картину вполне комфортной для инвесторов. По итогам года мы ожидаем роста прибыли на 23% до 9,4 млрд.руб., генерации положительного денежного потока в объеме 6,7 млрд.руб. Приоритетным направлением в вопросе аллокации капитала, скорее всего, будет оставаться инвестиционная программа и погашение долга, но дивиденды, по нашим оценкам, будут оставаться выше DPS 2017 с вполне привлекательной доходностью к текущим котировкам. В среднем DY 2018-2020П составляет 7,1%.

| млрд руб., если не указано иное | 2 016 | 2 017 | 2018П | 2019П | 2020П |

| Выручка | 78,9 | 87,4 | 92,1 | 94,6 | 96,5 |

| EBITDA | 16,3 | 20,4 | 21,4 | 21,3 | 20,8 |

| Рост, % | -5,4% | 25,5% | 4,7% | -0,3% | -2,5% |

| Маржа EBITDA | 20,6% | 23,4% | 23,2% | 22,5% | 21,5% |

| Чистая прибыль акционеров | 5,4 | 7,6 | 9,4 | 9,3 | 8,8 |

| Рост, % | -11,1% | 41,2% | 23,6% | -0,6% | -5,5% |

| Чистая маржа | 6,8% | 8,7% | 10,2% | 9,9% | 9,1% |

| Чистый долг | 23,8 | 17,7 | 13,9 | 10,7 | 8,2 |

| Ч.долг/EBITDA | 1,46 | 0,87 | 0,65 | 0,50 | 0,40 |

| CFO | 14,2 | 17,2 | 18,0 | 18,5 | 18,4 |

| CAPEX | 9,3 | 10,3 | 12,2 | 12,9 | 13,6 |

| FCFF | 7,2 | 8,6 | 6,7 | 6,4 | 5,4 |

| Дивиденды | 1,3 | 1,9 | 2,4 | 2,4 | 2,3 |

| Норма выплат | 25% | 24% | 25% | 25% | 25% |

| DPS, коп. | 0,035 | 0,049 | 0,063 | 0,063 | 0,059 |

| Рост, % | 42,1% | 41,8% | 28,8% | -0,6% | -5,3% |

| DY | 2,7% | 5,1% | 7,3% | 7,2% | 6,2% |

Источник: прогнозы ГК «ФИНАМ»

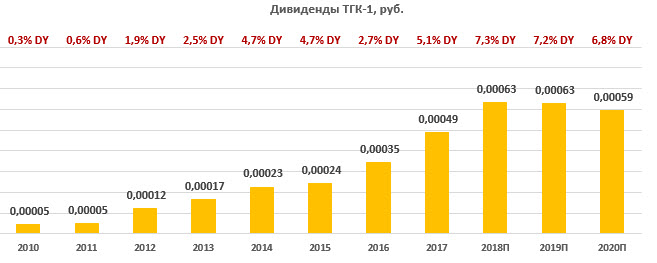

к содержанию ↑Дивиденды ТГК-1

В конце прошлого года компания приняла новую дивидендную политику. Дивиденды рассчитываются на основе прибыли по РСБУ, скорректированной на ряд статей, но целевые уровни не прописаны. По итогам 2016-2017, когда правительство ориентировало госкомпании на выплату половину прибыли по МСФО, ТГК-1 распределяла 37% и 26% прибыли по РСБУ соответственно или около 25% прибыли по МСФО.

Мы пока не видим предпосылок к повышению нормы выплат, и делаем допущении о сохранении нормы распределении на уровне прошлых лет, 25% прибыли. Дивиденд 2018П может составить 0,00063 руб. на акцию (+29%) с ожидаемой доходностью 7,3% к текущему курсу TGKA, что выше среднего уровня по российской генерации 6,4%.

Ниже приводим динамику дивидендов ТГК-1:

Оценка

Мы сохраняем позитивное видение по акциям ТГК-1 и подтверждаем рекомендацию «Покупать» с целевой ценой 0,0122 руб. на 12 мес. TGKA торгуется с дисконтом по отношению к аналогам при ожиданиях роста прибыли, дивидендных выплат и снижения долга. Производственный отчет с начала года мы считаем достаточно положительным. Потенциал роста акций мы оцениваем в 41% в перспективе 12 мес. За последний год акции ТГК-1 подешевели на 33%, что сопоставимо с динамикой других «энергодочек» Газпрома, и на данном этапе торгуются по 3,6х годовых прибылей за 2018П и 2019П при медианном уровне по российской генерации 5,2х и 5,3х соответственно. Мы не видим существенных рисков, которые бы могли оправдать подобное расхождение. У компании положительный денежный поток, ожидается прогресс по прибыли и дивидендов в этом году, долговая нагрузка умеренная при чистом долге 0,52хEBITDA. Текущие уровни мы считаем привлекательными для инвесторов.

Ниже приводим основные данные по мультипликаторам:

| Название компании | Рын. кап., млн $ | P/E 2018Е | P/E 2019E | EV/ EBITDA 2018Е | EV/ EBITDA 2019E | P/D 2018E | P/D 2019E | |

| ТГК-1 | 492 | 3,6 | 3,6 | 2,6 | 2,6 | 13,7 | 13,8 | |

| Интер РАО | 6 072 | 6,0 | 5,3 | 2,6 | 2,6 | 25,4 | 23,9 | |

| РусГидро | 3 555 | 6,9 | 6,0 | 3,6 | 3,5 | 13,8 | 12,1 | |

| ОГК-2 | 555 | 4,1 | 3,2 | 2,9 | 2,7 | 15,9 | 11,7 | |

| Юнипро | 2 583 | 10,5 | 9,8 | 5,9 | 5,4 | 12,5 | 12,5 | |

| Энел Россия | 570 | 5,2 | 5,1 | 3,7 | 3,7 | 8,5 | 8,0 | |

| Мосэнерго | 1 085 | 3,8 | 6,0 | 1,5 | 1,9 | 14,6 | 23,5 | |

| Иркутскэнерго | 914 | NA | NA | NA | NА | NA | NA | |

| Российские аналоги, медиана | 5,2 | 5,3 | 2,9 | 2,7 | 13,8 | 12,5 | ||

| Аналоги из развив. стран, медиана | 13,7 | 11,9 | 8,7 | 7,6 | 23,6 | 21,1 | ||

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

к содержанию ↑Техническая картина акций ТГК-1

Акции торгуются в рамках нисходящего канала, и сейчас консолидируются в районе локальных минимумов 0,0087, где можно открывать лонги с коротким стопом. Для меньших рисков стоит дождаться слома нисходящей линии, которая обозначает падающий тренд.

Источник: charts.whotrades.com

Источник анализа: ФИНАМ.

Добавить комментарий