Краткое описание инструмента

- Вложения в акции фонда TheTeucrium Corn Fund являются простым способом инвестировать во фьючерсные контракты на кукурузу.

- Цены на кукурузу исторически имеют низкую корреляцию с фондовыми индексами, что делает вложения в акции фонда потенциально привлекательным вариантом для диверсификации портфеля.

- Несмотря на увеличение цен на кукурузу более чем на 110% за последний год, потенциал дальнейшего роста все еще сохраняется.

- Спрос на кукурузу со стороны Китая в сезоне 2021/22 сохранится на высоком уровне, поддерживая рост мировых цен на данную культуру.

- На пятилетнем горизонте ожидается увеличение спроса на кукурузу со стороны промышленности для производства этанола.

- Сдерживающим фактором для роста цен на кукурузу могут стать ожидаемые рекордные урожаи в сезоне 2021/22.

| The Teucrium Corn Fund | |

| Рекомендация | Держать |

| Целевая цена | USD 22,00 |

| Текущая цена | USD 20,29 |

| Потенциал роста/снижения | 8,40% |

Факторы роста

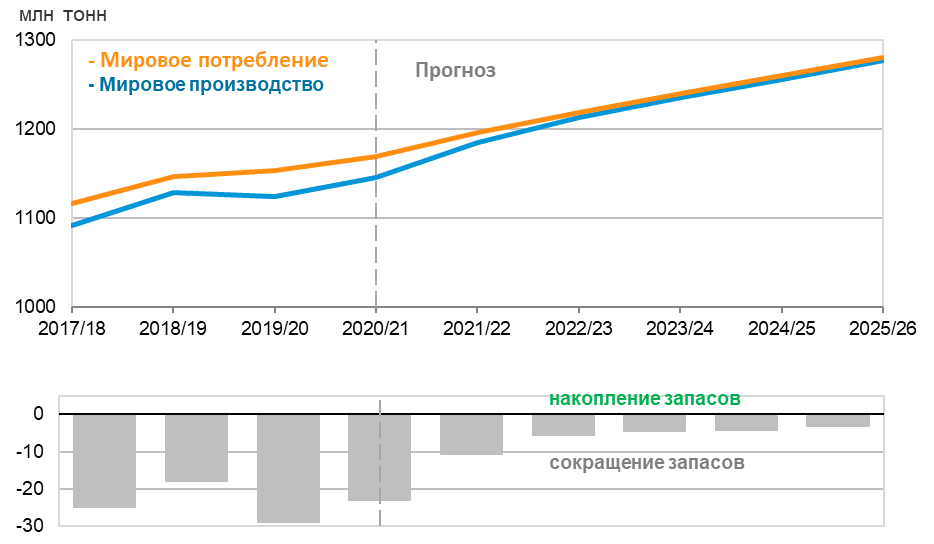

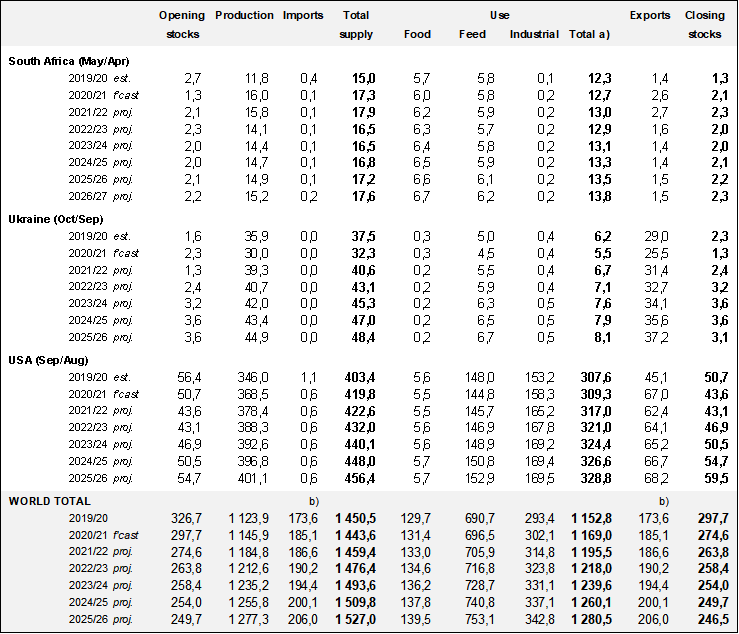

Общие тенденции мирового рынка кукурузы. Мировое потребление кукурузы в последние годы демонстрирует поступательный рост, который, по прогнозам Международного совета по зерну (International Grain Council, IGC), продолжится в ближайшие пять лет со среднегодовыми темпами 2,1%. При этом спрос растет как со стороны пищевой промышленности, так и со стороны животноводческой отрасли и промышленности (кукуруза используется в качестве источника крахмала в фармацевтической, бумажной, горнодобывающей и строительной отраслях).

Примечательно, что в 2019/20 сельскохозяйственном году (с 1 июля 2019 г. по 30 июня 2020 г.) в результате пандемии коронавируса темпы роста мирового потребления кукурузы снизились до 0,5%, по сравнению с приростом на 2,8% в 2018–2019 гг. (рис. 1).

| Основные сведения | |

| ISIN | US88166A1025 |

| Фондовая биржа | NYSE Arca |

| Дата запуска | 09.06.2010 |

| Валюта | USD |

| Активы под управлением | $ 187,90 млн |

| Комиссия за управление | 2,47% |

| Динамика доходности ETF | |

| За 3 месяца | +23,16% |

| С начала года | +33,44% |

| За год | +72,96% |

При этом мировое производство данного вида зерна сократилось в рассматриваемом периоде на 0,5%, до 1123,9 млн тонн. В результате увеличения разрыва между спросом и предложением запасы кукурузы сократились на 3,7%, до 297,7 млн тонн.

Рис. 1. Баланс рынка кукурузы

Источник: International Grail Council

Такая структура рынка создает фундаментальные предпосылки для уверенного роста цен на кукурузу. Однако в дальнейшем IGC ожидает, что разрыв между спросом и предложением будет сокращаться, к 2025/26 г. их объемы практически сравняются, и рынок приблизится к состоянию баланса.

Фактор плохого урожая кукурузы в Южной Америке уже учтен в текущих ценах. Согласно обновленным прогнозам Министерства сельского хозяйства США (USDA), в 2020/21 г. объемы мирового производства кукурузы увеличатся на 1%, до 1,13 млрд тонн, с наибольшим приростом в США — на 4%, до 360 млн тонн.

При этом неблагоприятные погодные условия в Южной Америке серьезно сказались на урожаях кукурузы в Аргентине и Бразилии. Так, из-за сильной засухи в Аргентине, разразившейся в критически важный период всходов посевов, около 30% кукурузы оказалось в удовлетворительном или плохом состоянии. Кроме того, в Аргентине в этом году зафиксировано сокращение посевных площадей под кукурузу. В результате объемы производства в стране в текущем году ожидаются на уровне 47 млн тонн, что на 4 млн тонн ниже прошлогоднего результата и на 0,5 млн тонн хуже предыдущей оценки USDA.

Плохие погодные условия отразились и на урожайности в Бразилии, особенно в южных штатах Риу-Гранди-ду-Сул и Санта-Катарина, где производится почти половина объемов кукурузы первого урожая. Как следствие, USDA понизило свой прогноз по производству данной культуры на 7 млн тонн по сравнению с предыдущей оценкой, до 102 млн тонн, что соответствует уровню прошлого года.

Слабая урожайность в Южной Америке оказала существенную поддержку мировым ценам на кукурузу в последние месяцы: с начала года цены выросли более чем на 35%, а на максимуме в начале мая прирост составлял более 60%. Тем не менее влияние этого фактора уже учтено в текущих ценах, и участники рынка в настоящее время ориентируются в большей степени на оценки спроса/предложения кукурузы на 2021/22 г.

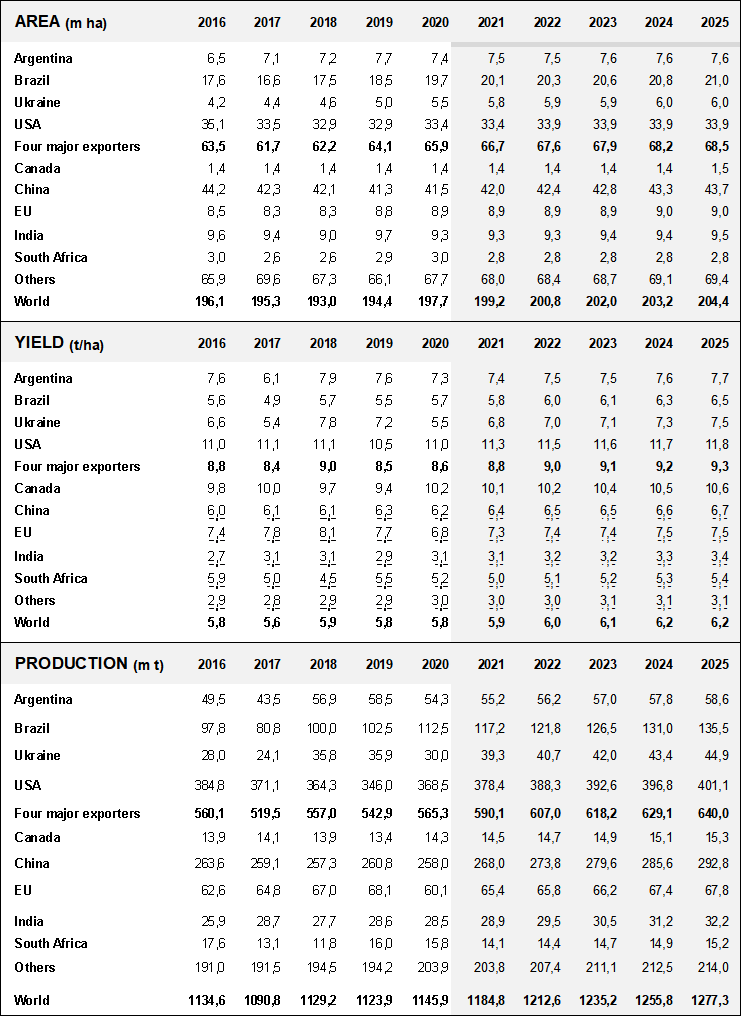

Прогнозы по мировому производству кукурузы на 2021/22 г. весьма оптимистичны. В 2021/22 г. USDA прогнозирует рост мирового производства кукурузы на 5,4%, до нового рекорда 1,19 млрд тонн. При этом рост ожидается в большинстве стран, где выращивается данная культура, в особенности в США, Бразилии, Китае, Украине и Аргентине. Это будет достигнуто как в результате увеличения посевных площадей, так и ожидаемого роста урожайности. Однако нельзя исключать, что в будущем эти прогнозы могут быть скорректированы вниз в случае неблагоприятных погодных условий, как это случилось в текущем году.

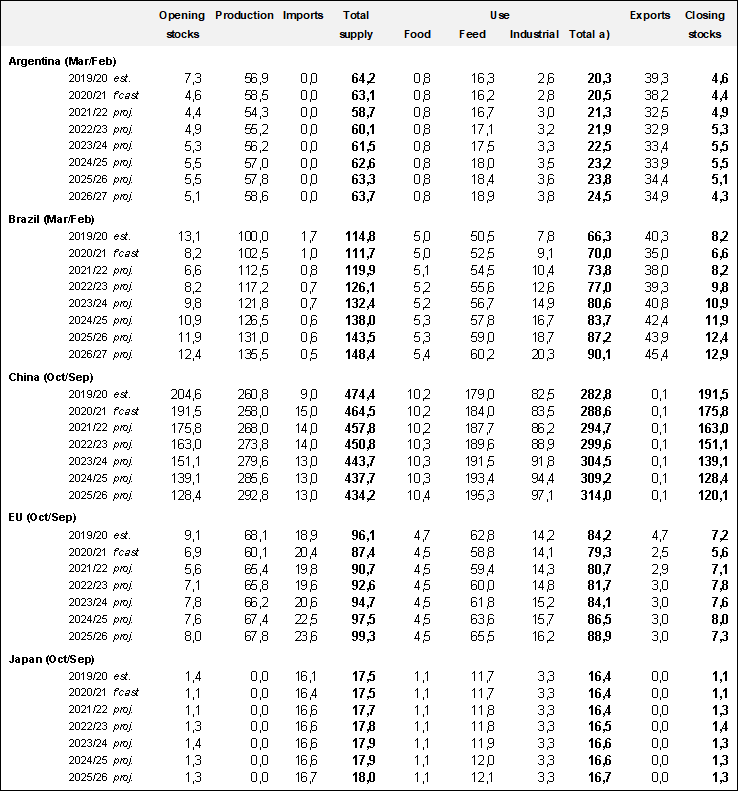

Потребление кукурузы также ожидается рекордно высоким. В 2021/22 г. USDA прогнозирует объемы мирового потребления кукурузы на уровне 1,18 млрд тонн (+2,8% к 2020/21 г.). Это на 9 млн тонн ниже объемов производства, в результате чего мировые запасы кукурузы увеличатся на 3%, до 292 млн тонн. При этом без учета Китая запасы вырастут на 10%, до 94 млн тонн.

Примечательно, что оценки USDA по динамике запасов несколько расходятся с прогнозом IGC, который, как было отмечено выше, ожидает постепенного сокращения мировых запасов кукурузы на горизонте до 2025/26 г.

Тем не менее после публикации обновленных прогнозов от USDA в мае текущего года цены на кукурузу существенно скорректировались вниз: снижение с пика в $ 775, достигнутого 7 мая, до минимума в $ 602,75, зафиксированного 26 мая, составило 22%. Однако позднее цена частично восстановилась, вернувшись к отметке $ 656.

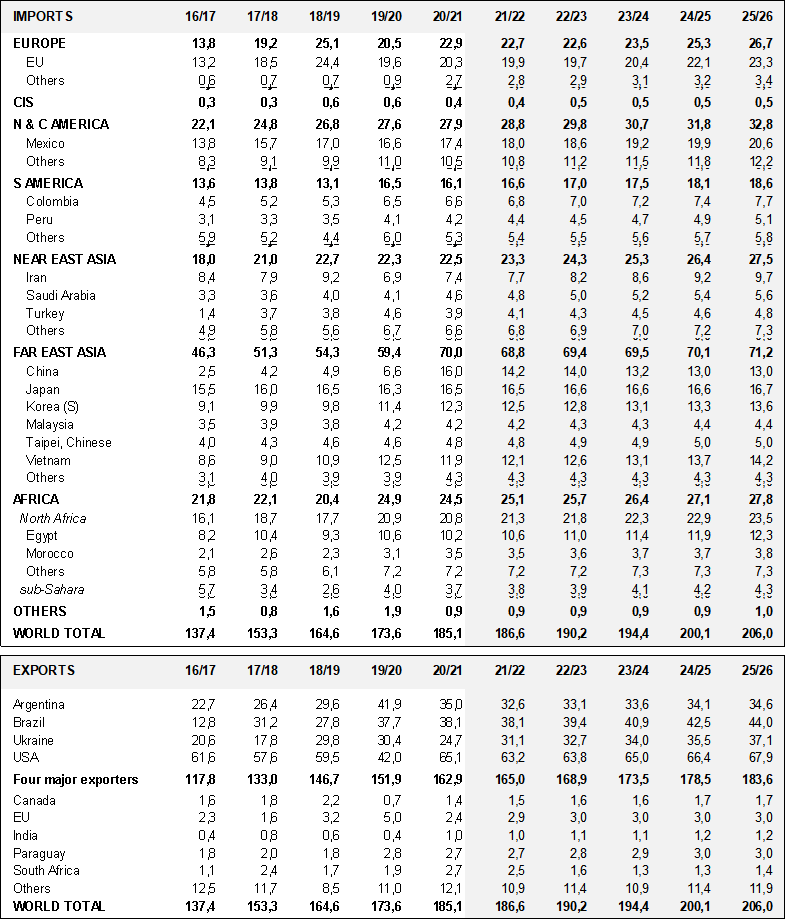

Фактор сильного спроса на кукурузу со стороны Китая все еще актуален. В следующем году рост потребления кукурузы ожидается практически во всех странах, но в отдельности стоит отметить Китай, который является вторым по величине в мире производителем и потребителем, а также крупнейшим импортером данной культуры. Так, по оценкам USDA, в 2020/21 г. объемы потребления кукурузы в КНР составят 289 млн тонн, из которых 26 млн тонн будет импортировано, а в следующем году потребление вырастет до 294 млн тонн, тогда как импорт останется неизменным, на уровне 26 млн тонн.

Стоит отметить, что оценки USDA и IGC по производству и потреблению кукурузы в Китае практически совпадают. Так, IGC ожидает роста потребления кукурузы в КНР в текущем году на 2,0%, до 289 млн тонн, а в 2021/22 г. — еще на 2,1%, до 299 млн тонн. В дальнейшем, до 2025–26 гг., IGC прогнозирует рост объемов потребления в Китае среднегодовыми темпами в 1,6%.

Основной прирост потребления кукурузы в КНР в ближайшие два года придется на сегмент производства кормов для скота. В Китае активно проводится восстановление животноводческой отрасли, которая существенно пострадала от африканской чумы свиней и других факторов. Так, в 2018–2019 гг. около 50% поголовья свиней в стране уничтожено из-за заражения африканской чумой, однако к середине 2021 г. ожидается полное восстановление поголовья скота. В этих целях в Китае с 2020 г. реализуется комплекс мер, направленных на стимулирование производства свиней, включающий в себя финансовую поддержку предприятиям отрасли, а также меры более гибкой политики в области охраны окружающей среды и землепользования.

Начиная с 2023/24 г. темпы прироста спроса на кукурузу со стороны сегмента производства кормов для животных стабилизируются на уровне 1% в год, и в дальнейшем лидерство по темпам увеличения спроса перейдет промышленному сегменту, где среднегодовой прирост будет составлять около 2,8%.

Отдельно стоит отметить, что в Китае продолжает расти разница между внутренними и внешними ценами на кукурузу, это тоже способствует увеличению импорта в страну и росту мировых цен на данную культуру. Так, с начала 2020 г. КНР импортировала 10 млн тонн кукурузы, существенно превысив квоту, установленную на уровне 7,2 млн тонн. Основными поставщиками кукурузы для КНР являются США и Украина, затем с существенным отрывом от них идут Болгария и Россия. Примечательно, что Украина частично перенаправила свои экспортные потоки в Китай из Евросоюза, где в текущем году ожидается сокращение спроса со стороны животноводческой отрасли на 6,3%, до 58,8 млн тонн, из-за возросших цен на кукурузу.

Потребление кукурузы в промышленности продолжит расти на среднесрочном горизонте. По оценкам IGC, среднегодовой прирост потребления кукурузы со стороны промышленного сегмента составит 2,6% на горизонте до 2025/26 г. Это на 1,1 п. п. выше средних темпов роста за предыдущий пятилетний период до 2020/21 г., что частично отражает продолжающийся рост производства этанола в США как для внутренних нужд (в Штатах расширяется использование топливных смесей E10 с содержанием этанола более 10%), так и для экспорта за рубеж (США возобновили продажи этанола в Китай).

При этом лидером по расширению производства этанола на основе кукурузы в ближайшие пять лет, вероятно, будет Бразилия, где это поддерживается на государственном уровне в рамках реализации Национальной программы в области биотоплива (RenovaBio).

В Китае также ожидается увеличение производства этанола, однако использование кукурузы для его производства будет сдерживаться ограниченными поставками местного сырья и предполагаемым переходом на незерновое сырье, такое как растительные и древесные остатки.

Сохранение ограничений на экспорт кукурузы в ряде стран продолжит поддерживать цены. В декабре 2020 г. правительство Аргентины выразило намерение закрыть регистрацию экспорта кукурузы до марта 2021 г., поскольку стремление местных представителей реализовать выгоду от высоких мировых цен путем наращивания экспорта могло поставить под угрозу доступность кукурузы на внутреннем рынке и спровоцировать всплеск продовольственной инфляции. Однако в январе 2021 г. правительство заменило этот план временным ограничением отгрузки на уровне 30 тыс. тонн в сутки.

Помимо этого, ограничения на экспорт кукурузы введены на Украине. Так, в 2020/21 маркетинговом году квота на экспорт украинской кукурузы установлена на уровне 24 млн тонн.

Также стоит отметить введение квот и пошлин на экспорт зерна из России. С 15 февраля по 30 июня 2021 г. общая квота на экспорт пшеницы, ржи, кукурузы и ячменя составит 17,5 млн тонн (однако она не распространяется на поставки в страны ЕАЭС). Дополнительно к квоте также введены экспортные пошлины — по кукурузе ее размер составит с 15 марта 25 евро за тонну. При этом за пределами квоты была установлена запретительная пошлина в размере 50% от таможенной стоимости, но не менее 100 евро за тонну.

Несмотря на позитивный эффект этих мер в плане удержания цен на внутренних рынках в странах-экспортерах, искусственное занижение предложения на мировом рынке будет способствовать дальнейшему росту мировых цен на кукурузу.

С учетом обозначенных выше факторов мы повышаем целевую цену по акциям фонда The Teucrium Corn Fund до $ 22 за бумагу, что предполагает 8%-ный потенциал роста к текущим уровням и соответствует рекомендации «Держать».

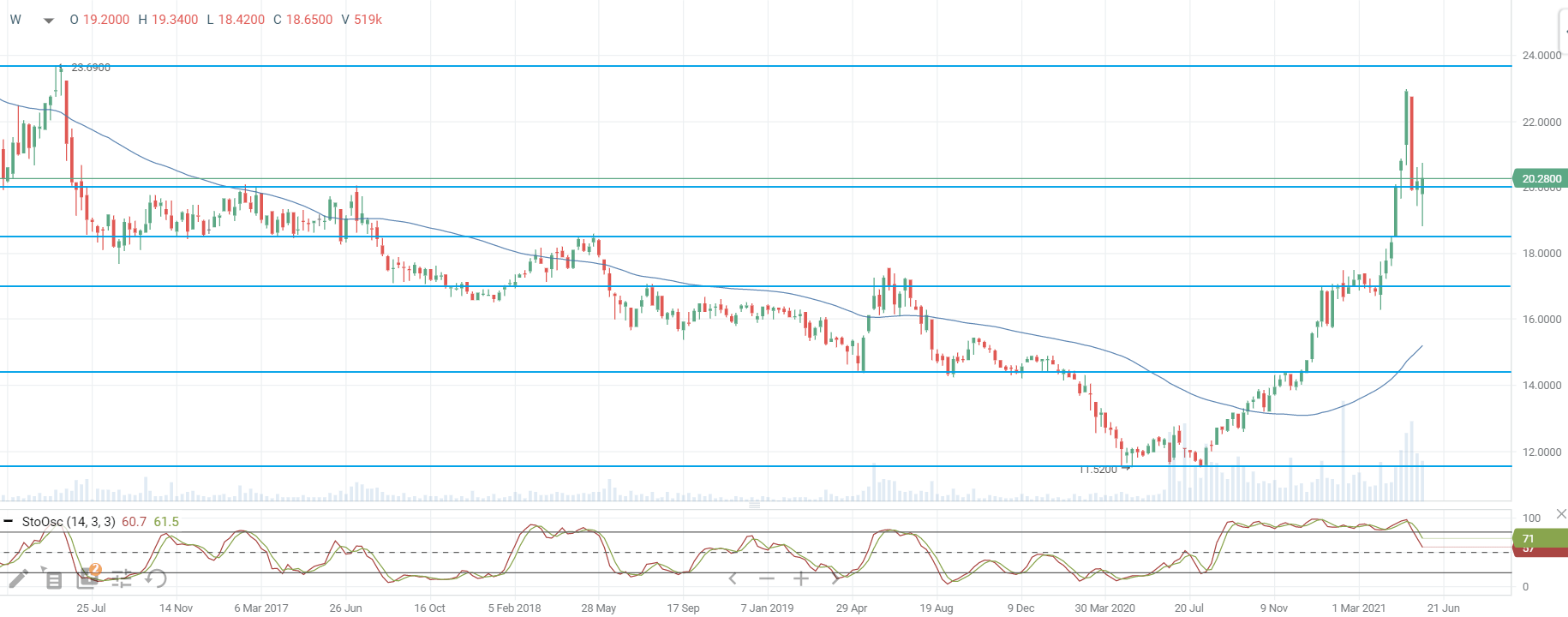

к содержанию ↑Технический анализ

На недельном графике цена акций фонда после резкого роста практически до уровня $ 23 скорректировалась вниз и сейчас консолидируется вблизи отметки $ 20. Стохастические линии в настоящее время направлены вниз, что говорит в пользу снижения/консолидации котировок в ближайшие недели. В целом же долгосрочный восходящий тренд по инструменту пока сохраняется.

Источник: charts.whotrades.com

к содержанию ↑Приложение

Таблица 1. Посевные площади, урожайность и производство кукурузы

Источник: International Grail Council

Таблица 2. Спрос и предложение на рынке кукурузы

Источник: International Grail Council

Таблица 3. Объемы мировой торговли кукурузой

Источник: International Grail Council

Добавить комментарий