Инвестиционная идея

Total — крупнейший во Франции и один из крупнейших в Европе нефтегазовый мейджор.

Мы рекомендуем «Держать» акции Total с целевой ценой $ 47,5. Потенциал в перспективе 12 мес. cоставляет 5,8%, а с учетом дивидендов — 12,9%.

| Total | |

| Рекомендация | Держать |

| Целевая цена | $47,5 |

| Текущая цена | $44,9 |

| Потенциал | 5,8% |

Total имеет высоко диверсифицированный бизнес по всему миру. Компания активна в добыче и переработке нефти и газа, производстве и трейдинге сжиженного природного газа (СПГ), а также развитии возобновляемых источников энергии (ВИЭ).

Стратегия Total предполагает рост мощностей ВИЭ в 5 раз и рост производства СПГ на 40% в ближайшие 5 лет. Кроме того, Total планирует оптимизировать операционные расходы и наращивать добычу в среднем на 2% в год.

Total имеет одну из самых высоких дивидендных доходностей в секторе — 7,1% в ближайшие 12 мес. Компания практически не стала снижать уровень дивидендов даже в пандемию.

Позитивные моменты в бизнесе Total во многом стали причиной опережающей динамики акций компании в последний год относительно сектора. Это ограничивает дальнейший апсайд.

| Основные показатели обыкн. акций | ||||

| Тикер | TOT | |||

| ISIN | US89151E1091 | |||

| Рыночная капитализация | $118,1 млрд | |||

| Enterprise value (EV) | $147,5 млрд | |||

| Мультипликаторы | ||||

| P/E LTM | 22,4 | |||

| P/E 2021Е | 9,4 | |||

| EV/EBITDA LTM | 7,3 | |||

| EV/EBITDA 2021E | 4,4 | |||

| DY NTM | 7,1% | |||

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021E | |

| Выручка | 176,2 | 119,7 | 180,5 | |

| EBITDA скорр. | 32,2 | 18,4 | 33,4 | |

| Чистая прибыль скорр. | 11,8 | 4,1 | 12,5 | |

| Дивиденд | 2,95 | 3,01 | 3,11 | |

| Денежный поток | 12,9 | 4,0 | 11,3 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021E | |

| Маржа EBITDA | 24,7% | 15,4% | 18,5% | |

| Чистая маржа | 6,7% | 3,4% | 6,9% | |

| ROE | 5,5% | 3,7% | 9,5% | |

| Ч. долг / EBITDA | 0,9 | 2,1 | 1,2 | |

Описание компании

Total — один из крупнейших нефтегазовых мейджоров в Европе. Компания занимается добычей и переработкой нефти и газа, производством СПГ, активно развивает направление ВИЭ.

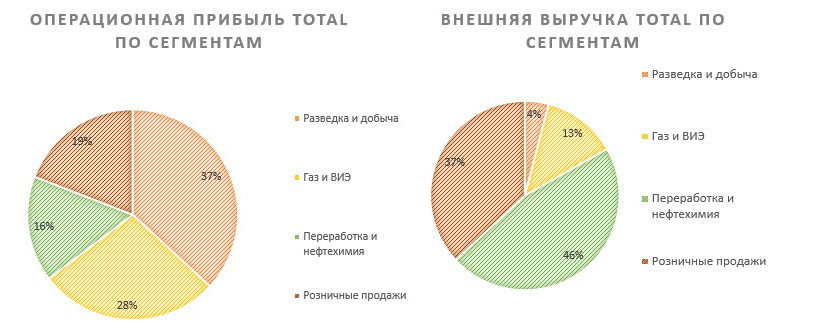

Крупнейшими сегментами по выручке являются переработка и нефтехимия, а также реализация конечным потребителям. При этом основная маржа зарабатывается уже на этапе разведки и добычи, но продукция данного сегмента преимущественно идет на переработку, из-за чего ее доля во внешних продажах крайне мала.

Источник: данные компании

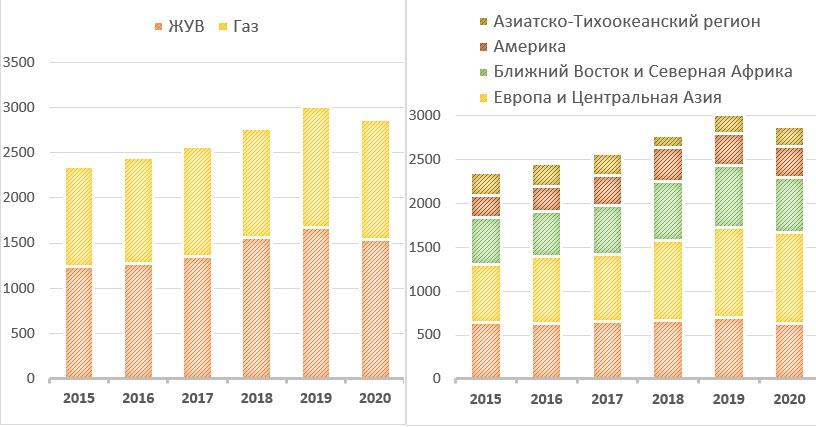

У Total достаточно высокая доля природного газа в добыче — почти половина добываемых углеводородов. В географическом плане диверсификация также впечатляет: Total имеет добывающие активы во всех ключевых регионах мировой добычи нефти. При этом большая часть добычи сосредоточена в Европе, Африке и Центральной Азии.

Добыча углеводородов Total, тыс. б. н. э. в сутки

Источник: данные компании

Высокая доля природного газа в добыче естественным образом приводит к значительному объему производства СПГ. Total преимущественно производит СПГ через различные совместные предприятия. Российскому инвестору среди совместных предприятий Total лучше всего известен проект «Ямал СПГ» компании «НОВАТЭК», в котором французскому мейджору принадлежит 20%. Кроме того, Total купил 10% в следующем крупном проекте «НОВАТЭКа» — «Арктик СПГ-2», чей запуск планируется в 2023 году. Интересно отметить, что продажи СПГ существенно превышают производство. Это связано с тем, что Total является одним из крупнейших трейдеров СПГ, занимающимся перепродажей данного вида топлива.

Источник: данные компании

к содержанию ↑Стратегия развития

Total — один из нефтегазовых мейджоров, которые уделяют чрезвычайно много внимания теме снижения выбросов и ESG-повестке в целом. Во многом это, конечно, связано с общей целью ЕС достичь углеродной нейтральности к 2050 году — одним из элементов стратегии Total является поддержка данной цели.

Прогноз выбросов парниковых газов в ЕС

Источник: Еврокомиссия

В связи с таким доминированием зеленой повестки в ЕС центральный элемент стратегии Total — рост мощностей в сегменте ВИЭ, к которому в первую очередь относятся солнечная и ветряная генерация. Уже сейчас Total участвует в проектах общей мощностью 7 ГВт, а к 2025 году компания планирует увеличить эту цифру в 5 раз — до 35 ГВт. По расчетам менеджмента, к 2025 году данный сегмент сможет генерировать около $ 1,5 млрд операционного денежного потока. Для сравнения: в достаточно удачный 2019 год Total заработала $ 24,7 млрд операционного денежного потока.

Источник: данные компании

Интересно отметить, что в отличие от многих нефтяных компаний, фокусирующихся на развитии ВИЭ, планы Total этим не ограничиваются. Среди наиболее значимых элементов стратегии компании можно выделить:

- Рост добычи углеводородов в среднем на 2% в год в ближайшие 5 лет.

- Рост производства СПГ на 40% до 2025 года и удвоение его объема реализации к 2030 году.

- Оптимизация операционных расходов на $ 2 млрд к 2025 году по сравнению с 2019 годом.

- Безубыточность при ценах на нефть выше $ 25 за баррель и полное покрытие дивидендов свободным денежным потоком при цене на нефть выше $ 40.

- Доведение доли биотоплива в общих продажах топлива до 10–15% к 2030 году.

Дивидендная политика

Total является одной из самых дивидендных компаний среди нефтегазовых мейджоров из развитых стран. В ближайшие 12 мес. прогнозный размер дивиденда составляет € 2,64, что соответствует 7,1% дивидендной доходности. Менеджмент компании старается удерживать размер дивидендов на уровнях, близких к прошлогодним, а в удачные годы незначительно повышать их. Дивиденды выплачивают раз в квартал.

Источник: данные компании, прогнозы ГК «ФИНАМ»

Кроме того, Total периодически проводит обратный выкуп акций. Его объем обычно связан с наличием излишков денежных средств после выплаты дивидендов и капитальных расходов. Таким образом, в удачные годы (вроде 2018-го) количество выкупленных акций может увеличиваться, а в более тяжелые (как 2020-й) — снижаться. В удачный год buyback может добавить почти 3% к доходности акционеров.

Источник: данные компании

к содержанию ↑Отраслевые тенденции

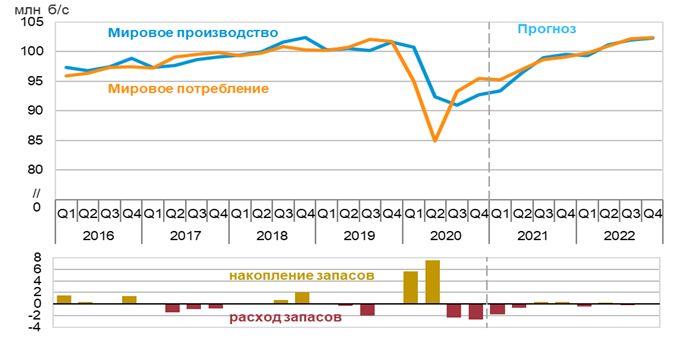

Цены на нефть успешно восстановились от эффекта пандемии и сейчас консолидируются около отметки $ 65 — даже выше, чем в среднем в начале 2020 года.

Источник: finam.ru

Основной причиной успешного восстановления цен на нефть стало, конечно, соглашение ОПЕК+ по ограничению добычи. На данный момент с учетом добровольного сокращения добычи со стороны Саудовской Аравии альянс добывает почти на 8 млн б/с меньше базового уровня. Учитывая восстановление цен и спроса, с мая ОПЕК+ постепенно начнет наращивать добычу, к июлю сокращение уменьшится до 5,8 млн б/с. По оценкам EIA, это приведет рынок к балансу спроса и предложения к середине текущего года. Полное восстановление спроса ожидается к середине 2022 года, но пока неизвестно, сможет ли ОПЕК+ даже в таком сценарии отказаться от соглашения. Стоит отметить, что из-за диверсифицированного портфеля добывающих активов по всему миру Total также страдает от ограничения добычи — в 2020 году негативный эффект оценивался приблизительно в 100 тыс. б/с.

Источник: EIA

Ключевыми рисками для достижения баланса на нефтяном рынке являются крайне тяжелая ситуация с коронавирусом в Индии, Японии и странах Южной Америки, а также возможность заключения ядерной сделки между США и Ираном, что вызовет рост экспорта иранской нефти.

Если говорить о втором по значимости для Total рынке газа, то на нем все прекрасно. За счет аномально холодной зимы в Европе и Азии запасы в газохранилищах к концу зимы снизились до минимума с 2018 года — < 30%. Более того, по состоянию на второе мая они так и не начали расти, хотя обычно уже в начале апреля тренд сменяется на увеличение запасов.

Источник: GIE

Все это неизбежно привело к росту цен на газ, которые сейчас стабильно выше $ 250 за 1 тыс. кубометров. Рынок газа менее чувствителен к небольшим скачкам спроса и предложения, чем рынок нефти. Особенно это актуально в летний сезон, когда спрос преимущественно определяется не температурой, а предсказуемым спросом со стороны электрогенерирующих компаний. На наш взгляд, это позволит ценам на газ оставаться на комфортном уровне как минимум до середины осени, когда начнется следующий отопительный сезон.

к содержанию ↑Финансовые результаты

В первом квартале 2021 года Total ожидаемо значительно улучшила свои финансовые результаты по сравнению с прошлым годом. Выручка выросла на 15,3% г/г, EBITDA — 32,5% г/г, а чистая прибыль увеличилась на 68,6%.

Основным позитивным моментом, повлиявшим на финансовые результаты компании, стала, конечно, цена на нефть, которая в среднем выросла на 22% г/г, до $ 61,2 за баррель. Частично компенсировало это снижение добычи ЖУВ на 11,2% г/г во многом из-за соглашения ОПЕК+. Кроме того, из-за карантинов в Европе маржа переработки в данном регионе все еще остается достаточно низкой по историческим меркам.

Интересно, что, несмотря на достаточно тяжелый 2020 год и то, что Total не снижала дивиденды, компания смогла даже немного уменьшить чистый долг — на 12,6% г/г. Соотношение Net Debt / LTM EBITDA остается на достаточно комфортном уровне — 1,3.

Total: финансовые результаты за 1К 2020 (млрд $)

| Показатель | 1К 2021 | 1К 2020 | Изм., % |

| Выручка | 43,7 | 37,9 | 15,3% |

| Adj. EBITDA | 7,3 | 5,5 | 32,5% |

| Маржа EBITDA | 16,8% | 14,6% | 2,2% |

| Чистая прибыль | 3,0 | 1,8 | 68,6% |

| Маржа чистой прибыли | 6,9% | 4,7% | 2,2% |

| Операционный денежный поток | 5,6 | 1,3 | 330,9% |

| Чистый долг | 27,0 | 30,9 | -12,6% |

| Добыча ЖУВ, тыс. б/с | 1508 | 1699 | -11,2% |

| Добыча газа, млн куб. футов в день | 7400 | 7406 | -0,1% |

Источник: данные компании

Total: исторические и прогнозные финансовые показатели (млрд $)

| 2017 | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | |

| Отчет о прибылях и убытках | |||||||

| Выручка | 149,1 | 184,1 | 176,2 | 119,7 | 180,5 | 179,1 | 179,6 |

| EBITDA | 24,3 | 31,1 | 32,2 | 18,4 | 33,4 | 34,7 | 34,6 |

| EBIT | 12,9 | 18,8 | 17,4 | 5,1 | 17,1 | 19,2 | 19,8 |

| Чистая прибыль | 10,6 | 13,6 | 11,8 | 4,1 | 12,5 | 13,5 | 12,8 |

| Рентабельность | |||||||

| Рентабельность EBITDA | 16,3% | 16,9% | 18,3% | 15,4% | 18,5% | 19,4% | 19,2% |

| Рентабельность чистой прибыли | 7,1% | 7,4% | 6,7% | 3,4% | 6,9% | 7,5% | 7,1% |

| ROE | 10,1% | 12,2% | 5,5% | 3,7% | 9,5% | 11,4% | 11,9% |

| Показатели денежного потока, долга и дивидендов | |||||||

| CFO | 22,3 | 24,7 | 24,7 | 14,8 | 23,6 | 26,4 | 28,2 |

| CAPEX | 13,8 | 17,1 | 11,8 | 10,8 | 12,3 | 13,7 | 14,4 |

| CAPEX % от выручки | 9% | 9% | 7% | 9% | 7% | 8% | 8% |

| FCFF | 8,6 | 7,6 | 12,9 | 4,0 | 11,3 | 12,7 | 13,8 |

| Чистый долг | 15,2 | 18,7 | 27,9 | 37,9 | 37,0 | 34,0 | 31,0 |

| Чистый долг / EBITDA | 0,6 | 0,6 | 0,9 | 2,1 | 1,2 | 1,0 | 0,9 |

| DPS, $ | 2,48 | 2,94 | 2,95 | 3,01 | 3,11 | 3,18 | 3,18 |

Источник: Bloomberg

к содержанию ↑Оценка

Для оценки компании мы использовали метод мультипликаторов относительно европейских аналогов, которая дала целевую капитализацию $ 125,0 млрд, или $ 47,5 на акцию. Это предполагает апсайд 5,8%, что соответствует рейтингу «Держать». С учетом дивидендов потенциал составляет 12,9%.

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E | P/DPS 2021 | P/DPS 2022 |

| Total | 9,4 | 8,8 | 4,4 | 4,3 | 14,1 | 14,1 |

| Eni | 11,7 | 9,6 | 3,6 | 3,3 | 13,7 | 12,7 |

| BP | 9,1 | 8,0 | 4,5 | 4,3 | 19,9 | 19,9 |

| Royal Dutch Shell | 7,9 | 7,1 | 3,9 | 3,8 | 25,9 | 24,7 |

| Repsol | 8,1 | 7,4 | 4,3 | 4,0 | 17,1 | 16,5 |

| Equinor | 10,3 | 11,4 | 3,0 | 3,0 | 32,7 | 27,1 |

| OMV | 7,3 | 7,0 | 3,9 | 3,9 | 20,8 | 19,4 |

| Медиана по аналогам | 8,6 | 7,7 | 3,9 | 3,8 | 20,4 | 19,6 |

| Показатели для оценки | Чистая прибыль 2021Е | Чистая прибыль 2022Е | EBITDA 2021Е | EBITDA 2022E | DPS 20201E | DPS 20201E |

| Total, млрд $ | 12,5 | 13,5 | 33,4 | 34,7 | 3,18 | 3,18 |

| Целевая капитализация Total | 107,1 | 103,7 | 100,4 | 104,0 | 170,5 | 164,3 |

| Средняя целевая капитализация, млрд $ | 125,0 | |||||

| Для справки | ||||||

| Чистый долг (1К 2021) | 27,0 | |||||

| Доля меньшинства | 2,4 | |||||

| Количество акций, млн шт. | 2629,7 |

Источник: расчеты ГК «ФИНАМ», Reuters

Отметим, что средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего составляет, по нашим расчетам, € 47,5 или $ 57,24, если смотреть на АДР (апсайд — 27,5%), рейтинг акции — 4,2 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell.)

В том числе оценка целевой цены акций Total аналитиками Credit Suisse составляет € 44,0 (рекомендация — «Нейтрально»), Société Générale — € 46,0 («Покупать»), Berenberg — € 39,0 («Держать»).

к содержанию ↑Акции на фондовом рынке

С начала 2019 года акции Total выглядели лучше, чем ближайший аналог Royal Dutch Shell и европейский индекс нефти и газа. Это в первую очередь связано с тем, что Total благодаря высокой диверсификации бизнеса лучше многих европейских аналогов смогла пережить тяжелый 2020 год. Позитивно на акции повлияли и озвученные в середине 2020 года планы по активному развитию ВИЭ в ближайшие 5–10 лет. На наш взгляд, сейчас позитивные моменты уже учтены в котировках французского мейджора, в ближайшие месяцы его акции будут двигаться на уровне сектора.

Источник: Reuters

к содержанию ↑Техническая картина

С технической точки зрения акции Total торгуются в рамках краткосрочного нисходящего тренда. Поддержкой в случае углубления коррекции выступит уровень $ 41,9, от которого уже несколько раз начинался рост.

Источник: finam.ru

Добавить комментарий