Сначала имеет смысл бегло обрисовать принципиально важные события в финансовой и экономической сфере нескольких последних месяцев. В сентябре 2018 года Европейский центральный банк (ЕЦБ) планировал сократить свою ежемесячную программу стимулирования экономики с 30 до 15 миллиардов евро, а к концу года вообще прекратить ее. На прошлой неделе тот же ЕЦБ объявил, что ежемесячное стимулирование составит порядка 20 миллиардов евро в месяц.

В ноябре Банк Японии спровоцировал спекуляции на тему возможного повышения процентных ставок. Уже в декабре его глава положил конец подобным разговорам, сославшись на необходимость дальнейшего «количественного смягчения».

Единственным, кто действительно попробовал что-то как-то ужесточить, был Федеральный резерв США. В результате биржевые индексы немедленно начали резко падать, и американскому центральному банку пришлось отыгрывать все назад.

Подобное положение дел после 10 лет формального роста мировой экономики свидетельствует о том, что она остается слишком хрупкой, чтобы существовать в условиях исторически нормальных процентных ставок. Неспособность центральных банков нормализовать монетарную политику в нынешних условиях говорит о том, что они не будут способны сделать это и в дальнейшем. На старой концепции монетарной политики можно поставить жирный крест до той поры, пока современная глобальная финансовая система не прекратит свое существование.

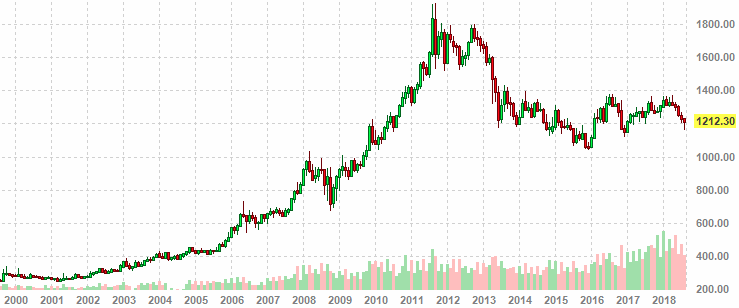

Цена на золото в долларах США 2000-2018 гг

В начале этого века глобальный долг находился на отметке в 80 триллионов американских дензнаков. В конце 2008 года в преддверии мирового финансового кризиса глобальный долг вырос на 56% до 125 триллионов. Сейчас он уже достиг отметки в 250 триллионов. Продолжающееся увеличение глобального долга в условиях, когда основная масса трудящихся платит налоги, означает, что финансовая буря будет только усиливаться. Не существует выхода, когда пузырь размером в 250 триллионов американских дензнаков мог бы сократиться или лопнуть каким-либо упорядоченным образом.

Довольно занятно, когда глава Федерального резерва США Дж.Пауэлл, внезапно решивший выступить на телевидении в прошедшее воскресенье, в ответ на вопрос ведущего ответил: «Перспективы нашей экономики, на мой взгляд, благоприятны». Фраза практически повторяет слова выступавшего в начале 2008 года перед Конгрессом США тогдашнего главы Федерального резерва Бена Бернанке: «Экономика США остается чрезвычайно устойчивой». Что было впоследствии, все прекрасно знают. При этом мировая экономика была в гораздо лучшем состоянии, чем сейчас, так как на текущий момент она, по оценкам Bloomberg, «наиболее слаба со времен глобального финансового кризиса».

В этом контексте особенно интересно то, что с 29 марта текущего года вступают в силу новые правила, сформулированные Банком международных расчетов (БМР), которые касаются золота. Согласно стандарту Базель III, с 29 марта золото становится таким же первоклассным активом как наличные или государственные облигации. Фактически речь идет о ремонетизации золота. Желтому металлу официально возвращают его монетарный статус. Стоит напомнить, что Банк международных расчетов – этот центральный банк центральных банков – изначально создавался именно для того, чтобы контролировать все движение золота во всем мире.

Не менее интересно и то, что в этот день, когда должен произойти, в частности, Брекзит, БМР проводит встречу с говорящим названием «Возрождение золотого стандарта в банковском мире». Начиная с 29 марта, золото, находящееся в портфелях банков, вновь впервые со времен Бреттон-Вудского соглашения официально становится полностью безрисковым активом. К тому же он приравнивается как к мировым резервным валютам, так и государственным облигациям. И это принципиально важная перемена.

В этой связи становится гораздо более понятным стремление наиболее прозорливых (или, возможно, лучше информированных о предстоящих в конце марта событиях) стран вроде Германии, Австрии, Голландии, Швейцарии, Бельгии или Франции вернуть принадлежащий им драгоценный металл на свои национальные территории. Аналогичным образом, а также дополнительно прикупив по искусственно заниженным ценам желтый металл, поступили Венгрия, Польша и Румыния. Эта же перспектива придает дополнительную окраску нежеланию Англии под надуманными предлогами возвращать физическое золото Венесуэле.

Россия, Китай, Индия, Турция в последние годы покупали золото в таких объемах, как никто другой. Только за прошлый год центральные банки всего мира купили 641 тонну золотых слитков. Это наивысший объем с 1971 года, когда было закрыто «золотое окно». Еще интереснее то, что, несмотря на такой резкий рост спроса со стороны центральных банков, мировая цена золота по итогам 2018 года снизилась примерно на 5%. Этому может быть лишь одно разумное объяснение.

Манипулируя мировой ценой желтого металла, а точнее снижая ее с помощью фьючерсов на бумажное золото, центральные банки использовали эти возможности, чтобы пополнять свои запасы физического драгоценного металла по искусственно заниженной цене.

Пятница 29 марта, а еще более вероятно понедельник 1 апреля, могут оказаться чрезвычайно интересными по своим последствиям днями. Ждать осталось совсем недолго.

Александр Лежава

https://www.proza.ru/avtor/mitra396

Добавить комментарий