| VanEck Vectors Gold Miners ETF | |

| Рекомендация | Покупать |

| Целевая цена | $50,0 |

| Текущая цена | $42,9 |

| Потенциал роста | 16,4% |

| Основные сведения | |

| ISIN | US92189F1066 |

| Активы под управлением | $18,41 млрд |

| Комиссия за управление | 0,52% |

| Дивидендная доходность | 0,44% |

| Доходность фонда | |

| За 3 месяца | 33,11% |

| С начала года | 46,65% |

| За год | 63,15% |

* Фонд VanEck Vectors Gold Miners ETF инвестирует в акции ведущих мировых производителей драгметаллов, прежде всего золота.

* В 2020 г. золото опередило по темпам увеличения стоимости многие другие драгметаллы и ряд прочих активов. При этом потенциал роста, мы считаем, еще далеко не исчерпан.

* Неопределенность в отношении масштабов и длительности воздействия пандемии коронавирусной инфекции COVID-19 на мировую экономику, дальнейшее смягчение монетарной политики центробанками и повышенные геополитические риски будут способствовать сохранению высокого спроса на золото в среднесрочной перспективе.

* Мы советуем делать ставку на дальнейший подъем стоимости золота через покупку акций золотодобывающих компаний, капитализация которых, как правило, растет опережающими темпами при увеличении цены базового актива.

* Преимуществами VanEck Vectors Gold Miners ETF являются высокая диверсификация вложений, хорошая ликвидность и относительно небольшая комиссия за управление.

Мы рекомендуем акции VanEck Vectors Gold Miners ETF к покупке со среднесрочной целью на уровне $50.

Краткое описание эмитента

Биржевой фонд VanEck Vectors Gold Miners ETF отслеживает индекс NYSE Arca Gold Miners Index и инвестирует в акции ведущих мировых производителей драгметаллов, прежде всего золота. Общая сумма активов под управлением фонда равна $ 18,4 млрд, комиссия за управление составляет 0,52% годовых. Ожидаемая дивидендная доходность фонда — 0,44%.

к содержанию ↑Факторы роста

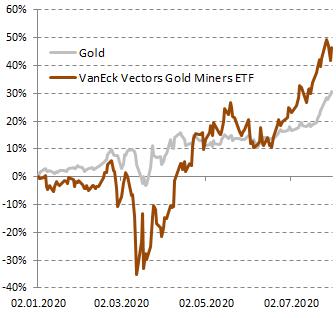

Текущий год выдался весьма удачным для золота. С начала 2020 г. стоимость драгметалла выросла на 31%, опередив по динамике прочие драгметаллы и активы и установив новый исторический максимум. Подъему стоимости желтого металла способствовали рост неопределенности в мировой экономике из-за коронавируса и смягчение денежно-кредитной политики мировых центробанков для борьбы с последствиями пандемии, а в последние недели — еще и заметное ослабление доллара к другим валютам. Между тем потенциал удорожания золота, на наш взгляд, еще далеко не исчерпан.

Текущий год выдался весьма удачным для золота. С начала 2020 г. стоимость драгметалла выросла на 31%, опередив по динамике прочие драгметаллы и активы и установив новый исторический максимум. Подъему стоимости желтого металла способствовали рост неопределенности в мировой экономике из-за коронавируса и смягчение денежно-кредитной политики мировых центробанков для борьбы с последствиями пандемии, а в последние недели — еще и заметное ослабление доллара к другим валютам. Между тем потенциал удорожания золота, на наш взгляд, еще далеко не исчерпан.

Ситуация в мировой экономике остается весьма плачевной — вышедшие недавно удручающие данные по динамике ВВП США и ведущих европейских стран за 2-й квартал наглядно показывают масштаб экономического ущерба, уже причиненного пандемией COVID-19. При этом новые вспышки заболеваемости коронавирусом, наблюдающиеся в Штатах и некоторых других государствах, включая Китай, Гонконг и Австралию, грозят подорвать наметившееся робкое экономическое восстановление в мире. Согласно последнему прогнозу МВФ, глобальный ВВП в нынешнем году упадет на 4,9%, максимальную величину со времен Второй мировой войны, а докризисных показателей мировая экономика вновь достигнет не ранее 2022 г.

| 10 крупнейших вложений фонда | |

| Инструмент | Вес, % |

| Newmont Corp. | 13,02 |

| Barrick Gold Corp. | 12,05 |

| Franco-Nevada Corp. | 7,12 |

| Wheaton Precious Metals Corp. | 7,71 |

| Newcrest Mining, Ltd. | 4,89 |

| Agnico Eagle Mines, Ltd. | 4,58 |

| Kirkland Lake Gold, Ltd. | 4,43 |

| AngloGold Ashanti, Ltd. | 3,92 |

| Kinross Gold Corp. | 3,45 |

| Gold Fields, Ltd. | 3,38 |

| Доходность фонда с начала года составила 46,7%. | |

Еще одним среднесрочным фактором поддержки золота является ультрамягкая монетарная политика властей. За последние месяцы правительства и центробанки ведущих стран влили в мировую экономику свыше $ 10 трлн, и это, вероятно, еще не предел. Из-за масштабного стимулирования экономик и включения «печатных станков» увеличивается риск разгона инфляции. Как результат, реальные процентные ставки в мире, которые во многих странах и так являются отрицательными из-за действий ЦБ по снижению стоимости заимствования, будут еще глубже уходить в отрицательную область, а золото в подобных условиях станет еще более востребованным.

Неспокойной остается и геополитическая ситуация в мире. Больше всего тревог вызывает резкий рост напряженности в отношениях между США и Китаем, при этом в любой момент может «полыхнуть» на Ближнем Востоке и в ряде других регионов. Дополнительные риски связаны с предстоящими президентскими выборами США, в преддверии которых следует ожидать значительного усиления протестной активности в стране, а также неспособностью европейских и британских политиков договориться по условиям Brexit.

Таким образом, мы считаем, что интерес инвесторов к защитным активам, включая золото, в среднесрочной перспективе будет сохраняться на повышенном уровне. При этом надо отметить, что дальнейший рост цены на желтый металл благоприятно повлияет на выручку золотодобытчиков, а также, с учетом их значительного операционного и финансового левериджа, должен привести к опережающему росту показателей прибыли, что в свою очередь должно будет найти отражение в более быстром повышении их капитализации. В связи с этим покупка акций компаний, добывающих золото, на наш взгляд, является более перспективной, чем приобретение самого базового актива.

к содержанию ↑Техническая картина

Мы рекомендуем покупку акций фонда VanEck Vectors Gold Miners ETF в качестве ставки на продолжение роста стоимости золота. Преимуществом фонда является значительная диверсификация вложений, хорошая ликвидность и относительно небольшая комиссия за управление. Среднесрочная целевая цена составляет $50.

С точки зрения технического анализа на дневном графике акции VanEck Vectors Gold Miners ETF движутся в рамках среднесрочного восходящего клина. Ожидаем продолжения подъема к верхней границе фигуры, в район $46-47.

Добавить комментарий