Инвестиции в золото – старейший инструмент сохранения своих доходов. И даже их увеличения, если его цена из года в год таки будет возрастать. Но сразу отмечу, что и при росте цены доходность в % от инвестиций в золото будет меньше доходности инвестиций в серебро из-за очень высокой базовой цены золота. Теперь о цене.

Инвестиции в золото – старейший инструмент сохранения своих доходов. И даже их увеличения, если его цена из года в год таки будет возрастать. Но сразу отмечу, что и при росте цены доходность в % от инвестиций в золото будет меньше доходности инвестиций в серебро из-за очень высокой базовой цены золота. Теперь о цене.

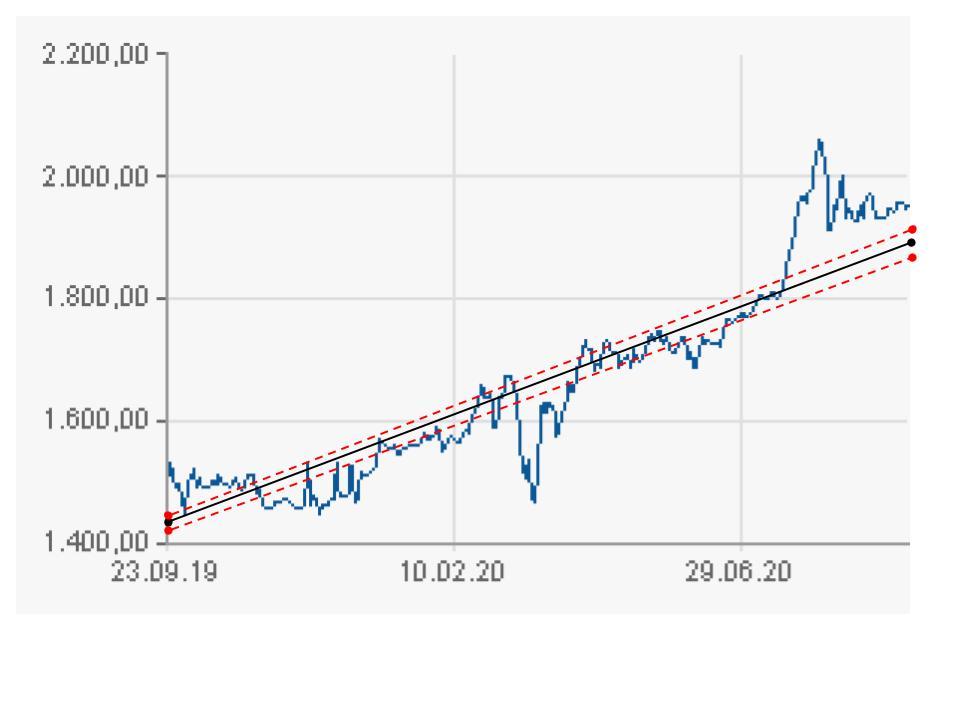

На рубеже май-июнь 2019 года сложилась глобальная тенденция роста цены унции золота, описываемая простой формулой: [цена] = 1240 +39,5*х, с коридором волатильности 2,6%. Здесь х – номер месяца, начиная с июня 2019 года (х = 1). Текущая цена может отличаться от расчётной в ту или другую сторону в зависимости от текущего спроса и предложения. Но вот уже более полутора лет эта формула прекрасно описывала сложившуюся тенденцию, пока уровень годового спроса не сильно отличается от 4300 тонн в год. Это иллюстрирует приведённый ниже рисунок. Прямая линия – расчёт.

Красный пунктир – коридор волатильности. Августовский скачок за 2000+ я связываю с ожидаемым тогда обвалом фондового рынка. Первый «сбой» произошёл в ноябре 2020 года, когда по итогам III квартала спрос на золото ювелирного рынка упал на 30%. И при общем объёме его спроса в 43% это означает падение цены до 12.9% от расчётной. Кратковременное восстановление спроса ювелирного рынка было в пред- и новогодние праздники, с затянувшимся до февраля слабым «эхом».

Просчитать его невозможно, но минимальную цену вычислить просто – нужно расчётную цену умножить на: 1 – 0,129 = 0,871. Приведу пример. Февраль 2021 года имеет №21 Но сегодня – 9 февраля. Значит, к 21 нужно прибавить 9/27 = 0,333. Тогда 1240 +39,5*21,333 = 2082,7. В итоге: 2081,2*0,871 = 1814,0+/-23,6. На 10:19 мск цена унции на спотовом рынке $1839,2, что вполне соответствует расчётной. Подчеркну, цена может быть и выше – ситуацию на ювелирном рынке умозрительно отследить невозможно, но ниже она быть не может, если только не обрушится Фондовый рынок.

И последнее, в этом затянувшемся вступлении. Глобальная тенденция сформировалась потому, что при современных технологиях добычи и переработки, доступного золота осталось меньше 50 000 тонн. Значит, при ежегодном его потреблении в 4000+ тонн, золота осталось на 12 лет. И пока ещё глобальная тенденция роста цены имеет линейных характер.

Теперь, опираясь на отчёт World Gold Council, обрисуем ситуацию с инвестициями в 2020 году и заглянем в 2021 год.

2020 год

Из-за Covid-19, на ювелирном рынке спрос упал на 34%, до исторического минимума – 1,41 тыс. тонн. Несмотря на некоторое оживление в предновогодние праздники, рынок не смог преодолеть сложности, связанные с пандемией.

Промышленный спрос упал на 10,4% – до 284,5 тонн.

На 59% упали закупки со стороны Центробанков, составив около 272,9 тонн [лидером закупок была Турция, увеличившая свои золотые резервы на 134,5 тонну до 547 тонн]

В целом спрос на золото в мире в 2020 году упал на 14%, до 3,76 тыс. тонн. Это минимальное значение с 2009 года.

Приток золота в ETF по итогам года составил рекордные 877,1 тонн на $47,9 млрд. Однако это не смогло скомпенсировать падение спроса по другим направлениям.

В 2020 году в ряде стран резко возрос объем розничных инвестиций в золотые монеты и слитки. Так, в Турции он более чем удвоился, достигнув рекордного уровня в 121 тонну.

Объем розничных инвестиций в Европе повысился на 67%, составив 256,2 тонны, что является повторением ситуации в период мирового финансового кризиса. Лидером оказалась Германия – объем годового спроса составил 163,4 тонны. Считается, что к этому европейцев подтолкнули отрицательные процентные ставки, негативно повлияв на состояние банковских счетов физических лиц, повысив привлекательность золота как альтернативного средства защиты сбережений.

Спрос физлиц на золотые слитки и монеты в США за год достиг 66,4 тонны, что в три раза больше, чем в 2019 году. И это связано с потерей доверия к доллару в предощущении грядущей финансовой катастрофы.

В Китае инвестиционный розничный спрос вырос на 9% – до 246,59 тонны, а в Индии, напротив, упал до 130,4 тонны, что стало самым низким показателем за всю историю ведения статистики. И всему виной – разная ситуация в борьбе с пандемией. В Китае она разворачивается наиболее успешно, по сравнению со всеми странами Мира.

Оглядывая прошедший год в целом важно подчеркнуть, что при всех негораздах от Covid-19 объем мирового инвестиционного спроса на золото вырос на 40%, достигнув рекордного годового показателя – 1773,2 тонны

2021 год

Первый месяц 2021 года продолжил рекордный тренд 2020 года, о чём свидетельствуют данные монетных дворов США и Австралии (город Перт).

Монетный двор США сообщил, что за январь продано 220 тыс. унций золотой монеты «Американский Орёл» – это на 267% больше, чем за аналогичный период прошлого года – 60 тыс. унций. Такого крупного объёма продаж за месяц не наблюдалось с апреля 2013 года.

А Пертский монетный двор сообщил, что объём продаж золотых слитков и монет за отчётный период составил 76,1 тыс. унций, а это на 60% больше в годовом исчислении по сравнению с 2019 годом.

В результате возросшего спроса многие мировые дилеры стали ограничивать объём продаж или вовсе их приостановили, а монетные дворы сообщили о возможном дефиците продукции в будущем. И причина в довольно резком сокращении производства золота в 2020 году. Добыча золота сократилась на 4% – до 3400,8 тонны. Это связывают с последствиями от Covid-19 забывая, что это – глобальная тенденция, связанная с истощением рудников.

Хотя некоторые страны, включая Россию, таки наращивают объёмы добычи золота, но совокупный прирост слишком мал, чтобы переломить сложившуюся тенденцию.

Нет сомнений, что и розничный инвестиционный спрос, и приток золота в ETF будут только нарастать. И это связано не только с нулевыми и даже отрицательные ставки по банковским депозитам. Не только с тем, что дивидендная доходность по акциям большинства компаний на уровне десятой и даже сотой доли процента от её стоимости.

В большей мере это связано с нарастающей неуверенностью в завтрашнем дне – в предощущении грядущей финансовой катастрофы, связанной с безудержным печатанием долларов, евро и иен, с целью поддержать затухающий потенциал к развитию ведущих экономик Мира.

Полагаю, что и интерес Центробанков к золоту тоже возрастёт потому, что с 1 января 2022 года золото в их резервах приобретёт статус Мирового резерва I категории

И цена унции золота будет только расти. А если вакцинация от Covid-19 пройдёт успешно хотя бы в I квартале, мы увидим стремительное восстановление спроса гигантов ювелирного рынка – Китая и Индии. И рост цены унции до $2148,5+/-27,9

Постскриптум. В России покупка инвестиционных золотых «Георгий Победоносец» не имеет смысла – на сегодня слишком велика разница между ценой покупки (44600 руб.) и продажи (34000 руб.). Продавать монеты на 31% дороже их номинальной по ЦБ РФ цены – это перебор!

Покупку слитков ограничивает НДС, хотя ходят слухи, что к 2022 году он будет снят. Остаётся возможность инвестировать в ОМС, или даже в «физическое золото», которым ныне располагает «ВТБ — Фонд Золото. Биржевой» и будет его приобретать на все инвестированные средства. Но проще всего приобрести акции золотодобывающей компании «Полюс» – хорошие дивиденды и уверенный рост цены акций при игре «в долгую»

Добавить комментарий