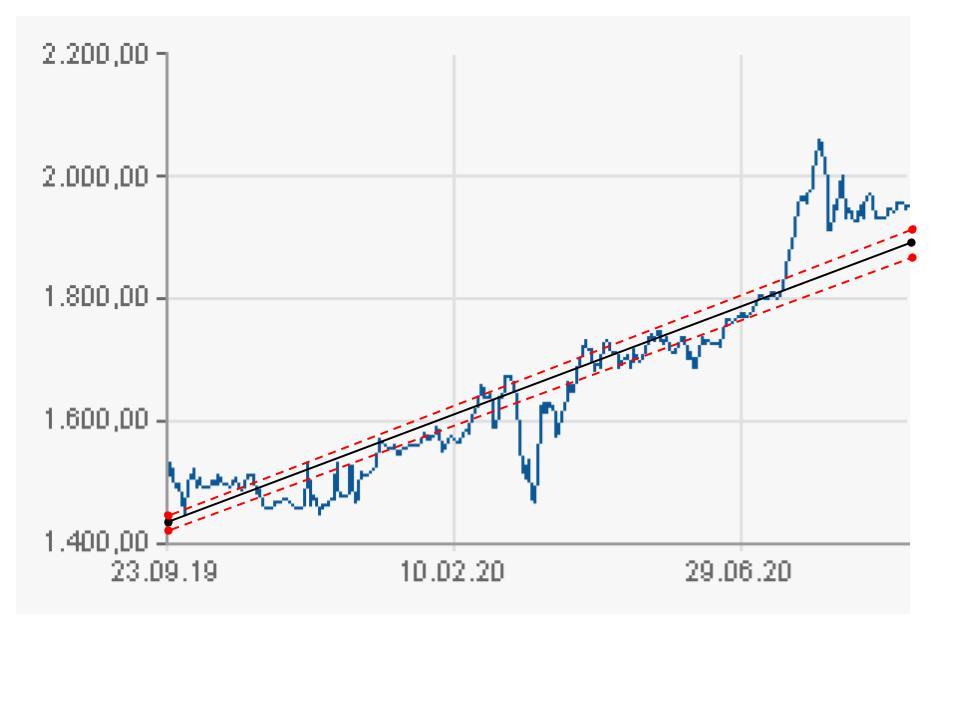

На графике ниже представлена цена унции золота на 12:00 мск с 23 сентября 2019 года по 21 сентября 2020 года. Сплошная тёмная линия – рассчитанное её значение по «Модели глобальных тенденций» (GTM); красный пунктир – погрешность расчёта, определённая по средневзвешенному суточному коридору волатильности в 2.6% от цены унции, которая в дальнейшем не корректировалась.

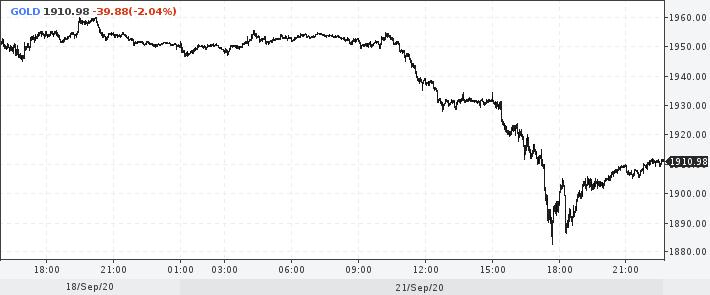

Как видно из графика – все идёт по закону GTM, с редкими, хотя и значительными отклонениями. Но это уже «психология рынка», которую просчитать невозможно. Однако, сегодня с 16:10 мск, цена унции упала и вошла в рассчитанный по GTM коридор – $1899.7+/-23.8, что демонстрирует приведённый ниже график торгов золотом на спотовом рынке на 22:35 мск.

Можно подумать, что это связано с окончанием «истерики» на рынке, мол, рынок акций «успокоился», и страх потерять свои инвестиции в акции более не толкает инвесторов к их продаже и вложениям в драгоценные металлы. Но это заблуждение. Ещё в прошедшую пятницу мировые индексы «покраснели» к концу торгов в США. А с открытием 21 сентября рынков Азии все мировые индексы провалились в «красную зону», что предвещало значительное их падение и на рынке США. Так и случилось – к 16:49 мск главный индекс DJI провалился на 700 пунктов и к закрытию «плясал» у отметки 27174. Но вот, казалось бы, парадокс – цена унции тоже «провалилась» в это же время. Хотя уже с 18:00 мск цена унции с $1885 стала расти и к завершению торгов «дотянула» до $1913, оставаясь в рамках рассчитанного коридора. Так что все «по закону».

Бушевавшие на рынке страсти, после обвала 23 марта главного индекса DJI Фондового рынка США на 34%, постепенно сходили «на нет» волею Трампа. Он смог «убедить» ФРС включить свой «станок» и свежие доллары – через подходящие банки и фонды, вливать их в рынок акций. Индекс DJI стал довольно быстро расти и к концу августа вышел на приемлемый для Трампа – к выборам, уровень 28000+. Да, за счёт огромного объёма влитых в рынок акций долларов [по моим оценкам $6.85 трлн]. Удержит ли Трамп DJI и дальше, увлечённый своей предвыборной компанией? По крайней мере сегодня, к завершению торгов, он приостановил дальнейшее падение DJI.

Спрашивается, а где же эти сотни и сотни миллиардов долларов, влитых в рынок акций компаний, большинство из которых имеет практически нулевую дивидендную доходность? Почему они почти не проявились ни в росте инфляции на рынке США, ни в радикальном падении курса доллара по отношению к основным мировым валютам? Более того, после недавнего провала индекс доллара USDI подрос до 93.568 пункта.

Причина до банальности простая – все деньги уходят на покрытие накопившихся долгов. На конец 2018 года объем корпоративных долгов превысил 70 трлн долларов! Не в лучшем положении и частные инвесторы в рынок акций – в августе количество не способных оплачивать ипотеку в некоторых штатах выросло до 50%. Что же касается индекса доллара, то его укрепление связано с искусственной девальвацией евро – так Европа защищается от импорта из США. И не только Европа – идёт война девальваций, о чем уже писал.

Рынок акций РФ тоже «сполз» вниз вслед за внешними фондовыми площадками, нефтью и ростом курса доллара. Индекс МосБиржи упал на 2.99% до 2863.67 пункта, а индекс РТС рухнул на 3.86% до 1181.24. Но подчеркну, что внешне значительное падение индексов в процентах связано с пересчётом цен акций в долларах и низкой базой самих индексов.

А теперь о долларе – с чего это «вдруг» Банк России базовый курс доллара на 21 сентября в 75.03 поднял до 76.04 «на завтра»? В изложении буду придерживаться развиваемой мною идеи, основанной на анализе данных, что со 2 августа 2020 года Банк России стал отрабатывать новый вариант взаиморасчётов с Миром по модели «серебряный рубль», о чем писал буквально на днях.

В этой модели курс [дол/руб] = 2012/[цена Ag, Лондон]

На 21 сентября «Лондонский фиксинг» унции серебра $26.36. Значит, на 22 сентября курс [дол/руб] = 76.33. Чтобы определить погрешность посмотрим на динамику цены унции за 21 сентября, которая представлена на графике (зелёная линия):

Временной отрезок берём уже после резкого, как и у золота, провала, то есть с 18:00 до 22:00 мск. Значит, коридор волатильности 40 центов. Тем самым на 22 сентября курс [дол/руб] = 76.33+/-0.58. Это значение прекрасно согласуется с базовым курсом от ЦБ «на завтра» 76.04.

В заключении отмечу два важных момента.

Базовая цена унции серебра в 2012 рубля взята мною из данных ЦБ от 4 сентября. Придерживается ли ЦБ строго этому значению? Конечно, нет, пока идёт отработка этой модели, которая, на мой взгляд, началась 2 августа. Когда механизм взаиморасчётов будет отработан, когда выпустят не менее 616 миллионов серебряных монет «Георгий Победоносец» в одну унцию, вот тогда все будет подготовлено к декларации Правительством РФ Постановления, что рубль теперь «весит» столько-то долей грамма серебра, а унция – надолго, стоит столько-то рублей.

И тогда рынок российских акций и облигаций станет очень дорогим, ибо инвестиции в них становятся эквивалентом инвестициям в серебро. И торговать с Россией за рубли станет привлекательным для многих стран.

Наконец, «в долгую» цена унции серебра, как и золота, в долларах будет только расти. Значит, курс доллара, да и других валют, будет обязательно падать. Расчётная цена унции золота на 20 декабря – по сути последний торговый день, составит $2015.9+/-26.2. Если пропорции в цене между золотом и серебром сохранятся – что весьма вероятно, то следует ожидать курс доллара 72.4+/-0.94. Кстати, Сбербанк ориентируется на курс доллара по 70 рублей в декабре. Если же оправдаются ожидания аналитика рынка драгметаллов Дэвида Смита, то увидим курс доллара в районе 67.1.

Так что терпения, читатель, скоро мы увидим, в каком Мире мы живём.

Добавить комментарий