За последние 4 недели в российских и западных СМИ и на разных сайтах разразилась просто какая-то «истерика» по поводу динамики падающего курса доллара, наблюдаемой на торгах «Мосбиржи». С падением курса истерика только нарастала. В раздувании истерики участвуют не только журналисты, имеющие как бы своё «экспертное мнение» обо всём, и разного уровня «эксперты», но к ней подключился даже экс-председатель ЦБ Сергей Дубинин, заявивший в интервью «Газета.ru»: «Понятно, что уже сейчас курс доллара около 63 рублей – для государства невыгоден. Российский бюджет свёрстан при курсе 72-74 рубля. Невыгоден текущий курс и с точки зрения обмена американской валюты на российскую, и уплаты налогов экспортёрами. Для бюджета эта ситуация в целом невыгодна. Бюджет недополучает доходы».

Ниже представлена годовая динамика курса доллара до момента закрытия торгов 25 мая 2022 года, с курсом 59,415 ₽/$.

Все понимали, что динамика задаётся Банком России, и эксперты в один голос задавали один и тот же сакраментальный вопрос – зачем ЦБ так обваливает курс доллара, ведь в бюджете-2022 заложен средний курс 72,1?

И трагически вопрошали, типа, неужели Банк России не понимает, что российская экономика сильно ориентирована на экспорт, и низкий курс доллара грозит неисполнением бюджета? И настойчиво рекомендовали – видимо Эльвире Набиуллиной, срочно вернуть курс ₽/$ в «комфортный» – как многие до сих пор считают, для экономики России диапазон 75-85, но не ниже!

Приведу типичное высказывание – агентству «Прайм» от 13 мая – не последнего человека в российском экспертном сообществе – аналитика ФГ «Финам» Андрея Маслова, по поводу радикального снижения курса доллара: «В таком случае бюджет России «разорвётся» и уйдет в дефицит. Оптимальный курс всё еще скорее около 80 рублей за доллар».

Курс ₽/$ и бюджет

Разговор начнём с выяснения того, как курса доллара связан с исполнением бюджета. Когда эксперты указывают нам на курс доллара, заложенный в бюджете-2022, но не указывают на заложенные в бюджете цены на основные экспортные товары, то нас умышленно вводят в заблуждение, говоря, что бюджет не будет исполнен при более низком курсе.

Так вот, при курсе 72,1, цена нефти в бюджете была заложена по $44,2 за баррель, и по $208,4 за 1000 кубов газа. А сейчас, при всех санкциях, Urals продают на 25-35 долларов ниже Brent, но в среднем по $80 — см. годовую динамику ниже, а газ — выше $500.

График цен нефти Brent (голубым) и нефти Urals (белым) интервалами 1 день

И если цены на нефть и газ хотя бы не уменьшатся заметно в течении года, как и объём их экспорта, то в связи с отменой бюджетного правила легко точно оценить, насколько увеличились бы поступления в бюджет от нефти и газа при курсе 72,1 по итогам года. Или обратно – насколько можно снизить курс доллара, чтобы бюджет исполнялся. Считается просто, но требует внимания.

Согласно данным за 2021 год, выручка от экспорта нефти составила $110,1 млрд, а от газа – $57,7 млрд. Значит, доля нефти в нефтегазовых доходах от экспорта составляет 110,1/167,8 = 0,656, а от газа – 57,7/167,8 = 0,344. Будем считать, что пропорции в 2022 году сохранятся. Далее.

Средняя цена нефти выросла на 80/44,2 = 1,810, а газа, как минимум, на 500/208,4 = 2,399. Значит, при курсе 72,1 поступления в бюджет – которые строго пропорциональны выручке от экспорта нефти и газа, увеличились бы в 0,656*1,810 + 0,344*2,399 = 2,013 раза. И наоборот, поступления в бюджет от экспорта нефти и газа не изменились бы даже при курсе 72,1/2,013 = 35,8.

Так что при сохранении в среднем объема продаж бюджет будет исполняться с профицитом и при курсе в районе 55-65 в течении года.

Однако, Евросоюз угрожает России введением эмбарго на импорт российской нефти и угля (о газе пока нет и речи – страшно), а США и Великобритания ещё в марте ввели соответствующие ограничения. Но вряд ли это ныне беспокоит Россию. И не только потому, что Россия активно переориентирует свои экспортные энергопотоки на Азиатско-Тихоокеанский регион, Африку и Латинскую Америку. Но и потому, что цены на энергоресурсы ныне столь высоки, что сокращение российского экспорта в Европу и США вообще не заметно на фоне её резко выросшей выручки от экспорта. Именно в этом причина огромного профицита её торгового и платёжного баланса за первые 4 месяца текущего года.

Так, положительное сальдо внешней торговли товарами и услугами России в первые 4 месяца 2022 года увеличилось в 3 раза – до $106,5 млрд, по сравнению с $35,2 млрд за аналогичный период 2021 года.

Более того, по данным Банка России положительное сальдо счета текущих операций платежного баланса составило $95,8 млрд, что в 3,5 раза больше, чем за аналогичный период 2021 года ($27,5 млрд).

Естественно, это отразилось на исполнении бюджета. По предварительной оценке Минфина РФ, параметры исполнения основных показателей федерального бюджета за январь-апрель 2022 года такие:

– объем поступивших доходов – 10 034 226,1 млн рублей или 40,1% к общему объему доходов федерального бюджета, утвержденному Федеральным законом;

– исполнение расходов – 8 993 026,6 млн рублей или 38,0% к общему объему расходов федерального бюджета, утвержденному Федеральным законом.

Итого: за январь-апрель федеральный бюджет исполнен с профицитом в 1,041 трлн рублей.

к содержанию ↑Кому нужен высокий курс доллара?

Считается, что экспортёрам. Но не компаниям, основным акционером которых является российское государство – типа «Роснефть», «Газпром» и др. Им не нужно за счёт валютной выручки и высокого курса доллара по-дешёвке скупать у самих себя свои же ресурсы. Им нужен дешёвый доллар, чтобы за счёт импортных составляющих в структуре их производства – доля которых ещё значительна, технологически поддерживать нужный уровень добычи, первичной переработки и транспортировки своей продукции.

Говоря об экспортёрах заинтересованных в высоком курсе доллара, я имею ввиду «экспортно-импортные компании» – обозначим их E.I.Co., большинство из которых организованы по типу закрытых акционерных обществ. В открытой печати об их учредителях вы ничего не найдёте. Но на них приходится до 56% от объема всей выручки от экспорта.

Среди различных E.I.Co. есть компании с очень незначительным уставным капиталом, но с очень большим оборотом. Основным учредителем такой копании наверняка будет нерезидент России, представитель какой-нибудь западной компании или банка, но имеющий доступ к большим по объему и дешевым долларовым кредитам. Вот для них-то и важен высокий курс доллара – чем выше курс ₽/$, тем по более низкой в долларах цене они могут скупать и поставлять на Запад дешевые российские ресурсы и продукцию первого-второго уровня передела. И более низкими будут от них поступления в бюджет. По сути, эти компании – как «насос», перекачивающий российские ресурсы на Запад. В 90-е почти все E.I.Co. были такими «насосами».

Подчеркну, что речь идёт о многих десятках миллиардов долларов их экспорта, и снижение курса доллара даже на 10% влечёт такой же уровень потерь в их доходах. И они готовы тратить миллионы долларов, чтобы держать ситуацию под своим контролем. Но что-то пошло не так, как они рассчитывали. Отсюда и раздуваемая ими истерика в СМИ. И если курс доллара таки опустится до уровня «паритета покупательной способности» – до уровня 30, эти компании просто исчезнут.

К жаждущим видеть высокий курс доллара следует отнести и 18% – по моим оценкам, взрослого населения России (в возрасте от 16 до 75 лет), которые «умом и сердцем» живут на Западе, хотя продолжают жить и зарабатывать в России. Просто потому, что получать 2000 евро «на руки» в Москве и столько же в Берлине – это пока ещё две огромные разницы даже при текущем курсе евро 60,443. Но при курсе евро на уровне «паритета покупательной способности» – 31,2 ₽/€, держатель евро ничем не будет отличаться от среднестатистического москвича. Хотя жить ему будет в Москве всё одно лучше, чем в Берлине – дешевле бензин, особенно дешевле кубометр воды, газа и кВт-часа. И он сможет принимать горячий душ – в отличие от берлинца, не только каждый день, но и по нескольку раз в день.

к содержанию ↑Мнения экспертов о падении курса ₽/$

Основными факторами укрепления рубля, если суммировать, эксперты считают – цитирую:

- «Значительные продажи валюты экспортерами перед выплатами НДПИ на 600 млрд рублей на текущей неделе и

- Переход Европы на схему оплаты газа за рубли» (стратег по рынкам валют и процентных ставок SberCIB Investment Research Юрий Попов);

- «Резкая «просадка» валют говорит о том, что ситуация с импортом не улучшилась и компании пока не нашли альтернативных путей замещения традиционных логистических связей» (управляющий директор рейтинговой службы НРА Сергей Гришунин);

- «Сказывается сохранение обязательной продажи компаниями 80% валютной выручки и высокие цены на сырье. При этом спрос на валюту резко упал из-за санкционных ограничений – сжался импорт, сократились и турпоездки за рубеж» (главный аналитик Совкомбанка Михаил Васильев).

Прокомментируем сказанное.

По пункту №1. В периоды налоговых выплат курсы доллара и евро всегда испытывали давление, но это не имеет никакого отношения к наблюдаемой ныне глобальной тенденции падения курса доллара.

По пункту №2. До подписания 31 марта 2022 года Владимиром Путиным Указа «О специальном порядке …», иностранные покупатели российского трубопроводного газа перечисляли на открытые ими валютные счета в «Газпромбанке» соответствующую валюту и в размерах, указанных к контактах. И «Газпромбанк» сам распоряжался, когда и в каком объёме обращать валюту в рубли. «Указ» же обязывал компании-импортёры открыть валютные и рублёвые счета категории «К» – конвертируемые.

Справка. Пункт 6 «Указа». Иностранный покупатель производит перевод средств на специальный валютный счет типа «К» в иностранной валюте, указанной в контракте на поставку природного газа, а уполномоченный банк на основании поручения иностранного покупателя, полученного в порядке, установленном правилами уполномоченного банка, осуществляет продажу иностранной валюты, поступившей от иностранного покупателя на такой счет, на организованных торгах, проводимых публичным акционерным обществом «Московская Биржа ММВБ — РТС», зачисляет вырученные средства в рублях на специальный рублевый счет типа «К» этого иностранного покупателя и производит перевод зачисленных средств в рублях на открытый российским поставщиком в уполномоченном банке рублевый счет.

Формально ничего не изменилось – оплата как шла, так и идёт в валюте и объёмах, указанных в контракте. Ничего, кроме двух момент. Во-первых, счета категории «К» обслуживает импортёр. Во-вторых, поставки газа считается оплаченной с момента перевода денег с рублёвого счёта «К» импортёра на счёт «Газпрома».

Поэтому, вступление в силу «Указа» с 1 апреля никак не повлияло на динамику курса доллара – до 18 апреля курс доллара уверенно держался в диапазоне 81+/-2.

По пункту №3. К сожалению, с апреля 2022 года ФТС прекратила публикацию подробных данных по экспорту и импорту. Но связывать падение курса доллара с санкционными ограничениями, под которые попали импортёры – мол, ограниченная востребованность в валюте у импортёров, наряду с высоким притоком валюты от экспорта, и обуславливает падение курса – слишком поверхностное суждение. Действия импортёров были ограниченны, прежде всего, именно высоким курсом доллара вплоть до 18 апреля. А сейчас, при курсе доллара в районе 60, у импортёров хватит денег, чтобы осуществлять необходимые поставки товаров и оборудования через посредников (параллельный импорт).

По пункту №4. 28 февраля Президент РФ Владимир Путин подписал Указ «О применении специальных экономических мер в связи с …», второй пункт которого обязывал экспортёров – резидентов РФ, продавать 80% их валютной выручки.

Справка. Пункт 2 «Указа» в сокращении: «Начиная с 28 февраля 2022 г. Резидентам – участникам внешнеэкономической деятельности осуществлять обязательную продажу иностранной валюты в размере 80 процентов суммы иностранной валюты, зачисленной на их счета в уполномоченных банках на основании внешнеторговых контрактов, заключённых с нерезидентами…, не позднее трёх рабочих дней со дня зачисления такой иностранной валюты.»

Сила этого Указа в том, что он обязал экспортёров к продаже валюты на «Мосбирже», поступившей на их счета начиная с 1 января 2022 года. Это и обеспечило достаточный приток валюты на внутреннем рынке, чтобы со второй половины марта сложилась устойчивая тенденция к падению курса доллара, когда опасения по выводу нерезидентами своих активов были нивелированы Банком России, в частности, именно высоким курсом ₽/$.

Важно отметить, что крупнейшие экспортёры – типа «Роснефть» и «Газпром», и без этого «Указа» продавали – согласно данным ЦБ, до 77% своей валютной выручки, что было необходимо для уплаты налогов, перечисления заработной платы сотрудникам и других текущих расходов. Но выручка от экспорта сырой нефти и газа – судя по итогам 2021 года, составляла всего 34% от её общего объёма в $491,6 млрд. Так что второй пункт «Указа» был очень важным и своевременным в противостоянии с санкционным давлением на Россию стран западного мира.

Но уже 19 апреля Банк России разрешил – цитирую в сокращении, «компаниям-экспортерам несырьевого неэнергетического сектора осуществлять обязательную продажу иностранной валюты, зачисленной начиная с 19 апреля 2022 года на их счета в уполномоченных банках, в размере, установленном «Указом» от 28 февраля, не позднее 60 рабочих дней со дня её зачисления на транзитные валютные счета в уполномоченных банках».

При этом, в соответствии с решением подкомиссии «Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации» накопленная экспортерами иностранная валюта может не подлежать обязательной продаже в течение 120 рабочих дней с даты её зачисления при условии направления её на исполнение обязательств по импортным контрактам.

Однако, это решение никак не сказалось на глобальной тенденции падения курса ₽/$ и после 19 апреля, хотя объём несырьевого неэнергетического экспорта (ННЭ) из России демонстрирует рекордные показатели. Так, в 2021 году он достиг исторического рекорда – $193 млрд (на 37% больше аналогичного показателя 2020 года), при общем объеме российского экспорта в 2021 году $491,6 млрд. При этом, тенденция роста объёма ННЭ сохраняется и в текущем году – за январь-февраль объём ННЭ составил $31 млрд, что на 38% выше такого же показателя за 2021 год.

Но вот «Указ» Президента РФ от 23 мая 2022 года № 303, в соответствии с которым размер обязательной продажи иностранной валюты снижен с 80 до 50% от суммы экспортной выручки резидентов-участников внешнеэкономической деятельности, оказал почти немедленной воздействие на динамику курса доллара – дефицит долларов и евро на рынке «МосБиржи» привёл к существенному росту курса валют на торгах 26-27 мая. Это и демонстрирует приведённые ниже графики.

Но эта «истерическая» реакция рынка – уверен, продлится недолго. Падение курса ₽/$. продолжится. А вот до какого уровня – обсудим ниже.

Прогнозы и стратегия

Российская валюта может продолжить расти в ближайшие несколько месяцев и постепенно перейти в диапазон 50–55 к доллару и 52–57 к евро, спрогнозировал 20 мая главный аналитик Совкомбанка Михаил Васильев. Пока же её укрепление помогает снизить стоимость импортных товаров, замедлить инфляцию, стабильная подконтрольность которой позволяет уменьшить ключевую ставку, сделать деньги дешевле и поддержать экономический рост. Также сильный рубль выгоден импортерам и потребителям, так как делает заграничные товары дешевле и доступнее, отметил аналитик.

Не могу не согласиться с этим суждением Михаила Васильева в целом, но не с обрисованными им конкретными диапазонами курсов доллара и евро. И вот почему.

Конкретный курс доллара пока ещё определяется равновесным балансом между экспортным притоком валюты и её импортным оттоком. Этот баланс поддерживается Банком России посредством своих «дочек», которые либо пополняют рынок валютой, либо скупают её в определённых объёмах, поддерживая курс на определённом ЦБ уровне. То, что такой «равновесный баланс» существует, демонстрирует приведённый ниже график.

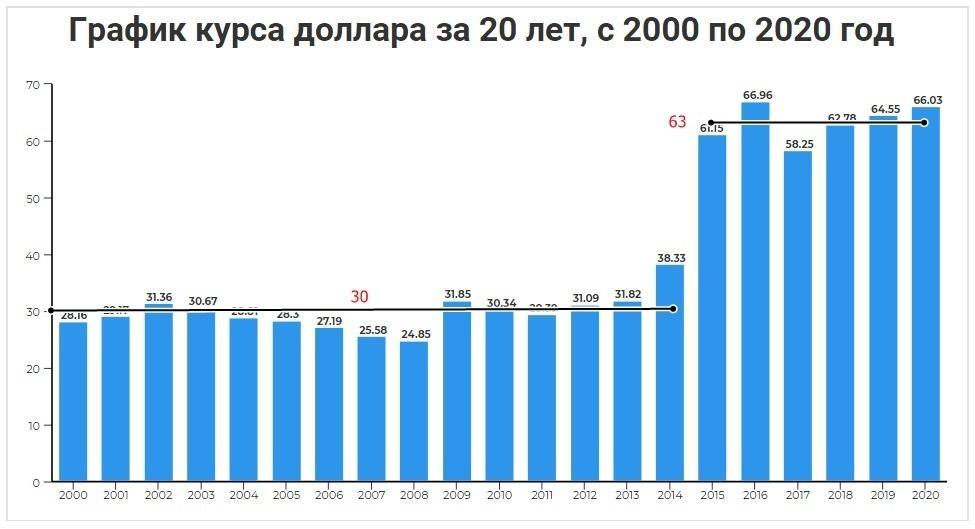

Интегрально-взвешенный средний курс доллара с 2000 по 2014 годы был 30. А с 2015 по первый квартал 2020 года – 63. И сразу напомню, что двукратная девальвация рубля, проведённая Банком России на рубеже 2014/15 годов – по моему мнению – гениальная финансовая операция в противостоянии России санкционному давлению западного мира после воссоединения Крыма с Россией. Это позволило России:

– сохранить в большом объёме золотовалютные резервы и удержать банковскую систему в работоспособном состоянии;

– приостановить дешёвый импорт, открывая свой рынок российскому производителю;

– поддержать экспортёров сырьевых ресурсов при падающих на сырьевые ресурсы ценах.

И с 2015 года до первого квартала 2020 года курс доллара уверенно держался у отметки 63. Но Cоvid-19 привёл к разрушению баланса спроса и предложений, сложившегося в Мире. Из-за локдаунов стали останавливаться производства, разрушаться логистические цепочки. И с марта 2020 года курс доллара метался от 61,91 до 80,88, а средний курс был вынужденно поднят ЦБ до 72,32.

За весь 2021 год, вплоть до 22 февраля 2022 года, мало что изменилось – курс доллара уверенно держался в диапазоне 75,5+/-4,4.

Но 24 февраля, с началом Специальной военной операции (СВО) России на Украине, западный мир в едином порыве ввел против России заранее подготовленные ими «адские санкции». Но Россия была готова к этому – Банк России, прежде всего, резко поднял курс доллара, доходивший в марте порою и выше 140. Но это была кратковременная операция, пока не начал своё действие «Указ» Президента РФ от 28 февраля. И с третьей декады марта огромный поток валюты пошёл на «МосБиржу», обваливая курс доллара. В итоге 26 мая курс доллара упал до немыслимо ранее низкого уровня – 56.3. Вскоре произошла коррекция – сегодня курс замер на отметке 62,26. И что ожидать дальше?

1. Согласно «Модели глобальных тенденций», курс доллара равен отношению цены золота, декларируемой ЦБ РФ, к его цене на Лондонской бирже. Глобальная тенденция в цене золота сформировалась к июню 2019 года. И согласно выявленной тенденции глобальный курс доллара описывается следующей формулой:

Курс ₽/$ = 64,8*(1 +0,030*х)/(1+0,032*х).

Здесь х – номер месяца, начиная с июня 2019 года (х = 1). 1 июня 2022 года – это 37-й месяц. Значит, курс доллара на 1.06.2022 будет 62,6+/-3,7. Коридор волатильности взят из данных за 2021 год. К концу года курс будет медленно снижаться.

2. Согласно «Модели “золотого” рубля», курс доллара должен быть зафиксирован Банком России по паритету его покупательной способности – где-то в районе 30. В этом случае Россия сможет не только продавать свою продукцию за рубли, но и свободно за рубли её покупать у разных стран. Ибо рубль приобретёт статус международной валюты, так как становится обеспеченным всем ресурсным потенциалом России. Но до этого момента пока ещё далеко.

Добавить комментарий