Уверен, многие, кто зарабатывает больше, чем они привыкли тратить на своё содержание, задаются этим вопросом.

Уверен, многие, кто зарабатывает больше, чем они привыкли тратить на своё содержание, задаются этим вопросом.

Отнести на депозит в Банк? Вложить избыток средств в недвижимость или в акции перспективных компаний? А может прикупить золотых монет или вложить в Обезличенные металлические счета [рублёвый эквивалент золота]? А не проще ли поменять рубли на доллары, если уверены в их востребованности? Разберём все по порядку.

1. Депозиты. С 2019 года ставки по рублёвым и валютным депозитам довольно быстро снижались. По валютным депозитам приблизились к нулевой отметке, а ставки по рублёвым депозитам слегка превышают годовой уровень инфляции в 3%. Так, 2 июля Сбербанк резко снизил ставки по рублёвым депозитам на 0,4–0,5%. Самая высокая ставка — по вкладу «Сохраняй» [для массовых клиентов] теперь составляет 3,65%. А по вкладу «Управляй», который предусматривает возможность снятия и пополнения счета, максимальная ставка опустилась до 2,95%. А вот ставка по вкладу «Пополняй» снизилась до 3.3%.

Надо сказать, что для России этот процесс – снижения ставок до уровня инфляции, закономерен. По крайней мере он позволяет большинству россиян не беспокоиться о сохранении заработанного. Потому-то объем рублёвых депозитов на счетах российских банков до сих пор составляет просто огромную сумму — 25.292 трлн рублей на 1 июня 2020 года.

2. Недвижимость. Рынок недвижимости в России пока ещё очень далёк от своего насыщения. Поэтому цены кв. метр будут только расти и заметно выше уровня инфляции. А сдача недвижимости в аренду позволит вам компенсировать текущие потери. И если у вас есть соответствующие резервы, то «вперёд и с песней», несмотря на то, что текущий объем ввода в строй объектов недвижимости пока сокращается.

3. Акции. Несмотря на долгую историю Фондовый рынок России ещё очень далёк от своего формирования. На конец мая в России всего 5.1 млн акционеров при более чем 68 млн активного населения – каких-то 7.5%. Это вам не 75% акционеров, что характерно для стран Западного мира.

Однако, выскажу парадоксальную мысль – в близкой перспективе число российских акционеров вряд ли сколько-нибудь заметно возрастёт даже при очень низких ставках по депозитам, как это наблюдали в последние 8 месяцев. Тогда состоятельные россияне – избавляясь от долларовых депозитов, стали уходить на Фондовый рынок и число акционеров выросло на 1.5 миллиона человек, привнеся на фондовый рынок более 400 млрд руб.

И причина «до банальности» проста – россияне, в своём большинстве, по-прежнему доверяют только «государственным» структурам – Сбербанку, ВТБ и пр. Потому и на фондовом рынке они предпочитают акции «Газпром», «Роснефть» и т.д., независимо от их доходности.

Под доходностью обыкновенной акции разумеют рост/падение её цены полюс дивиденды, размер которых определяет собрание основных акционеров компании. Проиллюстрируем сказанное на примере «Роснефть» за 2019 год.

С 30.12.2018 по 30.12.2019 цена обыкновенной акции выросла на 17.2 рубля – до 449.7 рубля. На текущий момент цена акции упала до 365.35 рубля. Но если вы «играете в долгую», вам не стоит смотреть на цену акции, а только на дивиденды. Дивиденды выплачиваются раз в полгода. С учётом выплат в первом полугодии итоговые дивиденды за 2019 год, определённые советом директоров 22 апреля 2020 года, составили 33.41 рубля за акцию, что за вычетом 13% даёт вам доход в 6.72% годовых [в 2.2 раза выше текущей инфляции]. Хорошее вложение!

Однако, умудрённые в биржевых играх брокеры вам скажут, что в итоге «на сегодня» вы потеряли 33.74 рубля с каждой акции. Но не стоит обращать на них внимания. Кто сказал, что текущая цена акции в 365.35 рубля не превратится в скором времени в приобретённые вами год назад акции по 432.5 рубля? Вы же «играете в долгую»! И для этого есть все основания – цена Urals твердо стабилизировалась выше отметки в $41 за «бочку».

Должен сказать, что на Фондовом рынке присутствуют российские компании, цена акций которых – согласно Модели глобальных тенденций (GTM), будет расти несмотря на все негоразды в мировой экономике. Это компании связанные с производством электроэнергии (РусГидро) и добычей золота (Полюс, Полиметалл). Если РусГидро на 74.3% государственная компания, то Полюс и Полиметалл на все 100% частные компании.

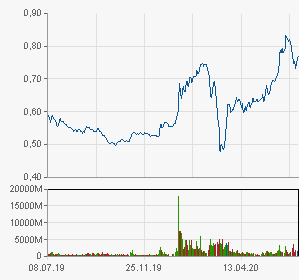

Посмотрите на динамику акций «РусГидро»: при глобальной тенденции сокращения производства, а потому и потребляемой электроэнергии, цена за кВт будет только расти. А потому будет расти и цена её акций.

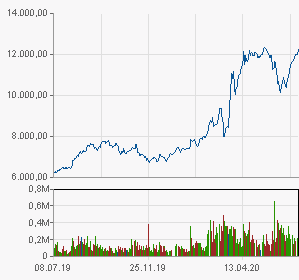

Посмотрите на динамику цены акций «Полюс». На фоне тенденции сокращения добычи золота в Мире – 2019 году она упала на 1% по сравнению с 2018 годом [до 3463,7 тонн], «Полюс» через 2 года начнёт разработку богатого месторождения «Сухой лог». Это и гарантирует рост цены акций «Полюс» при глобальной тенденции роста цены унции золота [напомню, по закону 1240 + 39.5*х, где х – номер месяца, начиная с июня 2019 года].

4. Золото или ОМС. По большому счёту безразлично, вкладывать ли сбережения в золотые монеты или в открытие ОМС по золоту. И там, и там потери – при продаже монет или закрытие счета, примерно одинаковые. Важно то, что цена унции в долларовом исчислении будет только расти, хотя вы получите расчёт в рублях.

5. Рубли или доллары? Существует немало любителей менять рубли на доллары в надежде на быстрый рост курса доллара. Ну, хорошо, вы поменяли, скажем, 640 тысяч рублей при курсе доллара в 64 рубля, и получили $10 тысяч. И в надежде на «светлое» будущее отнесли их в банк. Через полгода у вас на счёту прибавится – в лучшем случае, 25 долларов, что при нынешнем курсе в 70.50 даёт вам 1763 рубля прибыли. А у рублёвого депозитария от 640 тысяч за эти же полгода прибавится, как минимум, 10560 рублей, что в 6 раз больше вашего дохода. Так что в вопросе «сохранить и приумножить» выбор в пользу рубля.

А что Вы скажите акционерам газпрома.купившим его акции по 300 рублей в 2008.и дивиденды..?

Наш рынок не место для инвестиций, только короткие спекуляции…

Сектор сырья не вариант.

Производство продуктов, как вы писали в одной из своих статей, согласен.

Айти сектор- технологии и тп. что связано с прогрессом , мыслью/импульсом имеет будущее.

Сырье , золото все это отголосок прошлого.

Обзор Американского рынка тоже достоин внимания наших физиков…