С осени 2020 года внимательный читатель не мог не обратить внимание на нарастающий истерический тон большинства публикаций в СМИ, касающихся тех или иных сторон экономики. Отбросив частности, всё их содержание в конце концов сводилось к вопросу: «С чего это вдруг так сильно растут цены практически на всё?». Постараюсь ответить на него, заглянув в будущее.

1. О рынке пшеницы

Согласно августовскому отчету экспертов USDA (United States Department of Agriculture), прогноз мировой торговли пшеницей снижен на 5,7 млн.т. до 198,2 млн.т. вследствие снижения оценки экспорта для Канады на 5,5 млн.т. до 17,5 млн.т., России – на 5 млн.т. до 35 млн.т. Это частично будет компенсировано увеличением экспорта из Украины на 2,5 млн.т. до 23,5 млн.т., Австралии – на 1,5 млн.т. до 22 млн.т. и ЕС – на 1 млн.т. до 35 млн.т. В то же время прогноз экспорта для США оставили на уровне 23,81 млн.т. по сравнению с 26,99 млн.т. в 2020/21 МГ.

До появления отчёта все эксперты ожидали, что после двухнедельного роста цены на пшеницу перейдут к снижению. Однако, в появившемся отчете, эксперты USDA, резко снизив прогноз урожая пшеницы в России, учитывая ожидаемое сокращение производства в Канаде и США, подтолкнули к росту цен на пшеницу еще на 3-4,5%.

На товарной бирже в Чикаго сильно подорожали фьючерсы на черноморскую пшеницу, что для России стало приятной неожиданностью:

- сентябрьские – на 9,25 $/т. до 300,25 $/т.,

- декабрьские – на 11,5 $/т. до 315,75 $/т..

Примерно также в % выросли сентябрьские фьючерсы на пшеницу из США и стран Евросоюза.

По сравнению с июльским отчетом эксперты USDA в новом балансе понизили прогноз мирового производства пшеницы в 2021/22 МГ на 15,49 млн. т. до 776,91 млн.т. (775,84 млн.т. в 2020/21 и 763,5 млн.т. в 2019/20 МГ) в основном вследствие резкого уменьшения оценки урожая в России на 12,5 млн.т. до 72,5 млн.т. из-за ухудшения погодных условий.

Надо сказать, что новый отчет вызвал немалое удивление у адекватных экспертов российских агентств, прогнозирующих производство пшеницы от 76,4 млн.т. (пессимистический сценарий от «Прозерно») до 81 млн. т. (оптимистический сценарий Минсельхоза РФ).

И как заявил РИА Новости председатель правления российского Союза экспортеров зерна Эдуард Зернин «Корректировка USDA является результатом истерики, нежели понимания реальной ситуации и анализа текущей российской статистики по уборке урожая».

Как по мне, то я не понимаю столь нервной реакции российских экспертов на прогноз USDA, если не брать в расчёт экспертов из либерального лагеря, повизгивающих от восторга, что Россия вот-вот потеряет статус крупнейшего экспортёра пшеницы среди мировых лидеров. В любом случае Россия останется самым крупным экспортером пшеницы и в этом году хотя бы потому, что переходные её резервы ныне превышают 15,3 млн.т., и мы можем совершенно безболезненно выбросить на рынок еще 3-4 млн.т., чтобы остаться “самым-самым”. Только зачем? Ведь столь стремительный рост цен на пшеницу гарантирует, что выручка от её экспорта может даже превысить итоги 2019/2020 МГ.

Но главное, почему России вообще не стоит обращать внимание на истерические прогнозы от экспертов прозападного Мира по её поводу, состоит в том, что у России в запасе еще 45 млн. га пахотных земель, заброшенных в безумные 90-е. Все страны Мира давно исчерпали свои земельные ресурсы.

Всё что Россия ныне производит – от овощной, зерновой до плодово-ягодной продукции – произрастает на 80,3 млн.га. Под пшеницу в 2020 году было отведено 29,4 млн.га, с которых было собрано 85,9 млн. тонн. Так что в перспективе Россия может выдать на-гора ещё 132 млн. тонн пшеницы! И никто ей в этом не сможет помешать, так как ныне у России есть всё и своё для этого.

Своя прекрасная техника со своими горюче-смазочными материалами, со своими удобрениями, с избытком пресной воды и переходными запасами пшеницы более 15,3 млн. тонн. И, что не менее важно, у России есть готовые оборонять её ресурсы и народ Армия с Флотом.

Справка. По медицинским нормам – в пересчете на хлеб, прожиточный минимум составляет 400 гр. хлеба в день или 250 гр. пшеницы 4-го класса. Это – 91 кг пшеницы в год на душу. Значит, Россия сможет не дать умереть от голода как минимум 1450 млн. человек.

Если же посмотреть на мировой продуктовый рынок в целом, то картина выглядит удручающе: с поправкой на сезонные колебания уже более года цены растут практически на всё, что демонстрирует, в частности, и динамика цен за бушель пшеницы на товарной бирже Чикаго.

И эту тенденцию не остановить, одной из причин которой является стремительный рост цен на источники энергии, о чём детально поговорим ниже.

В итоге в январе-июне 2021 года Россия поставила на внешние рынки более 30 млн тонн продукции АПК стоимостью $15 млрд, что на 18% больше показателя за аналогичный период прошлого года. И замечу, что во втором полугодии экспорт АПК превышает первое, если судить по прежним годам, на 25-40%. Это значит, что в целом за год можно ожидать объем экспорта не менее чем на $34 млрд – 11% рост г/г.

Что в отчете бросается «в глаза».

- Украина нарастила импорт свинины на 1,5% – до $54 млн. и сыров на 31% до $29 млн. И это та страна, которая считала себя “кормилицей” России?

- США увеличили импорт мороженного в 3,9 раза до $13 млн. И это та страна, которая гордилась лучшей по качеству молочной продукцией?

- Двукратно вырос экспорт бутилированной воды в Китай и Саудовскую Аравию (цифры не приводятся). Полагаю, это только начало резкого роста спроса на чистую воду из России.

Если же посмотреть на список 10 топ стран импортёров продукции российского АПК в текущем году, то он почти не отличается от итогового списка за 2020 год.

Отличается тем, что за 7 месяцев текущего года поменялся лидер – им стала Турция, нарастившая импорт на 23,7% — до $ 2,246 млрд. На втором месте по-прежнему Евросоюз, увеличивший закупки на 30,8% — до $2,206 млрд. Китай, уступив первую позицию Турции, оказался на третьем месте. Экспорт в Китай снизился на 5,8% и на данный момент составляет $ 2,187. Но оставшиеся 5 месяцев, полагаю, вернут всё «на круги своя» — лидером по закупкам продукции российского АПК останется Китай.

Нарастание из года в год экспорта АПК России связано не только с тем, что с каждым годом производится продукции всё больше и больше уровня её собственного потребления, но – и это главное, с низкой себестоимостью производимых в России кВт-часов по сравнению со всем Миром, о чём расскажем ниже. При сравнимых технологиях в АПК России с мировыми, именно низкая себестоимость кВт-часов лежит в основе низкой себестоимости производимой в АПК продукции, и с более высоким её качеством. Отсюда и высокий спрос на неё на мировых рынках.

2. Об энергетическом рынке

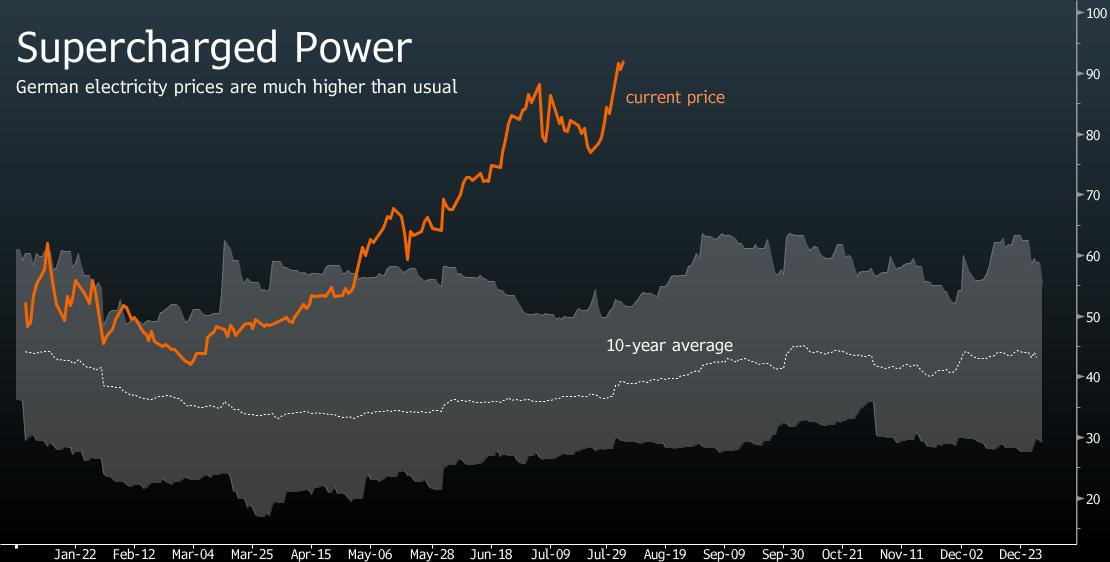

Холодная зима, очень жаркое лето. Как следствие – стоимость природного газа и производимой в газовых ТЭС электроэнергии резко выросла по всей Европе, достигнув рекордных значений в некоторых странах. А тут ещё и рост спроса на кВт-часы на вновь открывающихся предприятиях после затяжного локдауна. В Испании оптовая цена 1 МВт-часа уже перевалила за 100 евро. И чтобы удержаться от дальнейшего её роста Правительство было вынуждено снизить налоги на электроэнергию. А в Германии оптовые цены на электроэнергию за полгода выросли более чем на 80%.

Умножьте оптовую цену как минимум на 2,0 и вы поймете, почему, например, владелице кафе Frau Honig во Фридрихсхайне, как заметило Bloomberg, не оставалось ничего другого, кроме как значительно поднять цены на всё, от капучино до булочек с корицей.

Повышение счетов за коммунальные услуги – часто самая большая фиксированная стоимость после аренды – может подтолкнуть многие “малые” предприятия к самому краю своего существования. Как сказала Кейт Николлс, генеральный директор отраслевой группы UKHospitality, в интервью Bloomberg: «значительный рост затрат на энергию будет иметь разрушительные последствия».

Однако рост цен на кВт-часы продолжается и продолжится в дальнейшем. На текущий момент цены на газ стремительно растут из-за упорного желания России строго придерживаться контрактным обязательствам по транзиту газа через Украину и Польшу, несмотря на открытые для неё возможности в увеличении объёма транзита. В итоге, 16 августа сентябрьские фьючерсы на газовом хабе TTF после завершения аукциона подскочили до астрономических $585 за тысячу кубометров.

На сколько из-за этого взлетит цена кВт-часа, производимого на газовых ТЭС, узнаем в ближайшее время. Но это чисто рыночная инфляция на рынке электроэнергии, обусловленная выбранной стратегией «Газпрома». Но есть и другая – базовая: рост себестоимости выработки кВт-ч влечет рост себестоимости добычи газа и его транзита, что, в свою очередь, приведет к дальнейшему росту себестоимости кВт-ч.

Для газовых и угольных ТЭС эта инфляционная спираль – в годовом исчислении, раскручивается по закону [1,0 + х]12, где х – прирост в себестоимости производимого кВт-часа от роста цены на добываемые кубометры газа или тонны угля соответственно. Для АЭС с водо-водяными реакторами формула попроще: [1,0 + х]2, где х – прирост в себестоимости производимого кВт-часа от роста себестоимости производства «урановых таблеток», которыми наполняют ТВЭЛы для АЭС. Для ВИЭ вопрос требует тщательного изучения, но то, что показатель N в формуле [1,0 + х]N больше единицы, что для солнечных, что для ветровых электростанций, не вызывает сомнения. Величину «х» будем называть инфляционным параметром.

И этой инфляционной спирали не избежать при любом развитии технологий просто потому, что с каждым годом добывать очередной миллиард кубометров газа или 1000 тонн энергетического угля становится всё трудней по естественным причинам – из-за истощения их запасов и роста амортизационных отчислений. А потому добыча будет обходиться всё дороже и дороже. Значит, с каждым годом может и расти значение «х». А потому с каждым годом всё с большей скоростью может раскручиваться инфляционная спираль.

Поэтому, даже с пуском «Северный поток-2», первая ветка которого должна получить все разрешения на транзит газа к октябрю, когда цена за тысячу кубов опустится до пока вменяемых 300 долларов, влияние базовой инфляции на цену газа сохранится. Сохранится потому, что у большинства промышленно развитых стран доля ТЭС в их энергобалансе превышает 50%. Сохранятся и истерические публикации в европейских СМИ, мол, почему это Россия не хочет залить газом рынок Европы воспользовавшись мощностями украинской ГТС! А зачем это России?

Заметную роль в росте цены кВт-часа в Европе играют грандиозные планы по декарбонизации её экономики. Коммунальные предприятия (ТЭС) платят почти рекордные цены за разрешения на загрязнение, необходимые им для продолжения производства энергии из ископаемого топлива, особенно из угля, цены за тонну которого уже перевалили за 130 долларов.

Там заложена формула – чем выше объемы кВт-часов, вырабатываемые ТЭС на ископаемом топливе, тем выше цена получаемых разрешений на загрязнения. По большому счету это убийственная для экономики стран Европы формула. Потому, что как показала прошедшая зима, никакой объём новых ВИЭ не сможет заменить весь парк ТЭС в принципе, тем более с отказом Европы от развития атомной энергетики (АЭС).

Но вернемся в Россию, в которой доля ТЭС в энергобалансе составляет около 67%, а потому инфляционная спираль должна проявляться не менее ярко, чем в странах ЕС.

Согласно Минэнерго РФ, в 2018 году крупные энергоемкие потребители платили в среднем 3,5 цента за 1 кВт-ч, а в ЕС почти вдвое больше — 7,3 цента. Но уже в 2020 году крупные энергоемкие потребители России платили в среднем 7,3 цента, тогда как в ЕС они платили в среднем 16,4 цента за 1 кВт-ч.

За два года более чем двукратный рост тарифов за кВт-час для энергоемких предприятий что в России, что в ЕС! И хотя в приведенных средних тарифах заложены разные налоги, по ним можно-таки оценить инфляционный параметр «х» на примере России из-за большой доли ТЭС в её энергобалансе.

Для этого нужно решить уравнение: [1,0 + х]24 = 7,3/3,5. В итоге находим х = 0,0311. Отражает ли полученный инфляционный параметр реальную ситуацию?

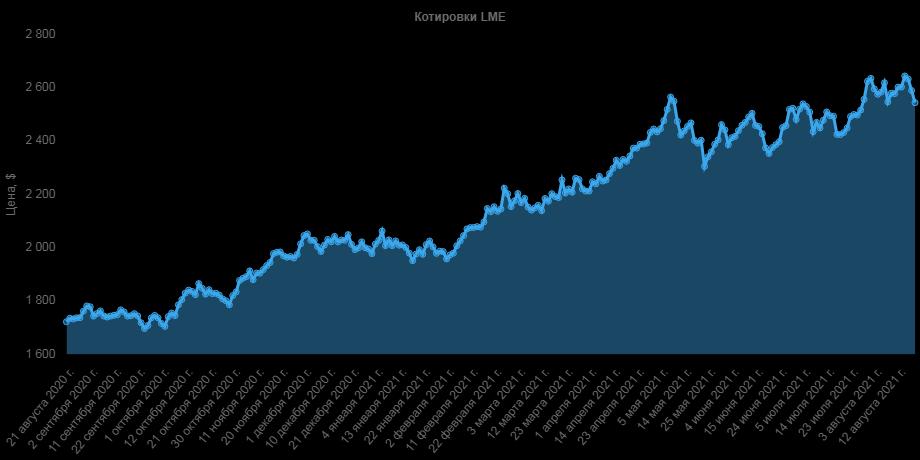

Для ответа посмотрим на годовую динамику цены самого энергоемкого продукта – алюминия:

C 21.08.2020 по 19.08.2021 цена тонны алюминия выросла в 1,46 раза. А теперь считаем прямо «в лоб» годовой рост себестоимости кВт-часа для промышленности: [1,0311]12 = 1,44.

Подчеркну, близкое совпадение цифр – случайность. В типичной ситуации рыночная цена всегда выше себестоимости, хотя бывают кратковременные и довольно значительные отклонения цены как выше, так и ниже себестоимости.

С другой стороны, себестоимость любого продукта имеет много составляющих, но обязательно включает и долю кВт-часов, затраченных на его производство. И выражаемая законом «инфляционной спирали» глобальная тенденция в росте себестоимости проявляется пропорционально этой доли. Для алюминия она максимальна, потому такое близкое соответствие цифр.

Итоги

Если проанализировать данные по динамике цен на различные группы товаров, то можно заметить, что отчетливый рост цен почти на всё наметился на рубеже 2019/20 годов. Это значит, что именно тогда инфляционный параметр «х» вырос до уровня единиц процентов, и инфляционная спираль стала отчетливо видна на фоне рыночных колебаний цен. Потому даже сворачивание ряда производств и сферы услуг из-за Сovid-19 в марте-апреле 2020 года привело лишь к кратковременному падению цен на товары и услуги.

Однако, вскоре рост цен «почти на всё» возобновился с пугающей скоростью. Ныне житель Берлина платит 31,89 евроцента за кВт-ч [а «москвич» – 6,15]. И это не предел, если «Газпром» будет придерживаться стратегии строгого выполнения подписанных контрактов. Более того, очень скоро мы увидим, как западный рынок широко распахнет двери российским товарам, если не начнётся новая санкционная война против России по всем фронтам.

Добавить комментарий