Оглядывая СМИ с удивлением наблюдаю, что все – считающиеся экспертами или аналитиками, убеждены, что курс доллара твердо привязан к цене нефти и возможным санкциям. Например, вот что рассказала недавно «Российской газете» Анна Зайцева, аналитик ГК «ФИНАМ»:

Оглядывая СМИ с удивлением наблюдаю, что все – считающиеся экспертами или аналитиками, убеждены, что курс доллара твердо привязан к цене нефти и возможным санкциям. Например, вот что рассказала недавно «Российской газете» Анна Зайцева, аналитик ГК «ФИНАМ»:

«Поддержку российской валюте оказывали два основных фактора. Во-первых, это ралли на нефтяном рынке, в результате чего цены на нефть марки Brent уверенно закрепились выше отметки 60 долларов за баррель.

Во-вторых, ещё одним позитивным фактором стало трёхкратное сокращение объёмов покупок валюты со стороны Минфина РФ в рамках механизма бюджетного правила. Так, в период с 18 января по 5 февраля ведомство покупало иностранную валюту на сумму в среднем 7,2 миллиарда рублей в день. А с 8 февраля этот объем был уменьшен до 2,4 миллиарда. В результате давление на рубль сократилось, что позволило ему окрепнуть».

Далее Зайцева пространно рассуждает о роли ОПЕК+ и спросе на нефть, а потому и её цены. И переходит к роли санкций.

«Помимо этого, в минувшую пятницу давление на рубль оказали высказывания главы российского МИДа Сергея Лаврова о санкционном давлении на Россию со стороны Евросоюза. Стоит отметить, что на данный момент возможные санкции являются ключевым риском для рубля. И, вероятно, эта тема будет сохранять свою актуальность в ближайшие месяцы.

25-26 марта состоится саммит ЕС, на котором запланировано специальное заседание, посвящённое политике в отношении России. Если на этой встрече будут приняты какие-либо персональные санкции, то это вряд ли серьёзно отразится на курсе рубля. Если же санкционные меры серьёзно затронут экономические интересы России, то можно ожидать ослабления нацвалюты.

С учётом всех этих факторов мы полагаем, что в течение ближайшего месяца курс рубля будет колебаться в диапазоне 73-76 рублей за доллар и 89-92,5 рубля за евро».

Я почти полностью процитировал Зайцеву потому, что её суждения как бы вбирают в себя все иные.

Но задайте этим экспертам вопрос: почему в 2001 году при средней цене бочки Brent $28,7 средний курс доллара был 29,2, а в 2013 году при средней цене $107,9 за бочку Brent, средний курс был 31.6? Рост цены нефти в 3,76 раза, а рубль не только не укрепился, но ослаб! И вы не получите внятного ответа.

Мысль о том, что курс доллара привязан к цене нефти нам внушалась с лета 2014 года. Зачем? Готовилась двойная девальвация рубля. Да, для того, чтобы закрыть свой рынок от дешёвого импорта, открывая простор собственному производителю. И чтобы поддержать своих экспортёров в грядущем падении цен на сырьевые ресурсы. Подробно об этом можно прочитать в моей статье. И мысль о прямом влиянии цены нефти на курс доллара до сих пор довлеет над умами экспертов.

Тогда что же определяет базовый курс доллара, задаваемый Банком России к началу торгов?

В марте 2015 года я с удивлением заметил, что курс [$/₽] = [цена Au, Москва]/[цена Au, Лондон]. Как это считается? Берете цену грамма золота на текущий день от ЦБ, умножаете на 31,104 для перевода в унцию, и делите на Лондонский фиксинг. И получаете курс доллара «на завтра», который до десятой совпадёт с декларируемым ЦБ курсом. Можете убедиться сами, что «формула» работает с 2000 года, кроме кратких мгновений в период кризисов.

Подчеркну, что рыночный курс будет отличаться от базового в ту или другую сторону. При сильных отклонениях ЦБ либо скупает доллары, либо продаёт их для поддержки базового курса.

Так что, цена нефти никак не влияет на курс доллара? Влияет, когда цена барреля опускается ниже «цены отсечения» по бюджетному правилу. Тогда ЦБ вступает в игру коррекцией цены на золото, чтобы поддержать приемлемый уровень поступлений в бюджет от экспорта нефти. В 2020 году «цена отсечения» была $41,6 за баррель.

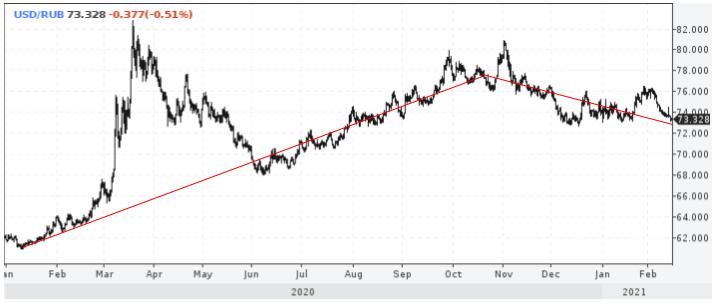

А теперь оглянем прошедший год. Динамика рыночного курса доллара представлена на графике:

Две сплошные красные линии отражают стратегию Банка России в моём понимании. На первом этапе она заключалась в том, чтобы продолжить девальвировать рубль следуя за стратегией ФРС США по девальвации доллара. Так продолжалось до ноября 2020 года, когда было принято решение «заморозить» курс доллара у отметки 75, снижая его в дальнейшем. Теперь о графике конкретно.

Огромный всплеск курса доллара после 12 февраля 2020 года обусловлен начавшимся обвалом Фондового рынка США. Это привело к резкому падению цены Brent значительно ниже цены отсечения – доходило до $20 за бочку, и падению цены унции золота в Лондоне. ЦБ поддержал тенденцию роста курса доллара – играя ценой золота, страхуясь не только от предстоящих потерь бюджета, но и от чрезмерно большого оттока нерезидентов с российского рынка акций и облигаций. И только в июне – благодаря решению ОПЕК+, цены на нефть вышли на приемлемый для принятого бюджета уровень. Тогда ЦБ и продолжил стратегию девальвации рубля – до ноября. И тому я нахожу одно объяснение.

Укрепление рубля по отношению к доллару с сужением коридора волатильности – ныне стратегически важная задача. Возможность её решения зависит от многих факторов, важнейшим из которых является снижение объёма долларового импорта благодаря развёрнутой в 2015 году программе импортозамещения. Видимо, итоги внешней торговли за I-III кварталы 2020 года и подтолкнули к принятию такого решения.

10 января в моей статье были описаны два возможных сценария по курсу доллара к 1 апреля. Вот они:

Пессимистический курс: 74,8+/-1,0

Оптимистический курс: 65.1+/-0.8

Пока рынок держится у пессимистического курса – сегодня, 16 февраля 2021 года, курс доллара на 17:21 мск достиг значения 73,73.

А для достижения оптимистического курса Банку России не нужно прилагать никаких усилий – только ждать восстановления спроса на золото ювелирных рынков Китая и Индии в связи с разворачивающейся вакцинацией населения от Covid-19.

А санкции? Они не оказывали никакого влияния на курс доллара начиная с лета 2014 года, когда они впервые были введены и в очень жёсткой форме, вплоть до умышленного обрушения кредитного рейтинга России до «мусорного».

Но с 2008 года у Банка России валютных резервов более чем достаточно, чтобы покрыть любой дефицит долларов на рынке. И неважно, почему возник текущий дефицит – от сокращения ли поступлений от экспорта, из-за оттока «портфельных» инвестиций из-за санкций или банковского, или фондового кризиса, о чем говорилось выше. Тем более, что потребность импортёров в долларах из года в год целенаправленно сокращается. Особенно ярко это видно по торговле с Китаем – доля расчётов в долларах упала до 45,7% от общего торгового оборота $110,75 млрд в 2019 году.

Меня не волнуют локальные колебания курса доллара. Меня интересуют глобальные тенденции, важнейшей среди которых является стратегия Банка России по курсу доллара в текущем и последующих годах. И она проступает со всей очевидностью – взят курс на укрепление рубля по отношению к мировым резервным валютам.

Кстати, согласно «Модели глобальных тенденций» к 25 декабря 2021 года унция золота будет стоить $2504+/-33, а курс доллара следует ожидать в диапазоне от 55,9 до 62,1. Так и будет, если не произойдёт никаких катаклизмов.

Добавить комментарий